Emissão de dívida: Procura supera três vezes a oferta

O spread final da colocação sindicada de 3.000 milhões de euros em obrigações do Tesouro a 10 anos realizada hoje por Portugal foi fixado no intervalo entre 352 e 355 pontos base

O IGCP esteve esta quarta-feira no mercado, tendo arrecadado 3.000 milhões de euros através de uma emissão sindicada de dívida a 10 anos, operação em que o Tesouro pagou uma taxa de juro em torno de 4,3%. Uma yield que supera a taxa a que a dívida nacional no mesmo prazo negoceia no mercado secundário.

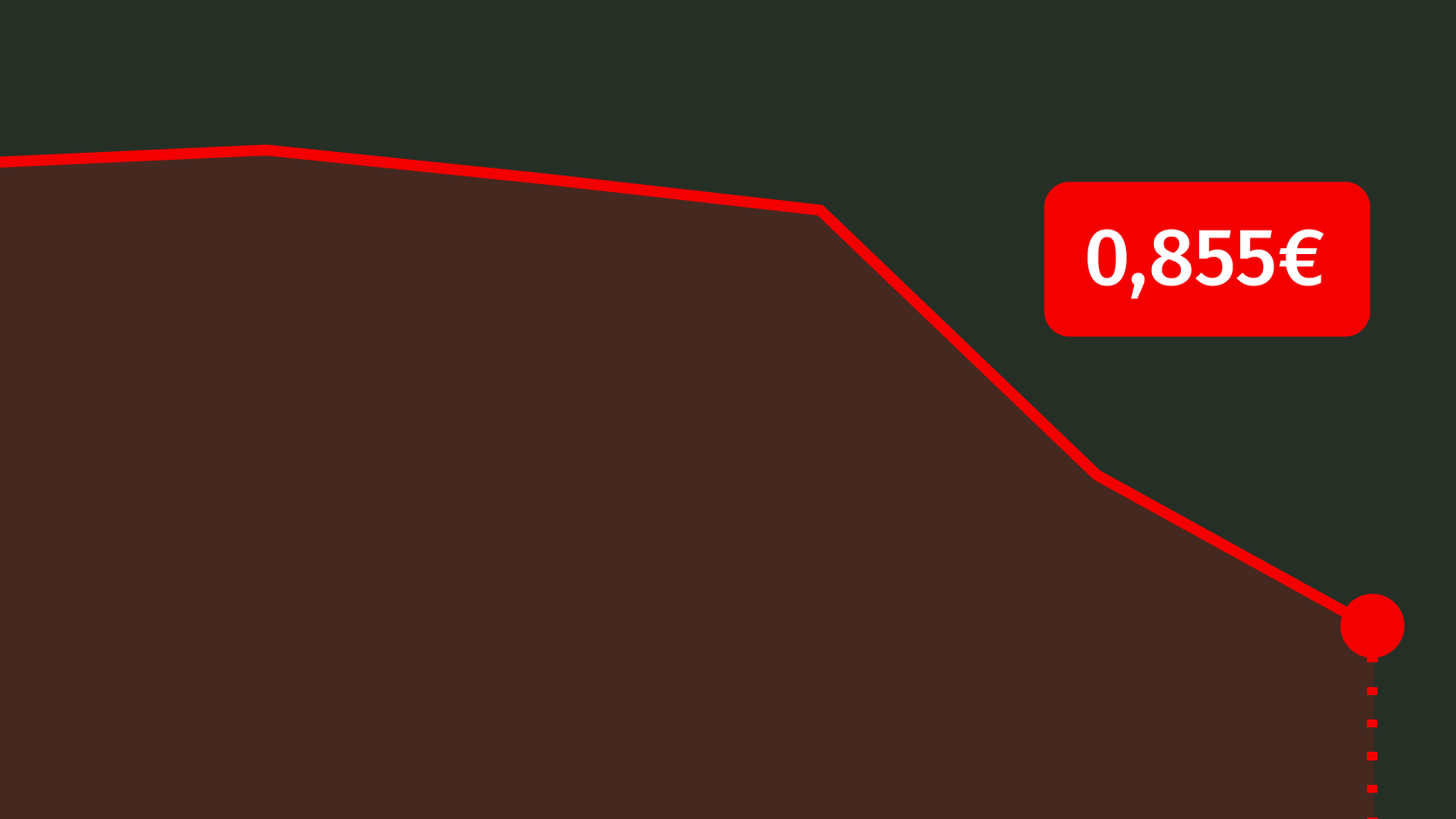

De acordo com a Bloomberg, foram dadas ordens de compra num montante acima de 8.500 milhões de euros, ou seja, a procura por dívida portuguesa situou-se cerca de três vezes acima daquilo que o Tesouro português pretendia com esta emissão. Adicionalmente, o prémio exigido pelos investidos para adquirir dívida nacional foi fixado no intervalo entre 352 e 355 pontos base, face à mid swap do euro, que está esta quarta-feira nos 0,6838%. Isto aponta para uma taxa em torno de 4,3%. Um valor que compara com os 3,982% a que as obrigações lusas a 10 anos negoceiam no mercado secundário.

O facto de a taxa de juro desta operação ser superior à do mercado secundário não é, contudo, surpreendente. As colocações de dívida levadas a cabo através de sindicatos bancários tendem a apresentar taxas de juro mais elevadas, atendendo a que os investidores estão a ser contactados diretamente, mas também porque, regra geral, os montantes a angariar são mais elevados face às emissões normais.

“Já se esperava uma taxa acima dos 4% e até saiu um pouco mais baixa do que se antevia, portanto não foi surpresa e, nesse sentido, correu bem. Aliás, por ser uma operação sindicada, estava garantida à partida”, referiu Filipe Silva, diretor da Gestão de Ativos do Banco Carregosa. “Mas devemos realçar que a taxa saiu acima do custo médio da dívida portuguesa (que é de 3,4%), por isso, vem encarecer as condições em que o país se financia. O risco subiu num ano. É caso não para alarmes, mas para cautela”, acrescentou Filipe Silva.

A contratação de um sindicato bancário, composto pelo BBVA, HSBC, JPMorgan, Morgan Stanley, Novo Banco e Société Générale, para colocar a primeira emissão de dívida do ano do Tesouro português nova dívida foi anunciada pela Bloomberg esta terça-feira, mas já era já aguardada pelos analistas. Foi esta, aliás, uma das razões que justificaram o recente agravamento do risco de Portugal nos mercados, tendência que colocou a yield implícita nas obrigações a 10 anos acima dos 4%. Mas nada que deixe o Governo preocupado. Mário Centeno, ministro das Finanças português, adiantou esta segunda-feira esperar uma descida dos juros à medida que a economia nacional vá dando sinais de melhoria.

"Já se esperava uma taxa acima dos 4% e até saiu um pouco mais baixa do que se antevia, portanto não foi surpresa e, nesse sentido, correu bem. Aliás, por ser uma operação sindicada, estava garantida à partida. Mas devemos realçar que a taxa saiu acima do custo médio da dívida portuguesa (que é de 3,4%), por isso, vem encarecer as condições em que o país se financia. O risco subiu num ano. É caso não para alarmes, mas para cautela.”

Após um arranque em alta, as yields nacionais entretanto inverteram o rumo. A taxa a 10 anos tem vindo a aliviar ao longo da sessão, recuando neste momento quase sete pontos base, para os 3,98%. Ou seja, abaixo da temida fasquia dos 4%.

Antes do arranque da emissão sindicada foi divulgado o programa de financiamento para 2017. Em 2017, o Tesouro português espera emitir entre 14 e 16 mil milhões de euros em obrigações, através de “emissões mensais”, de acordo com o programa de financiamento que a Agência de Gestão da Tesouraria e da Dívida Pública (IGCP) revelou ontem.

(Notícia atualizada às 15h43 horas)

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Emissão de dívida: Procura supera três vezes a oferta

{{ noCommentsLabel }}