Prova dos 9: Marcelo, os juros da dívida e a inflação

O Presidente da República justificou a subida dos juros da dívida pública portuguesa com a aceleração da inflação no final de 2016. Faz sentido? O ECO foi tirar as dúvidas.

Esta quinta-feira, Marcelo Rebelo de Sousa justificou a subida dos juros da dívida soberana com a aceleração da taxa de inflação.“Não há razão para alarme”, garantiu o Presidente da República: a culpa é da inflação. Marcelo desdramatizou o agravamento dos juros, recordando que “Portugal conseguiu obter um financiamento apreciável no início do ano, garantindo parte substancial do que precisava”.

Afinal, esta análise de Marcelo é correta? O ECO foi fazer a Prova dos 9.

A afirmação

“Acompanho, naturalmente, essa situação, mas penso que a reação dos mercados ontem [quarta-feira] depois da emissão e hoje [quinta-feira] mostra que, tirando o fator da inflação, que pesou e vai pesar, quanto ao resto, não há motivo para alarme”.

“Quando comparamos 4,2% deste ano com 3,2% do ano passado, temos de ter presente que no ano passado a inflação estava a 0% e agora a inflação está algures entre 0,6% e um pouco acima, a caminho de 1%. Portanto, isso tem de ser abatido ao valor da taxa nominal”.

Marcelo Rebelo de Sousa, Presidente da República, dia 12 de janeiro de 2017, à margem do 4º Congresso dos Jornalistas.

A explicação de Marcelo

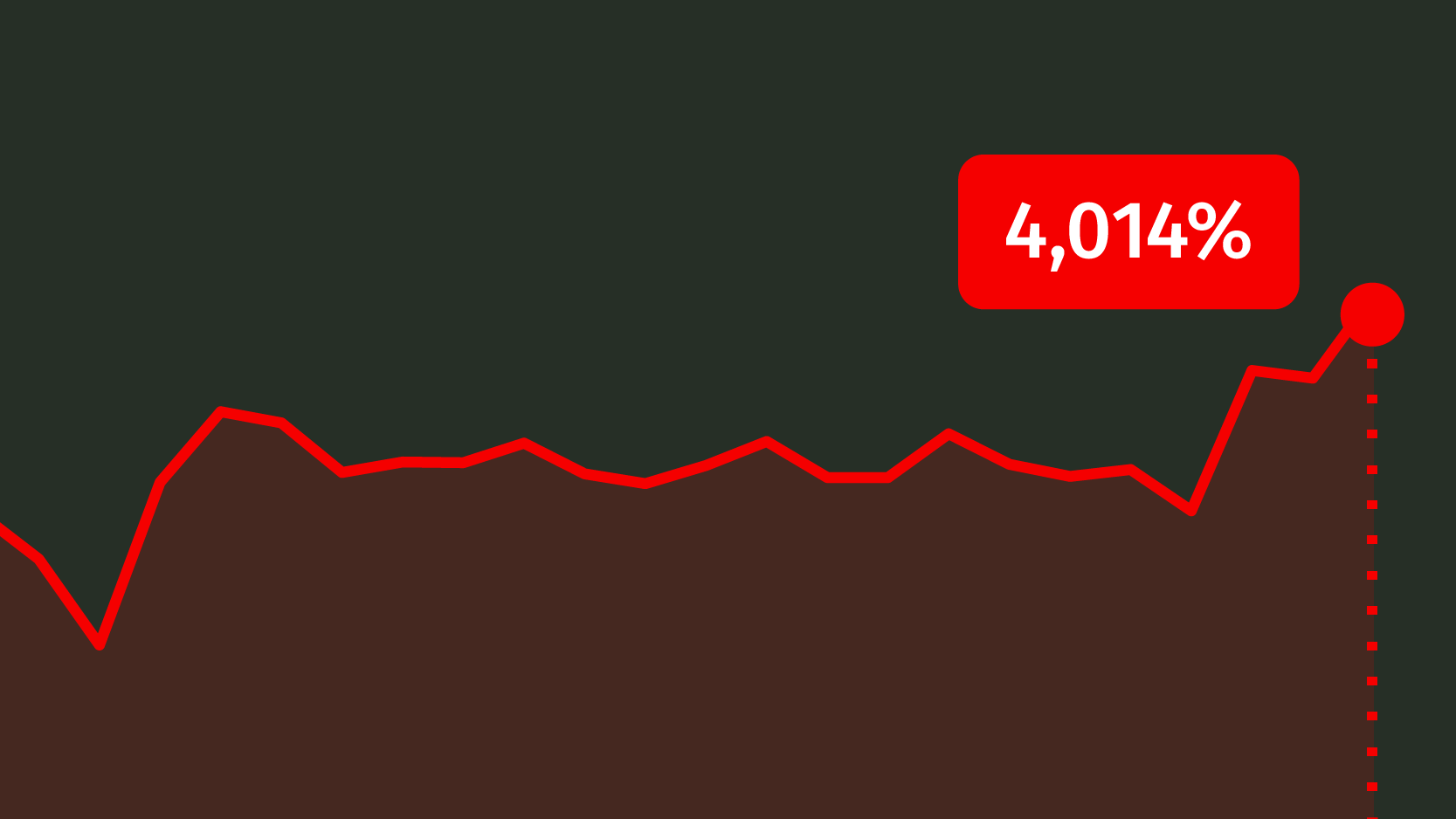

Na primeira ida de 2017 ao mercado de dívida para fazer uma venda sindicada de três mil milhões de euros. Mas a investida não correu bem ao IGCP. Portugal pagou um juro médio de 4,227%, o nível mais elevado desde a saída da troika no verão de 2014. Em fevereiro de 2014, numa emissão comparável, Portugal tinha pago 5,112%. Já o ano passado, na emissão sindicada feita em janeiro os juros foram de 2,973%.

A justificação para o agravamento está, então, na evolução recente da inflação. O Presidente da República comparou os juros de 4,2% desta quarta-feira com os juros de 3,2% que Portugal pagou há um ano. Para Marcelo, “temos de ter atenção que a inflação estava [há um ano] perto de zero e agora está a caminho de 1%”. Ou seja, ao valor dos juros “tem de ser abatido” a taxa de inflação, defende Rebelo de Sousa.

A explicação dos analistas

Sindicatos bancários

O agravamento dos juros era já esperada pelos analistas. Mas a razão de base é outra: as colocações de dívida levadas a cabo através de sindicatos bancários tendem a apresentar taxas de juro mais elevadas, atendendo a que os investidores estão a ser contactados diretamente, mas também porque, regra geral, os montantes a angariar são mais elevados face às emissões normais.

É caso não para alarmes, mas para cautela.

“Já se esperava uma taxa acima dos 4% e até saiu um pouco mais baixa do que se antevia, portanto não foi surpresa e, nesse sentido, correu bem. Aliás, por ser uma operação sindicada, estava garantida à partida”, referiu Filipe Silva, diretor da gestão de ativos do Banco Carregosa, ao ECO, no dia da operação. “Mas devemos realçar que a taxa saiu acima do custo médio da dívida portuguesa (que é de 3,4%), por isso, vem encarecer as condições em que o país se financia. O risco subiu num ano. É caso não para alarmes, mas para cautela”, acrescentou Filipe Silva.

Inflação

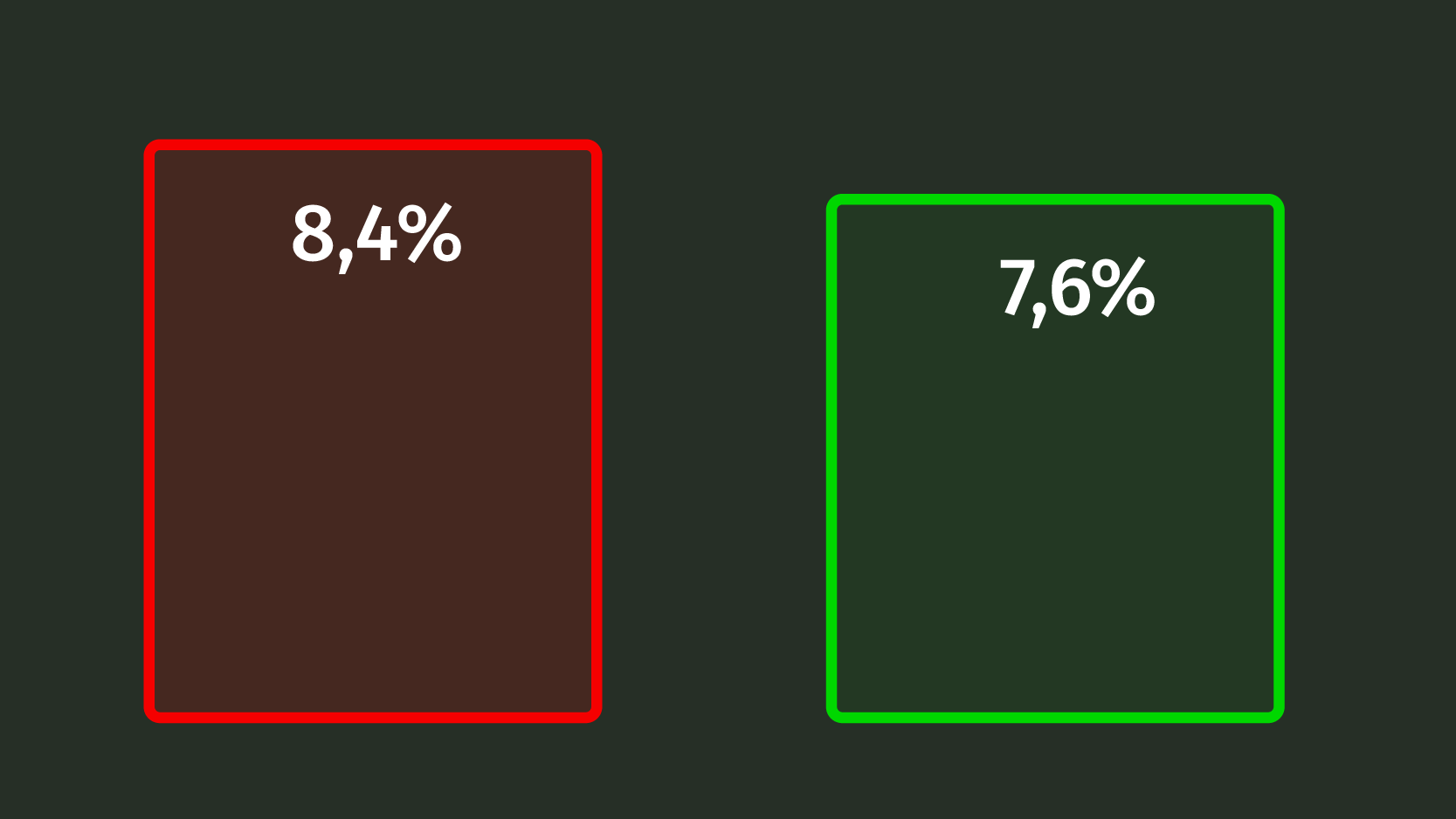

Vamos à explicação dada por Marcelo: a inflação. De facto, tanto em Portugal como na zona euro, a taxa de variação dos preços aos consumidores está a acelerar. Os números divulgados pelo Instituto Nacional de Estatística esta quinta-feira revelaram que os combustíveis ditaram a aceleração da inflação em 2016 para os 0,6%, o valor mais elevado desde 2012. Em 2015, a inflação tinha sido 0,5%, pelo que a diferença não é assim tão significativa.

A 4 de janeiro, o Eurostat divulgou a inflação em dezembro na zona euro. O que aconteceu? Uma situação semelhante: o petróleo acelerou os preços da região da moeda única. A taxa de inflação na região da moeda única fixou-se nos 1,1% no último mês de 2016, depois da taxa de 0,6% registada em novembro. Foi, certamente, influencia pela surpreendente taxa de inflação na Alemanha que subiu inesperadamente para 1,7% em dezembro, registando o maior aumento desde que a União Europeia começou a harmonizar as taxas entre os países em 1997.

“Os juros estão a ser parcialmente impulsionados pela inflação e pelas expectativas de inflação”, considerou a 5 de janeiro, David Schnautz, estratego do Commerzbank, ao ECO, corroborando a opinião agora dada pelo Presidente da República. Mas mais do que estes dados, o que conta são as expectativas dos mercados, dos investidores, de quem, em última análise, compra dívida soberana.

Os juros estão a ser parcialmente impulsionados pela inflação e pelas expectativas de inflação.

É isso que explica ao ECO o diretor de investimento do Banco Carregosa, João Pereira Leite, referindo que a afirmação “não é desprovida de sentido”: “Há uma lógica. A explicação pode é ser insuficiente, mas tem a sua razão de ser. As expectativas de qual vai ser a inflação é o que comanda a política monetária, mais do que a própria inflação”.

Há um ano falava-se do perigo da deflação. Já não é esse o caso: “Espera-se que a inflação suba por causa dos EUA. Parte da explicação tem como ponto de partida o facto de as expectativas da inflação serem hoje diferentes face há um ano. Mas não é tudo. Há mais explicações possíveis para esta emissão”. Quais? O contexto internacional é fulcral.

Fed, Trump e o dólar

Desde que Trump foi eleito Presidente norte-americano, no início de novembro, os mercados viraram do avesso. Os investidores passaram a assumir maior risco com a perspetiva de que os estímulos orçamentais de grande escala que o republicano pretende implementar vão alimentar os lucros das empresas norte-americanas. A Fed aumentou a taxa de juro em dezembro e esperam-se mais subidas este ano. O protecionismo e a valorização do dólar podem ter impacto do outro lado do Atlântico.

“No curto prazo não é mau porque o diferencial entre as taxas de juro entre os EUA e a Europa faz com que o dólar se valorize face ao euro. Isso torna a nossa economia mais competitiva”, explica João Pereira Leite. Mas isso significa também que “vamos importar a inflação”, ou seja, os preços a que vamos importar os produtos dos EUA vão aumentar.

O problema é que Portugal não aguenta taxas de juro da dívida muito elevadas.

“A confirmar-se, começar a ter inflação na Europa é um bom sinal. O problema é que Portugal não aguenta taxas de juro da dívida muito elevadas“, alerta João Pereira Leite. É este o principal fator que os restantes bancos centrais, nomeadamente o Banco Central Europeu, vão ter de acautelar assim que Donald Trump tomar posse na próxima semana, a 20 de janeiro, sexta-feira.

Draghi, BCE e a inflação

O facto de a autoridade monetária ter adquirido apenas 725 milhões de euros em obrigações portuguesas em dezembro, substancialmente abaixo dos 1.000 milhões mensais que vinha comprando, volta a colocar o assunto à baila. “Os dados sobre o quantitative easing do BCE referentes a dezembro voltaram a sublinhar que as aquisições de títulos portugueses estão muito longe do nível onde deveriam estar de acordo com as regras do BCE. Portugal é um dos países mais afetados em termos de atingir o limite de emitentes do BCE (33%)”, salienta David Schnautz.

Ao ECO, a agência de notação financeira DBRS também lembrou o efeito BCE: “A desaceleração da flexibilização quantitativa do BCE e a antecipação de uma desaceleração das compras líquidas de ativos do BCE estão a causar algumas deslocações nos mercados obrigacionistas europeus, incluindo em Portugal. Isto é esperado”, afirmou Fergus McCormick, economista-chefe da DBRS.

Esta é também uma das razões apontada por João Pereira Leite. E esta é uma forte razão para a subida dos juros da dívida, principalmente pelos efeitos que essa expectativa tem no pensamento dos investidores. “A expectativa de subida de taxas também procuram quem é que são os credores com maior fragilidade num cenário de subidas de taxas quem terá maior dificuldade em pagar os juros da sua dívida. A verdade é que Portugal, dentro desse universo de credores soberanos com mais risco, está no primeiro grupo da frente do pelotão dos países com mais riscos dentro da zona euro“, analise o diretor de investimento do Banco Carregosa.

É certo que sem o BCE, Portugal estaria em maus lençóis: os juros estariam na casa dos 5% e haveria muita inquietação quanto à capacidade do país de pagar a sua dívida. “A sustentabilidade [da dívida] só não está em causa porque os investidores sabem que o BCE está ativo e é uma segurança adicional para quem tem a nossa dívida”, considera João Pereira Leite.

Eleições alemãs, o rácio português e a renegociação da dívida

Até às eleições alemãs nada mexe na Europa. É um pouco esse o sentimento atual, mas António Costa e Mário Centeno já sinalizaram diversas vezes a vontade de, em conjunto com outros países, enquadrar uma discussão na União Europeia para que haja a renegociação da dívida ou perdão parcial. Só por si esta possibilidade criar problemas aos juros da dívida: os investidores ficam com medo de perder os seus investimentos, o risco aumenta e os juros sobem.

O problema agrava-se quando a situação portuguesa é particularmente negativa no seio da UE. “Temos um rácio da sua dívida pública face ao PIB muito elevado. Temos um rácio de dívida externa total, sem ser só pública, sobre o seu PIB, também muitíssimo elevado”, afirma João Pereira Leite, recordando o boletim estatístico de janeiro do Banco de Portugal sobre a dívida pública.

“A base da dívida é superior à base do PIB. O PIB devia estar a crescer mais do que a dívida. Mas é que a dívida está a subir um ritmo mais elevado: o custo da dívida é 3,5% e o PIB (previsto para 1,2%) devia subir mais do que o custo da dívida”, argumenta o diretor de investimento do Banco Carregosa. “Uma emissão a 4,2% não faz diferença nenhuma. Mas se houver muitas emissões a este nível de taxa, isso teria implicações na subida do custo médio da dívida”, remata.

Prova dos 9

Como tanto gosta o Presidente da República (não, não vamos dar uma nota à afirmação de Marcelo), vamos por pontos até ao veredicto final:

- Os especialistas afirmam que não é tanto “descontar” a inflação, mas sim as expectativas. Não se calculam, mas certamente mudaram face ao ano passado;

- No final de 2016, tanto em Portugal como na zona euro, a inflação acelerou, principalmente com a Alemanha a puxar pelos preços da moeda única, assim como o petróleo;

- A subida da taxa de juro pela Reserva Federal, a política protecionista e de estímulo de Donald Trump e a valorização do dólar estão a pressionar as restantes economias. A inflação europeia pode subir ainda mais dado o aumento do preço das importações;

- Estes últimos dois pontos tornam mais reais as expectativas referidas. O resultado é positivo para economia, mas não para os juros da dívida uma vez que Portugal não consegue comportar essa pressão;

- Mais do que a inflação, o que está a fazer subir os juros da dívida é a desaceleração das compras do Banco Central Europeu. Isso refletiu-se logo em dezembro de 2016, mas em 2017 isso vai tornar-se ainda mais real;

- Acresce a isso que Portugal tem um rácio demasiado elevado entre a dívida e o PIB, numa altura em que o crescimento económico é inferior a 3%. Isto significa que, na prática, a situação só tem sustentabilidade atualmente graças às políticas monetárias de Mario Draghi, governador do BCE, desde 2014;

- E ainda: falar da renegociação da dívida para os investidores é a mesma coisa que colocar uma sirene de alerta. Centeno e Costa já o disseram, publicamente, e a esquerda quer. No entanto, até às eleições alemãs essas conversações estão congeladas.

O veredicto final só pode — pela explicação estar parcialmente correta, omitindo outras variáveis — ser de “mais ou menos”.

Editado por Mónica Silvares ([email protected])

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Prova dos 9: Marcelo, os juros da dívida e a inflação

{{ noCommentsLabel }}