Como a TAP ia para a bolsa em 2019 e o Governo bloqueou a operação

Acionistas privados e Parpública assinaram um acordo para levar a companhia aérea portuguesa para a bolsa e reforçar o capital em 350 milhões de euros, antes da pandemia.

A venda da TAP voltou a estar na agenda com a operação de reprivatização lançada pelo Governo socialista, o mesmo que em 2019 rejeitou a operação de entrada em bolsa que podia ter reforçado o capital da companhia aérea em 350 milhões de euros, antes da pandemia. Avaliação pedida ao Deutsche Bank chegava aos 1.035 milhões.

A dispersão do capital em bolsa consta do acordo parassocial assinado pelo Estado com a Atlantic Gateway (AG) em 2017, no âmbito da reversão parcial da privatização feita dois anos antes, que voltou a pôr em mãos públicas 50% da companhia. E está expressamente prevista no “Acordo de Execução de Acordo Parassocial”, de 13 de dezembro de 2018, assinado entre a AG e a Parpública, acionista da companhia aérea e tutelada pelo Ministério das Finanças.

A operação previa a alienação de ações da TAP pelos acionistas, através de uma oferta pública de subscrição (IPO, na sigla em inglês), que permitia a Atlantic Gateway (de David Neeleman, Humberto Pedrosa e a chinesa HNA) alienar parte ou toda a sua participação de 45%. Estava também prevista a possibilidade de fazer uma aumento de capital entre 300 e 350 milhões, com a emissão de novas ações a serem subscritas por novos acionistas. A Parpública podia participar, de forma a manter 50% do capital.

Do acordo, que consta dos documentos disponibilizados à comissão parlamentar de inquérito à TAP, fazia ainda parte um plano de atribuição de ações a quadros superiores e membros de órgãos sociais da companhia aérea, vulgarmente conhecido como stock options. A operação visava ainda que, após o IPO, a transportadora tivesse acesso a “condições de financiamento mais vantajosas”.

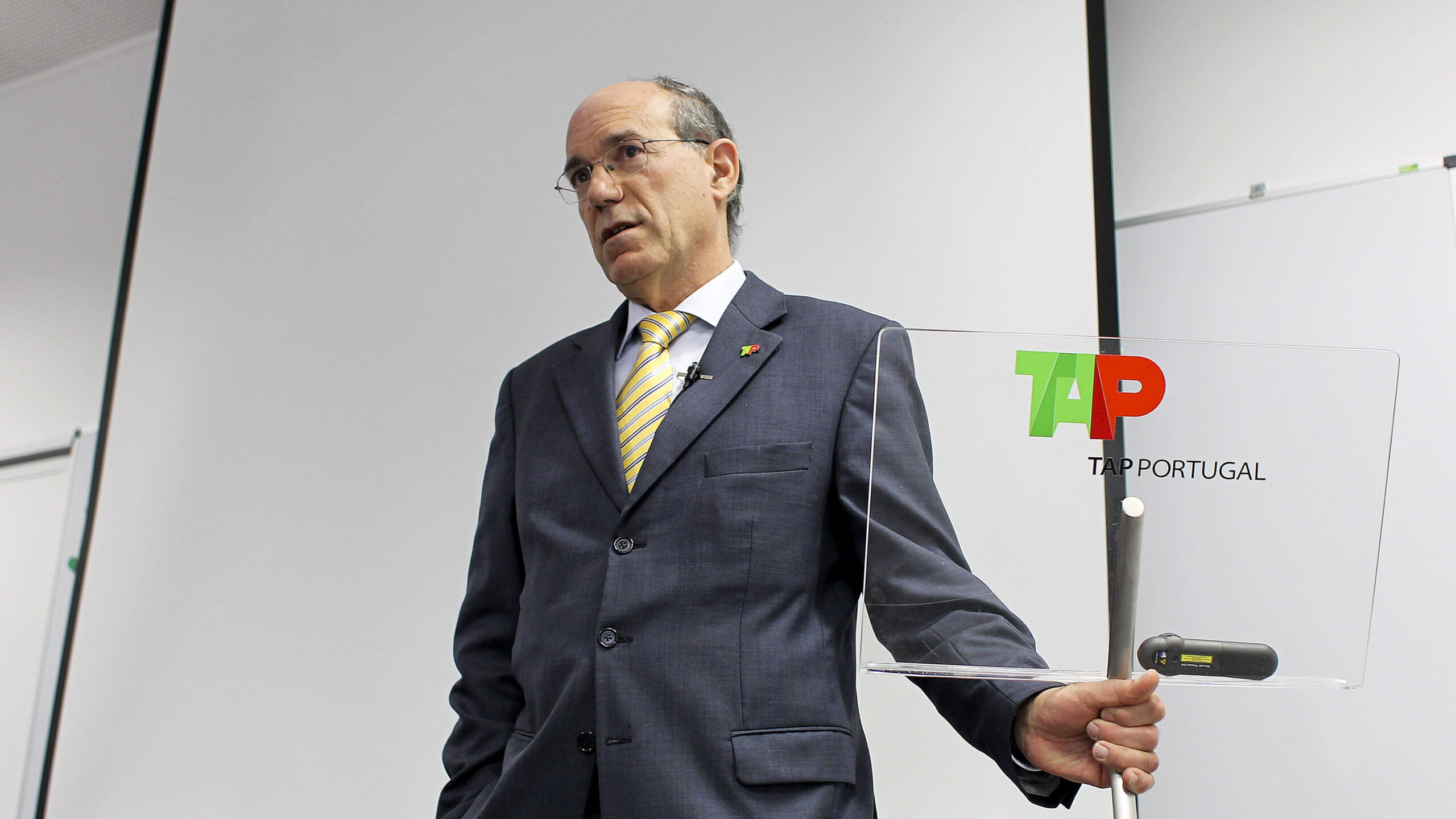

No documento, assinado por David Neeleman, Humberto Pedrosa e pelo futuro secretário de Estado do Tesouro Miguel Cruz (em representação da Parpública), as partes recomendam que a comissão executiva, então liderada por Fernando Pinto, iniciasse de imediato os atos preparatórios da operação, que deveria acontecer até fevereiro de 2020. O que permitiria tê-la concluído antes de chegar a pandemia.

TAP avaliada entre 637 e 1.035 milhões pelo Deutsche Bank

Um desses atos preparatórios era a contratação de um banco de investimento para avaliar a transportadora aérea. O acordo parassocial definia como condição para o IPO que a TAP fosse avaliada numa soma igual ou superior a 600 milhões de euros. O valor a que chegou o Deutsche Bank, o assessor financeiro escolhido para a tarefa, cumpria o critério.

As contas do banco de investimento alemão apontavam para uma avaliação entre 778 e 1.035 milhões de euros, caso fosse considerada a dívida líquida ajustada de 2018, e entre 637 e 894 milhões usando a dívida líquida ajustada no primeiro trimestre de 2019.

Na apresentação, o Deutsche Bank salienta a “posição geográfica invejável [da TAP] que permite alavancar uma procura transatlântica forte”, a liderança em Portugal e nas ligações entre a União Europeia e o Brasil, a renovação da frota, o foco na melhoria da rentabilidade e “uma equipa de gestão forte e o apoio dos acionistas”.

Para a operação avançar era ainda necessário que fosse negociada a definição da estrutura acionista e o governo societário a serem implementados. Se a mesma saísse frustrada, o acordo para o IPO cessaria os seus efeitos. Foi o que acabou por acontecer.

António Costa travou a operação nos primeiros meses de 2019, argumentando que a companhia não necessitava de reforçar o capital, depois dos financiamentos conseguidos. E o momento no mercado não era propício, com a Sonae, a Science4You e a Vista Alegre a recuarem na realização de operações no mercado.

Naquele momento teria sido um sucesso extraordinário conseguir colocar uma empresa como a TAP no mercado de capitais europeu. Infelizmente, os administradores nomeados pelo Estado não atuaram com independência e no melhor interesse da TAP

Na resposta dada por escrito à comissão parlamentar de inquérito, David Neeleman considera que “o bloqueio da oferta pública de venda foi um caso grave em que, sem razões objetivas, o Estado/Parpública, em incumprimento claro com o que tinha assumido no Acordo Parassocial, impediu que a empresa fosse colocada em bolsa”.

“Naquele momento teria sido um sucesso extraordinário conseguir colocar uma empresa como a TAP no mercado de capitais europeu. Infelizmente, os administradores nomeados pelo Estado não atuaram com independência e no melhor interesse da TAP e decidiram vetar o IPO”, acrescenta, criticando a opção por “uma decisão assente em juízos de oportunidade política de curto prazo e de agradar a um eleitorado específico”.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Como a TAP ia para a bolsa em 2019 e o Governo bloqueou a operação

{{ noCommentsLabel }}