Lehman Brothers: há 9 anos caía o primeiro ‘too big to fail’

Foi há nove anos que a queda do Lehman Brothers provou que não há instituições "too big to fail". E que foram reveladas as fragilidades do sistema financeiro e o risco associado aos ativos tóxicos.

Depois de um domingo em que ninguém arredou pé da Fed, o mundo mudou com a queda do Lehman Brothers. Esta sexta-feira faz precisamente nove anos que foi declarada a falência do gigante norte-americano da banca de investimento. Desde aquela segunda-feira, 15 de setembro de 2008, muito mudou no mundo financeiro e diversas lições retiradas.

A queda do Lehman Brothers representa um marco, não só por se tratar da maior falência da história, mas por ser o símbolo do subprime, uma crise que estalou um ano antes nos EUA e que trouxe ao de cima as fragilidades do sistema financeiro mundial e o risco associado aos ativos tóxicos.

A empresa com ativos avaliados acima dos 600 mil milhões de dólares, e que ocupava a quarta posição no ranking dos maiores bancos de investimento norte-americanos, afinal era mais frágil do que aparentava.

Foi a principal peça do dominó a cair, de uma crise que arrancou nos EUA mas que se estendeu às restantes economias, obrigando à intervenção dos bancos centrais e conduzindo à crise da dívida soberana da qual o mundo ainda não recuperou totalmente.

Tudo começou com a concessão de milhões de créditos para comprar casa a pessoas sem capacidade para os pagar, com mau historial de crédito, sem rendimentos suficientes. Depois montaram-se um sem número de produtos financeiros complexos sobre essas hipotecas. A queda nos preços dos imóveis, a partir de 2006, arrastou vários bancos para a insolvência, o que acabou por se repercutir sobre os mercados acionistas de todo o mundo.

O problema ganhou dimensão precisamente quando Wall Street se interessou por estes créditos, e começou a comprá-los e a revendê-los, em grandes pacotes de créditos garantidos pelas habitações ou misturados com outros produtos. O objetivo dessas “construções” era reduzir o risco associado aos ativos, mas o efeito foi o contrário. O resultado foi o contrário, já que acabou por contaminar carteiras em todo o mundo com ativos de má qualidade e avaliados como se tivessem valor e pouco risco associado.

O Lehman Brothers foi o banco de investimento que mais apostou nesse segmento. Por isso, quando a “bolha do imobiliário rebentou”, este acabou por derrocar. O mesmo veio a acontecer com outras instituições financeiras, com a seguradora AIG que poucos dias depois, e contrariamente ao Lehman Brothers, acabou por ser resgatada pelo Governo norte-americano.

Três dias antes da falência, a 12 de setembro de 2008, a Reserva Federal dos EUA reuniu de urgência precisamente com o objetivo de travar a queda do gigante da banca de investimento. O objetivo era vender o Lehman Brothers e extinguir o rastilho antes da detonação da “bomba”. Falhada essa solução, já no domingo muitos funcionários deslocaram-se à sede do banco para arrumarem as suas coisas. Na segunda-feira chegava a hora de entregar o pedido de falência antes da abertura dos mercados acionistas.

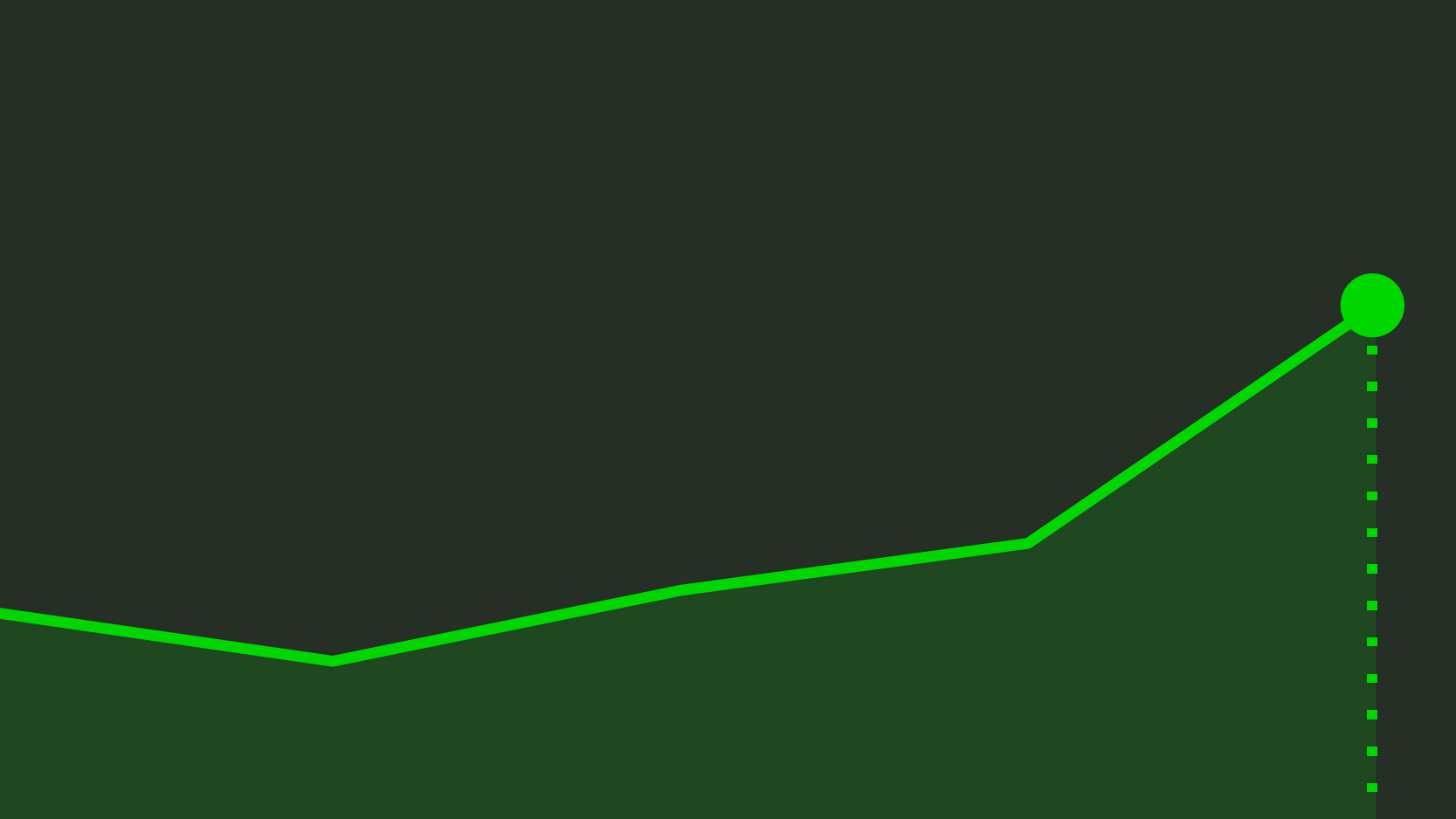

Perdas dos principais índices um mês após à queda do Lehman

Fonte: Bloomberg

E as consequências sobre as bolsas não foram as melhores. Originou uma massiva destruição de capital ao mesmo tempo que a liquidez dos mercados simplesmente secou. No intervalo de um mês que se seguiu ao anúncio da queda do Lehman Brothers, os principais índices bolsistas mundiais perderam um quarto do seu valor. Entre o dia 12 de setembro e 10 de outubro, o Dow Jones encolheu 26%, enquanto o S&P 500 desvalorizou mais de 28%. As ações europeia não escaparam ao embate com o Stoxx 600 a recuar no mesmo período perto de 27%.

O setor financeiro naturalmente foi o mais penalizado. Na banca europeia, por exemplo, diversos títulos da banca sofreram perdas acima de 40% naquele mês. Foi o que aconteceu com o Royal Bank of Scotland, cujas ações recuaram 69% nesse período. Já o Deutsche Bank, o Commerzbank e o Barclays sofreram tombos na casa dos 40%.

O presidente da Fed na altura — Ben Bernanke — classificou a falência do Lehman Brothers, como o pior momento da crise financeira. “Foi surrealista”, lembrou Bernanke em “A Coragem de agir“, livro que publicou em 2015. “Era evidente que estávamos perante uma depressão na economia semelhante à dos anos 30”, disse ainda.

Lições que ficam na história

Uma das consequências imediatas da derrocada do Lehman Brothers foi a necessidade que os bancos centrais tiveram de partir para o terreno e agir. Para além de uma ação concertada de baixar as taxas de juro no sentido de estabilizar as economias, na altura, foi consensual que era preciso rever a regulação do setor financeiro e arranjar uma forma de travar a existência de instituições ‘too big to fail’. Ou seja, instituições que, pela sua dimensão e caso passassem por dificuldades, o seu caráter sistémico provocaria um efeito dominó que arrastaria os pares do setor.

Nove anos depois muito mudou, apesar de ainda persistirem alguns efeitos dessa crise. Mais recentemente, a presidente da Reserva Federal (Fed), Janet Yellen, afirmou que o sistema financeiro norte-americano está “substancialmente mais seguro” graças ao reforço da regulação, antecipando ainda como pouco provável o surgimento de uma nova crise financeira nos próximos tempos.

“Graças às reformas que fortaleceram o nosso sistema financeiro e com apoio da política monetária e outras medidas, o crédito está disponível em boas condições e os empréstimos progrediram com a atividade económica, contribuindo para um reforço da economia de hoje”, disse Yellen, numa intervenção na reunião de dirigentes de bancos centrais de Jackson Hole (Wyoming).

Entre as medidas que ajudaram a fortalecer o sistema financeiro destacam-se a implementação dos testes de stress aos bancos. Ou seja, exercícios que testam e avaliam a capacidade de resistência dos principais agentes do setor e dos seus indicadores de atividade a impactos negativos. Mas também maiores exigências em termos de rácios de capital. Outra das coisas que tem sido feita é procurar isolar os bancos dos Estados. Quanto à lição a tirar, é mais do que óbvia: o ‘too big to fail’ não existe.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Lehman Brothers: há 9 anos caía o primeiro ‘too big to fail’

{{ noCommentsLabel }}