O lado nebuloso do e-fatura

O Código do IVA nunca exigiu, e continua a não exigir, às pessoas (não agindo no âmbito de uma atividade empresarial ou profissional) a indicação do seu NIF nas faturas das aquisições que fizerem.

Criado em agosto de 2012, o regime jurídico do e-fatura não teve um parto facilitado. Parece poder afirmar-se que o e-fatura, na sua versão soft, mais não era do que um veículo através do qual todas as entidades obrigadas a emitir faturas relativas a transmissões de bens ou a prestações de serviços nos termos do Código do IVA, que incluem o amplo sentido em que aqueles dois conceitos descrevem um círculo completo e nada deixam de fora do seu perímetro, passavam a ser obrigadas a comunicá-las às autoridades fiscais. A sustentação legal deste novo dever acessório dos sujeitos passivos a ele obrigados ancorava-se no combate à economia paralela e, consequentemente, à evasão fiscal.

Tratava-se, obviamente, de um extraordinário avanço para a administração tributária, propiciado pela inovação tecnológica que, entretanto, relegara para o museu das velharias as disquetes que, nos anos 90 do século passado, faziam as delícias de quem trabalhava no desenho de sistemas informáticos, mesmo que do Fisco.

Convém, desde já, esclarecer que o Código do IVA nunca exigiu, e continua a não exigir, às pessoas enquanto tais, isto é, não agindo no âmbito de uma atividade empresarial ou profissional, a indicação do seu número e identificação fiscal nas faturas das aquisições que fizerem, seja do que for. Quem disser o contrário, está a propagar fake news. O mais que impõe é, para faturas acima de 1.000 euros, a indicação do nome e da morada do adquirente. Mas nunca do seu NIF.

Está expresso no preâmbulo do diploma criador que, a eficácia do e-fatura – e começa aqui a caminhar-se para a versão hard – assentaria na exigência de fatura por cada transação, reduzindo-se assim as situações de evasão fiscal associadas à omissão do dever de emitir documento comprovativo da transação. Nas entrelinhas deste parágrafo há um conjunto de inferências que aqui e agora não cumpre comentar. O epicentro da minha atenção está nas pessoas e naquilo que lhes seria “exigido”, em nome e a troco de quê.

Logo no parágrafo seguinte se desvenda o mistério: “(…) pretende-se que essa exigência seja também sustentada num dever de cidadania”. Ou seja, as pessoas, em qualquer circunstância, não se devem limitar a que o comerciante ou o prestador de serviços cumpra o dever de lhes passar a fatura do que adquirem, nada mais fazendo com isso do que cumprir a lei. Fazendo recordar tempos antigos de quadros afixados em escritórios de médicos e advogados (quem se lembra?), tornou-se agora obrigatória a exigência (sancionada se incumprida) de fatura, e “no cumprimento de um dever de cidadania” (não sancionado se incumprido), nela indicar o NIF.

Mas como garantir ou tornar apetecível o cumprimento desse dever de cidadania, uma vez que, ainda que o fosse, não passaria de um dever cívico, logo não jurídico, e, portanto, insuscetível de sanção? Acenou-se, na altura, às pessoas com umas cenouras, depois de, à cautela, se lhes ter fixado o tripallium da coima pelo incumprimento da “exigência”: em primeiro lugar, um diminuto benefício fiscal consistente na dedução à coleta de IRS de uma percentagem do IVA de despesas efetuadas em cinco denominados “setores de risco”; e, mais tarde, com o que muitos anos antes, quando tal hipótese esteve em cima da mesa, alguém classificara como “terceiro-mundista”, um sorteio de automóveis, folclore atenuado para um sorteio hoje mais recatado de depósitos em títulos de dívida pública.

Estando em causa o tratamento de dados pessoais, a entidade que tem por missão zelar pela sua proteção, chamada a pronunciar-se, não facilitou o caminho ao Ministério das Finanças. O parecer proferido sobre o projeto do diploma e que está disponível no respetivo site, merecia uma reflexão profunda. Não poderei deixar de transcrever aqui aquelas das suas passagens que julgo mais impressivas sobre as questões que a obtenção e tratamento deste tipo de dados já na altura, e apesar da limitação dos setores envolvidos, foram certeiramente levantadas.

Desde logo, porque “(…) a AT passará a dispor, por via dos dados de faturação, de informação relativa a serviços adquiridos por contribuintes particulares, no que se configura como um tratamento de dados pessoais sensíveis, porque atinente à vida privada dos cidadãos …”.

Em segundo lugar porque, “na ponderação de direitos e interesses em causa, as medidas previstas poderão ser tidas como admissíveis, enquanto permitirem uma escolha efetiva ao contribuinte singular, não podendo de modo algum implicar que, para usufruto do atual regime fiscal, designadamente a dedução prevista de despesas, as pessoas singulares sejam obrigadas a fornecer o seu NIF, dando possibilidade à AT de coligir centralmente dados segregados dos seus “consumos””.

Em terceiro lugar porque circunscreveu a exigência do NIF na fatura a novos benefícios ou deduções, quando sublinhou que “é essencial garantir que o contribuinte singular que opte por não fornecer o seu NIF ao emitente da fatura por motivos legítimos relacionados com a sua privacidade, não possa ser de algum modo penalizado, em relação às vantagens que tem vindo a obter ao abrigo do regime vigente”.

Por último, porque desconstruiu o conceito de “’dever de cidadania’ tal como parecia ter sido concebido enquanto pressuposto da exigência de fatura com NIF, ao frisar: (…) salienta-se que foi anunciada a intenção de proceder a uma alteração ao Código do IVA, criando um modelo adicional de fatura simplificada, na qual não será obrigatória a inserção do NIF do adquirente se este o não solicitar. Neste caso, não poderá gozar do benefício fiscal, mas poderá contribuir, de igual modo, com o seu dever de cidadania e com as suas obrigações fiscais, sem pôr em causa as possibilidades de fiscalização que a AT já detém e que lhe dão a possibilidade de escrutinar, em momento posterior, a veracidade e integridade das faturas emitidas”.

Consagra, na verdade, a Constituição da República Portuguesa um “direito de cidadania”, isto é, um direito fundamental ligado a uma nacionalidade: o “direito a ser membro da República Portuguesa”, ou dito de outro modo, o “direito de ser cidadão português”. Mas não consagra, em contraponto, qualquer “dever de cidadania”. Como, aliás, muito bem sublinhou Casalta Nabais, quando, na sua tese O Dever Fundamental de Pagar Impostos intuiu o dever de pagar impostos como um Dever Fundamental, não de qualquer disposição constitucional expressa, mas pelo facto de constituir o contributo indispensável dos cidadãos (e empresas) para uma vida organizada em estado fiscal. O dever de pagar impostos circunscreve-se ao dever de cada cidadão e de cada empresa pagar os seus próprios impostos, os impostos de que, nos termos da lei, é sujeito passivo. Não se afigura legítimo alargar esse dever, ainda por cima se com isso se põe em causa a privacidade, se não mesmo, nalguns casos, a própria intimidade da vida privada, quando se trata de induzir o pagamento de impostos devidos por terceiros. O dever de cidadão, e não de cidadania, cumpre-se, de acordo com o critério da razoabilidade, com a exigência de fatura. Daí para a frente, a questão de saber se essa fatura chega ou não ao seu destino é um problema que deve resolver-se exclusivamente entre o emitente e a AT, sem prejuízo dos direitos que a fatura emitida nos termos legais confira ao seu titular. Seria excessiva a desproporcionada a obrigatoriedade de indicação do NIF, na medida em que permite recolher e tratar dados pessoais sensíveis e, a partir daí, criar-se um foco de exposição absolutamente incontrolável. Ora, nenhuma razão de ordem económica ou financeira, nem mesmo o imperativo da luta contra a evasão fiscal são, do meu ponto de vista, sobreponíveis, aos direitos pessoais à proteção da privacidade e da intimidade da vida privada das pessoas que a CRP lhes garante. E, por um lado, nem sempre as opções o são verdadeiramente: é possível retirar do NIF dos contratos de fornecimentos dos mais diversos bens e serviços que mensalmente geram faturas que são comunicadas à AT? Tal como foi permitido que as pessoas pudessem optar por não querer participar do concurso e-fatura, foi, por acaso, permitido às pessoas renunciar a todas as deduções pessoais e subjetivas no IRS, na condição de que nenhuma fatura emitida com o seu NIF ficasse registada nas bases de dados da AT, a não ser anonimizada?

O diploma que criou o e-fatura acabou impondo um período máximo durante o qual as faturas podem ser mantidas em base de dados pela AT. Como também salvaguardou, bastante restritivamente, quem lhes pode ter acesso e os fins para que podem ser utilizadas. Todavia, não existe qualquer entidade independente que garanta aos cidadãos que essas restrições são fielmente observadas, numa altura em que as bases de dados da AT são acedidas por inúmeras entidades, o que, em si mesmo, e considerando que os dados que delas constam foram obtidos com finalidades exclusivamente fiscais, já devia deixar os cidadãos de pé atrás.

E não resta qualquer dúvida de que a dimensão do problema ficou substancialmente ampliada quando, aparentemente, segundo critérios de oportunidade e mera opção política, com a reforma de 2015, todas as deduções no IRS passaram a exigir o NIF nas faturas que documentalmente provam as correspondentes despesas (exceção feita às realizadas fora do território português), contrariando, por um lado, o princípio enunciado pela entidade de proteção de dados, como antes ficou visto, e, por outro, aumentando exponencialmente “as possibilidades de a AT coligir centralmente dados segregados dos “consumos””. As poderosas bases de dados da AT, as únicas no mundo até agora a concentrarem, em torno de uma chave (o NIF), que identifica a pessoa sua titular, rendimento, património e consumo, permitem hoje a construção de perfis pessoais e são, naturalmente, e também por isso, não sejamos ingénuos, objeto de apetência por qualquer poder.

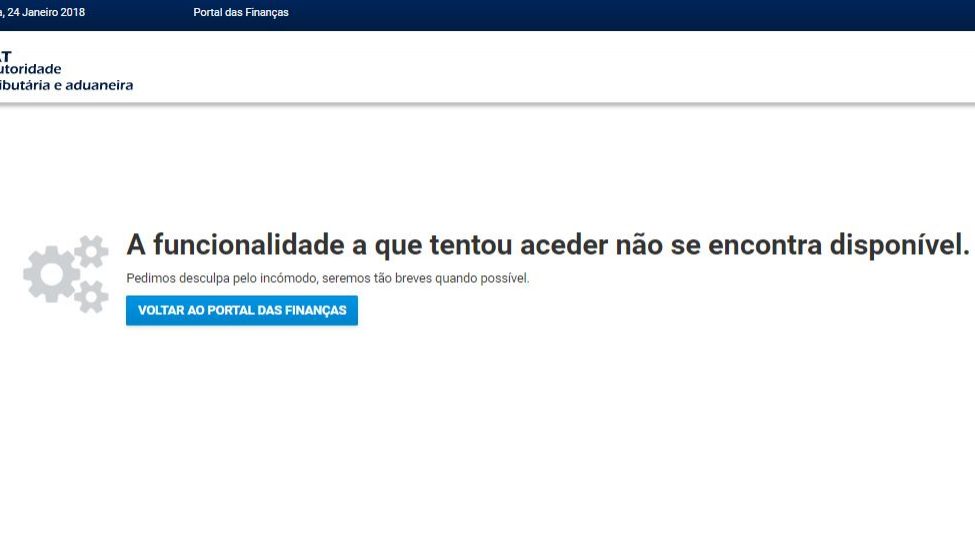

Na verdade, independentemente de se saber o que é que na verdade é transmitido à AT, se é uma fatura com consumos discriminados ou apenas uma fatura com totais identificados por Códigos de Atividade Económica (CAE), o que, aliás, é uma identificação absolutamente falível, a lei não garante que as pessoas titulares das faturas exerçam sobre elas, a partir do momento em que entram nas bases de dados, qualquer tipo de controlo, que lhes possam ter acesso e nem eliminar as “inúteis”, isto é, aquelas cuja manutenção é indiferente para a obtenção do “benefício” que a lei, por via delas, lhe concede.

Os dados sobre a adesão dos contribuintes singulares ao e-fatura são o que são e devem ser contextualizados para deles se ter a verdadeira dimensão. Os últimos elementos disponíveis (Relatório sobre o Combate à Fraude e Evasão Fiscais e Aduaneiras | 2016, disponível no site da Assembleia da República), apontam para que, dos cerca de cinco mil e quinhentos milhões de faturas enviadas à AT em 2016, pouco mais de mil e cem milhões (20%) tivessem NIF e, destas, novecentos milhões (16%) tivessem sido “utilizadas” em deduções ao IRS. Se se tiver em conta que cerca de seiscentos e sessenta e cinco milhões (72% das faturas utilizadas em deduções), se destinaram a comprovar “despesas gerais”, uma dedução que praticamente se limitou a substituir a dedução pessoal automática de que os contribuintes sempre beneficiaram no imposto, vê-se bem em que medida as opções de política fiscal subjacentes os favoreceram. Contra uma exposição cujos fins últimos não é possível profetizar, mas que não podem deixar de atemorizar quem a sério neles pense. Se segundo os dados da Pordata relativos aos Censos de 2011 havia nessa altura em Portugal cerca de 4 milhões de habitações, não será difícil chegar a uma média de 2,5 contratos por habitação que produzirão por ano, só esses, algo como 120 milhões de faturas. Neste domínio, é, pois, tudo demasiado relativo.

Esta última “mexida” no regime simplificado, já para 2018, que naturalmente vai fazer aumentar o número de faturas com NIF, coloca um problema novo que nos primórdios do IRS não se punha: em que medida não se devia voltar ao “número equiparado a pessoa coletiva” que antes da reforma de 1989 o Gabinete de Registo Nacional das Pessoas Coletivas emitia a todas as pessoas singulares que exerciam uma atividade comercial, industrial e agrícola, acrescendo-lhe agora, ironia do destino, as profissões liberais que, por não comprarem nem venderem, nunca estiveram sujeitas ao velho Código Comercial e seus sucedâneos, e sempre tiveram no “recibo verde” o seu marco distintivo do “comerciante”, para que quem age, simultaneamente, nos dois âmbitos, possa distinguir, pela indicação do respetivo NIF, a veste que usa no caso concreto, evitando a promiscuidade que agora se antevê?

Ao que parece, a Comissão Nacional de Proteção de Dados ainda tem pendente o Parecer que, afinal, sempre lhe terá sido solicitado pela Comissão de Orçamento e Finanças, da Assembleia da República (e penitencio-me se, a este propósito, já disse alguma inverdade), sobre a proposta de lei que deu origem à Lei n.º 82-E/2014, de 31 de dezembro, que aprovou a reforma do IRS. Pois que o emita quanto antes, que volte a debruçar-se com toda a profundidade possível sobre os aspetos que já antes analisou, que os projete na dimensão gigantesca que agora ganharam e que se mantenha firme nos princípios que já enunciou.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

O lado nebuloso do e-fatura

{{ noCommentsLabel }}