Subida do risco pressiona crédito às empresas

O novo crédito concedido às empresas nos oito primeiros meses deste ano atingiu um mínimo histórico, segundo o Banco de Portugal. No total, as empresas foram buscar menos de 20 mil milhões à banca.

A indicação é para os bancos abrirem os cordões à bolsa e concederem mais empréstimos à economia, mas no caso das empresas tal não parece estar a funcionar. Dados divulgados esta terça-feira pelo Banco de Portugal na sua base de estatísticas, mostram que as novas operações de empréstimos ao segmento empresarial recuaram no mês de agosto para o valor mais baixo do histórico disponibilizado pela entidade liderada por Carlos Costa, que remonta ao início de 2003. Aquela que poderia ser interpretada como uma consequência do facto de agosto ser habitualmente um mês em que se adiam decisões importantes, parece, contudo, sustentar uma tendência, que poderá estar relacionada com o agravamento da perceção do risco do país.

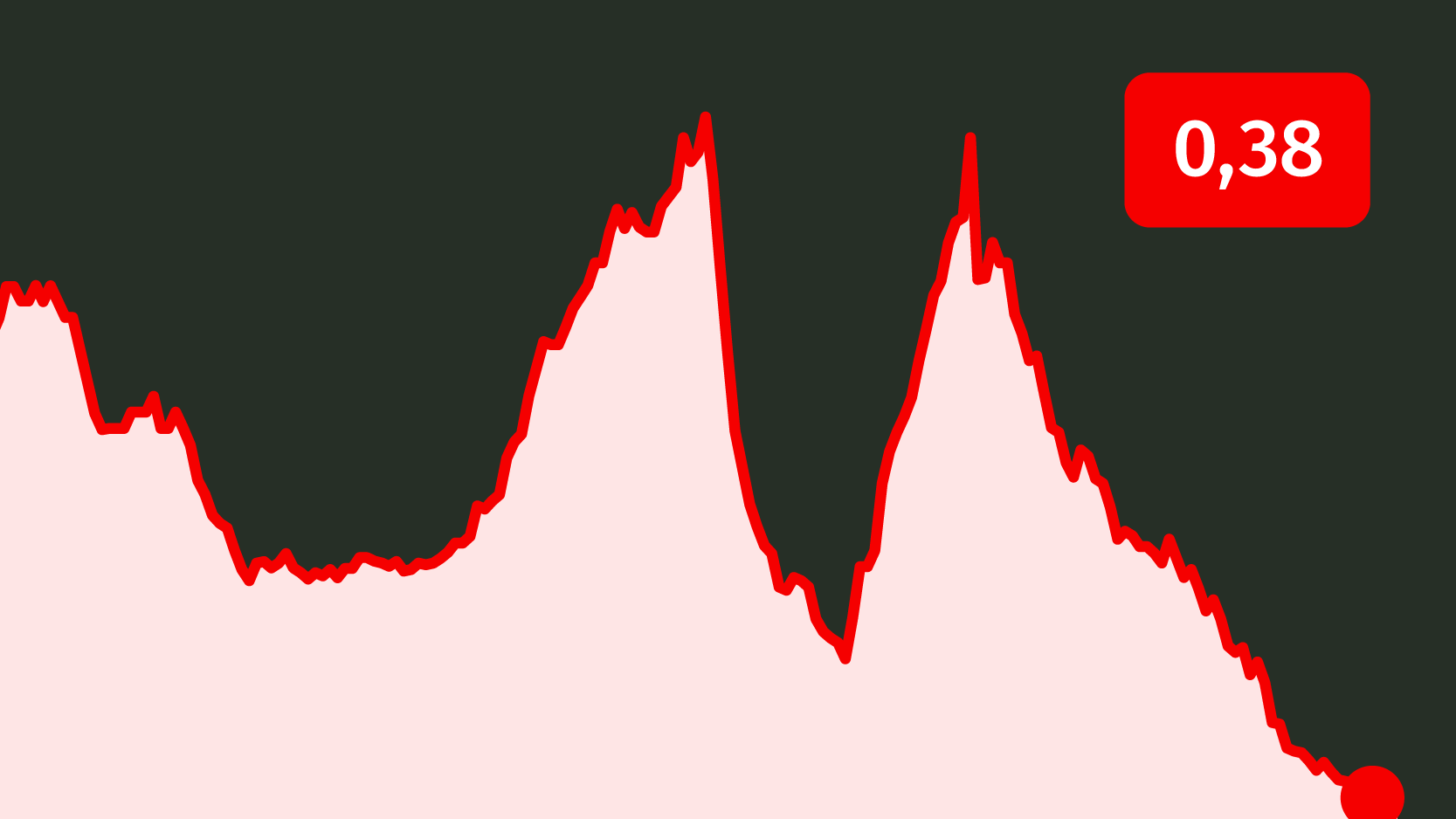

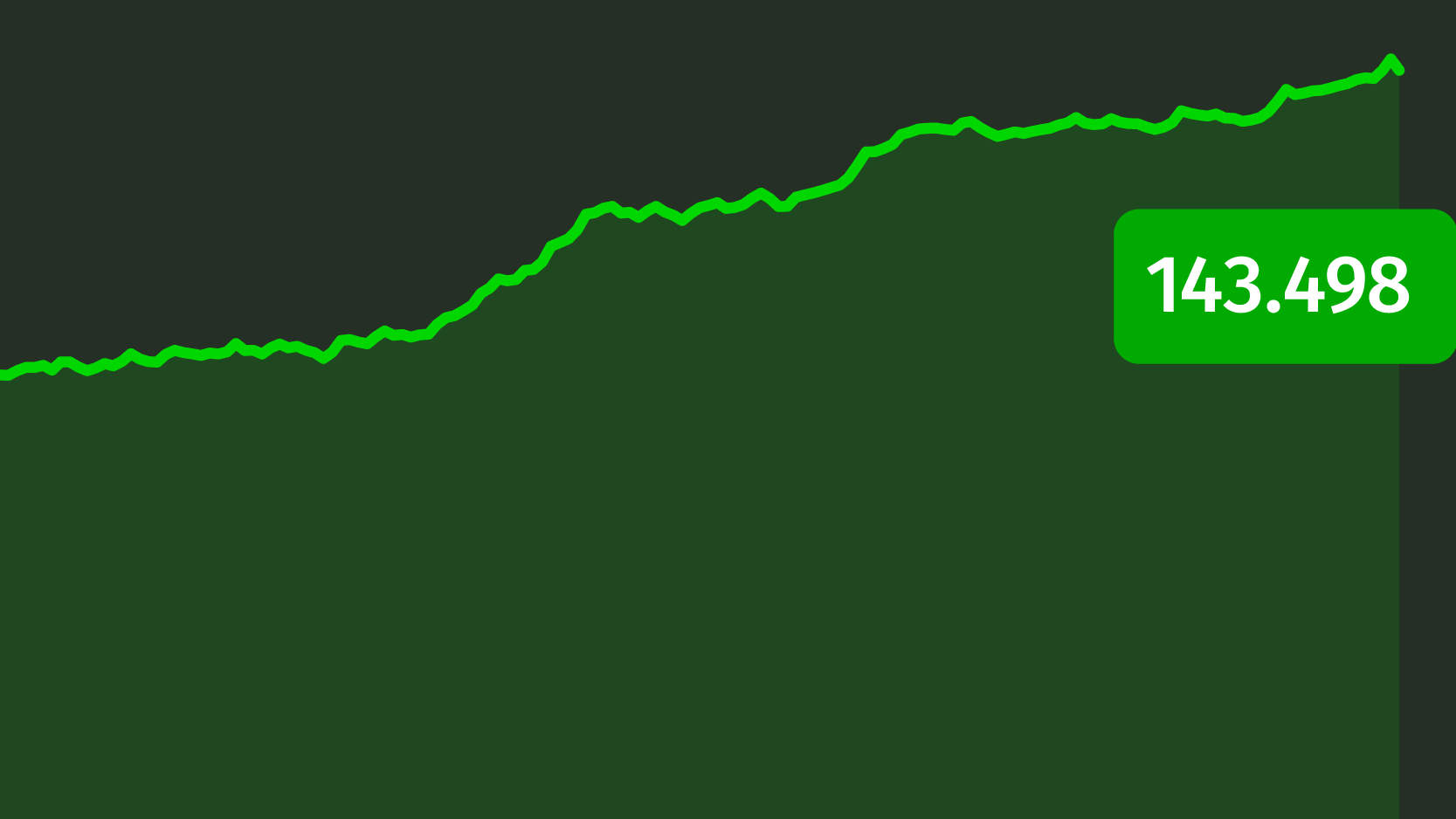

Ao recuar mais no tempo constata-se que, nos primeiros oito meses deste ano, o montante global dos novos empréstimos às empresas foi na ordem dos 19,9 mil milhões de euros. Trata-se do valor mais baixo de sempre tendo em conta o histórico do Banco de Portugal. O valor registado este ano compara com um total de 22 mil milhões e de quase 29 mil milhões de euros que foram concedidos em iguais períodos de 2015 e 2014, respetivamente. A quebra dos níveis da nova concessão é transversal aos diferentes segmentos de empresas. Nos oito primeiros oito meses de 2016, as pequenas e médias empresas financiaram-se em 11,7 mil milhões de euros junto da banca, enquanto as empresas de maior dimensão foram buscar 8,2 mil milhões de euros. Menos 5% e 15%, respetivamente, face ao período homólogo.

Evolução do crédito às empresas nos últimos cinco anos

Os níveis de concessão às empresas que se observam este ano, dão continuidade à quebra que se verificou ao longo dos últimos anos no crédito disponibilizado a este segmento. Uma evolução que segue em dissonância com a realidade dos particulares. Nos oito primeiros meses do ano, os novos empréstimos às famílias cresceram 27%, face ao período homólogo, para totalizarem 7,3 mil milhões de euros. Em 2015 e 2014, registaram-se nos períodos comparáveis níveis de concessão inferiores neste segmento: na ordem dos 5,8 mil milhões e 4,6 mil milhões de euros, respetivamente. Uma evolução que suporta a injeção de liquidez no mercado tanto ambicionada pelo Banco Central Europeu que é alimentada pelo nível historicamente baixo dos juros.

A quebra de valores de financiamento a empresas observada em agosto reflete sobretudo um efeito de caráter sazonal, mas é um facto que o desagravamento que se vinha observando – o stock de crédito a empresas caia a ritmos cada vez mais baixos – parece ter sofrido uma inversão de tendência desde meados do ano.

“A quebra de valores de financiamento a empresas observada em agosto reflete sobretudo um efeito de caráter sazonal, mas é um facto que o desagravamento que se vinha observando – o stock de crédito a empresas caia a ritmos cada vez mais baixos – parece ter sofrido uma inversão de tendência desde meados do ano”, reconhece Paula Carvalho, economista-chefe do BPI. De acordo com a economista, esta tendência poderá refletir “alguma retração por parte das empresas, em linha com o fluxo de menores investimentos realizados”, acrescentando contudo um outro elemento na fórmula. Nomeadamente a possibilidade de esta realidade poder também “ser o reflexo de agravamento das condições pelo lado da oferta, refletindo maior exigência e maior cautela por parte dos bancos”.

Paula Carvalho refere-se mais em concreto a motivos de avaliação do risco global e do próprio agravamento da perceção de risco soberano. De salientar que este ano o spread da dívida pública de dez anos no mercado secundário está cerca de 100 pontos base acima dos níveis de 2015. “As instituições financeiras poderão ter reforçado os critérios na sua análise de risco de financiamento a empresas, reduzindo o grau de elegibilidade dos mesmos”, justifica a economista-chefe do BPI, lembrando que cerca de 70% do crédito em incumprimento na banca diz respeito a empresas. “Ora, numa envolvente de baixo crescimento económico, quando os riscos externos aumentam e se verifica um agravamento dos custos de financiamento externos (que são diretamente muito relevantes para grandes empresas, por exemplo) e dos prémios de risco de ativos domésticos, justifica-se maior cautela e exigência nas decisões de concessão de financiamento“, conclui Paula Carvalho.

O mercado de crédito empresarial é bastante segmentado – muitas das empresas que querem crédito são vistas como arriscadas pela banca e as que apresentam pouco riso estão pouco interessadas em contrair empréstimos, mas a falta de confiança e perspetivas para o futuro parecem ser as responsáveis por não existirem planos de investimento e o respetivo recurso ao crédito bancário.

Filipe Garcia, CEO da IMF, salienta também a relevância da desadequação do perfil de risco das empresas que procuram financiamento. “O mercado de crédito empresarial é bastante segmentado – muitas das empresas que querem crédito são vistas como arriscadas pela banca e as que apresentam pouco riso estão pouco interessadas em contrair empréstimos, mas a falta de confiança e perspetivas para o futuro parecem ser as responsáveis por não existirem planos de investimento e o respetivo recurso ao crédito bancário”, comenta o economista.

Filipe Garcia, considera contudo que grande parte da diminuição do fluxo de empréstimos concedidos às empresas deve-se à falta de procura. “A diminuição da concessão de crédito parece estar muito mais relacionada com a escassez de procura, até porque a oferta tem sido mais abundante e com spreads e indexantes em baixa. Aliás, ainda ontem o Presidente da APB realçava isso mesmo, dizendo que ‘a banca portuguesa tem 4.000 milhões de euros em excesso de liquidez’, – recursos acima do exigido pelo regulador e que não estão a ser colocados através de crédito”, explica o economista, que não antevê uma inversão de tendência no segmento de concessão de crédito às empresas pelo menos nos próximos meses.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Subida do risco pressiona crédito às empresas

{{ noCommentsLabel }}