Novo Banco: um pássaro na mão em vez de dois a voar

Já são conhecidas as condições da oferta do Novo Banco aos obrigacionistas. É uma oferta de três mil milhões de euros em 'cash', é a oferta da certeza de dinheiro pela incerteza de novas emissões.

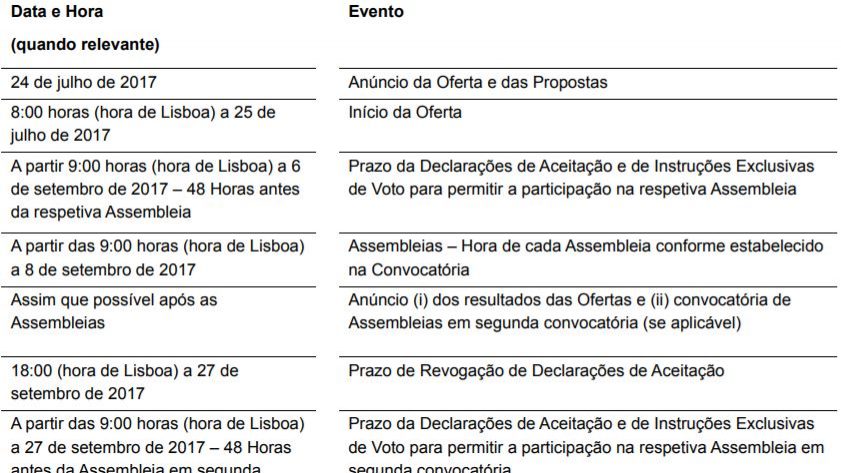

Aí estão as condições da recompra de obrigações seniores do Novo Banco, a operação que falta – e que tem de merecer a aceitação dos investidores – para fechar o processo de venda do banco ao fundo Lone Star. Meses depois de anunciada a operação, e de notícias sobre o que estava em preparação, há mesmo assim uma novidade, que pode fazer toda a diferença na avaliação dos investidores: a oferta é em dinheiro, isto é, é a certeza em troca da incerteza, é um pássaro na mão em vez de dois a voar.

“A oferta prevê a compra de todas as obrigações referentes a 36 emissões do Novo Banco, é uma oferta com contrapartida em cash, proporcionará aos seus detentores um preço alinhado com o mercado e é acompanhada por uma operação de solicitação de consentimento de reembolso antecipado (consent solicitation)“, diz o banco.

A oferta, recorde-se, tem um objetivo que é no mínimo ambicioso. O Novo Banco tem de gerar 500 milhões de euros de poupança e de impacto positivo nos rácios de capital do banco e, por isso, não há uma boa forma de dar uma má notícia a que investiu nestas aplicações com determinada expectativa de rentabilidade. Dito isto, poderia ser pior.

Em primeiro lugar, há a oferta em dinheiro, o que, para quem tem dúvidas sobre o futuro do Novo Banco de cumprir o business plan do futuro dono, o Lone Star, é a melhor proposta possível. Aceita o dinheiro e sai. Mesmo assim, e tendo em conta que as condições de gestão do Novo Banco desde há três anos, é assinalável a capacidade de liquidez e de financiamento para conseguir fazer uma oferta de três mil milhões em ‘cash’.

Com esta oferta, também se percebe outra coisa, o nível de desespero de Ricardo Salgado quando começou a fazer estas operações, a este preço. Fica o termo de comparação: os encargos com juros destas obrigações valem cerca de 40% do total dos encargos com todos os depósitos. E, nestas emissões, há taxas reais superiores a 6%, porque o valor contabilístico a que foram contabilizados no balanço do Novo Banco foi logo a desconto, para disfarçar o juro tão generoso e só justificável em função de uma necessidade urgente de fundos. Ou de uma tentativa de fazer ganhos com operações financeiras à força.

Depois, a oferta continua a ser voluntária, mas se a assembleia de obrigacionistas a aprovar com mais de 75% dos votos, abrangerá a totalidade dos investidores. É a forma de evitar o ‘free ride’. Se ficar aquém, o Novo Banco terá de avaliar se consegue garantir o objetivo que é conhecido, isto é, uma poupança de 500 milhões de euros com efeito nos rácios de capital.

Agora, a palavra está do lado dos investidores e, particularmente dos fundos institucionais. É que estes investidores têm um peso relevante no total – cerca de 30% – e influenciam outros obrigacionistas. Mas qual é a alternativa? Não aceitam e arriscam um ‘bail-in’, uma resolução em que perdem tudo, decidida pela Autoridade de Resolução europeia? Depois do que aconteceu no Banco Popular, em Espanha, em que perderam tudo com o investimento que tinham nas obrigações subordinadas, os fundos internacionais não têm verdadeiramente outra saída do ponto de vista do racional económico e financeiro.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Novo Banco: um pássaro na mão em vez de dois a voar

{{ noCommentsLabel }}