A dívida pública e o ‘spillover’ para o sector privado

Os juros da dívida estão no limiar dos 4%, com efeitos negativos nas decisões racionais dos privados. Assim, o Estado é uma âncora que não estabiliza, mas está a puxar a economia para baixo.

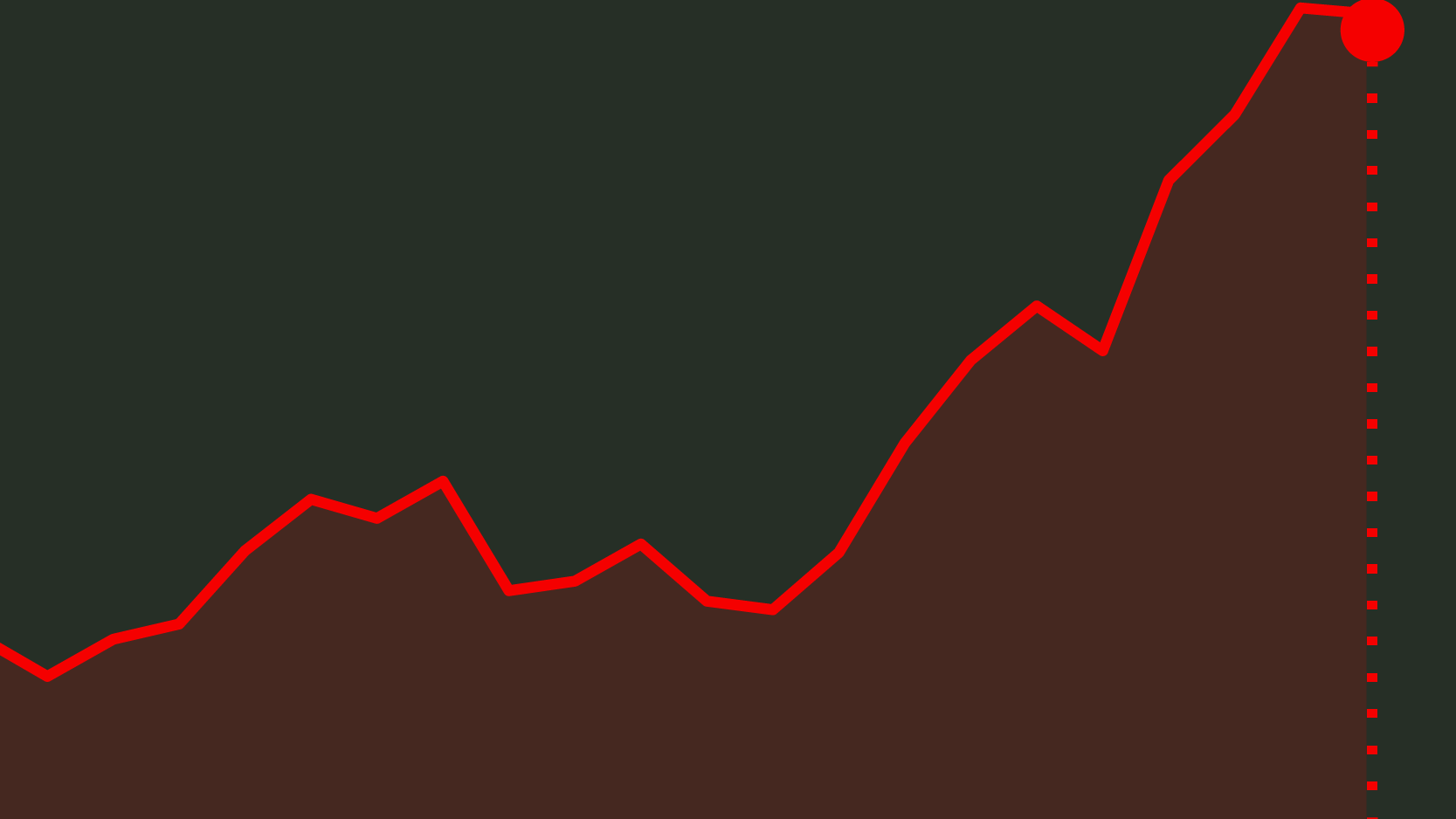

A “yield” dos 10 anos da República Portuguesa permanece junto aos 4% e dia após dia vai ameaçando a integridade daquele patamar. No curto prazo, trata-se do maior risco à iniciativa privada, e ao investimento das empresas, na economia portuguesa. Porque, por definição, é a “yield” da dívida pública de longo prazo, constituindo o que em teoria se designa por taxa de juro sem risco, que determina o prémio de risco associado ao sector privado (e o custo médio ponderado do capital das empresas privadas). E, assim, é este mesmo prémio de risco que, conjugado com a rentabilidade esperada dos investimentos, determina a realização (ou não) de investimento por parte das empresas.

Segundo dados do Banco de Portugal, a rentabilidade operacional do investimento nas empresas privadas (não financeiras) em Portugal era no final de 2015 de 10,6%. Ora, por investimento, ou por capitais investidos, consideram-se habitualmente os activos fixos e as necessidades em fundo de maneio das empresas. Ao mesmo tempo, a rentabilidade do activo e dos capitais próprios era de 2,5% e 7,6%, respectivamente, sendo o custo da dívida financeira (juros suportados em proporção dos financiamentos obtidos) de 3,7% para uma autonomia financeira global (capital próprio em percentagem do activo) de 32,4%.

Era esta, em suma, a fotografia económica e financeira do sector privado nacional no final de 2015 e que, não obstante o chamado “survivorship bias” – porque as médias excluem as empresas que morrem – revelava um sector privado sustentável e em recuperação, embora não muito rentável e infelizmente bastante endividado (exibindo em média um montante de financiamentos obtidos equivalente a cinco vezes EBITDA).

As estatísticas anteriores, constituindo médias, não reflectem outras importantes nuances, tais como eventuais diferenças face às médias consoante a dimensão das empresas sob análise. Uma microempresa, por exemplo, exibirá valores tipicamente diferentes dos de uma grande empresa. Porém, de um modo geral, os dados anteriores permitem extrapolar o risco inerente ao sector privado que decorre especificamente do nível dos juros da República Portuguesa.

Porque facilmente, sobretudo no caso de investimentos privados de longo prazo, que tendem a ser mais estruturantes e mais onerosos, a subida da “yield” soberana poderá inviabilizar a racionalidade económica da iniciativa privada. Bastará para tal que o custo do capital se torne superior à rentabilidade do investimento. Ou que o peso dos juros em proporção do EBITDA – no final de 2015 este indicador situava-se em média muito próximo de 20% –, se torne ele próprio uma ameaça à existência e disponibilidade de capital nas empresas.

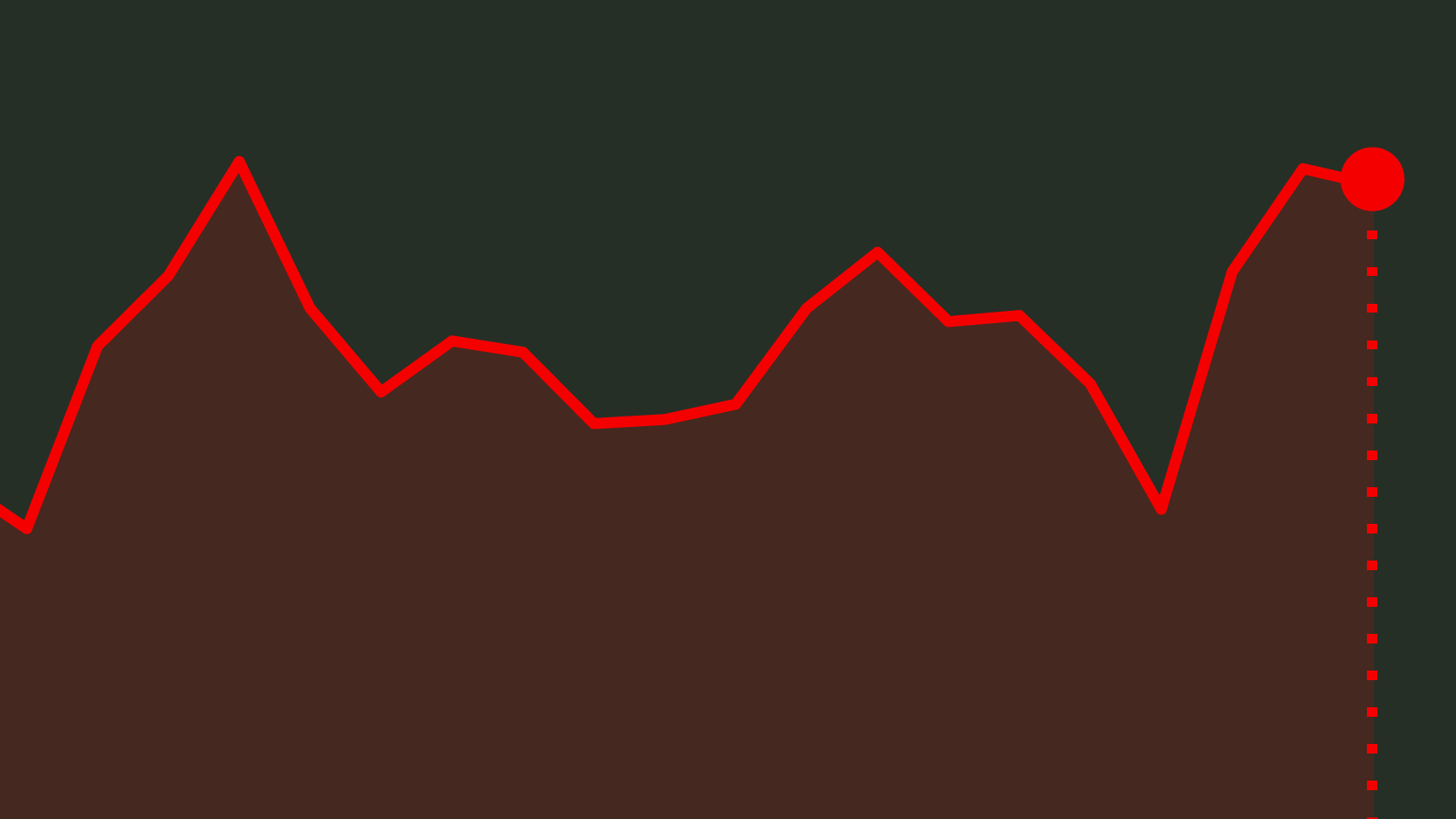

A sustentabilidade da dívida pública está, pois, novamente no fio da navalha. E com esta, embora em menor grau, também a sustentabilidade do sector privado (que, recorde-se, estava em recuperação). Se considerarmos o custo médio de toda a dívida pública nacional, cerca de 3,5% segundo dados do IGCP, e em simultâneo concluirmos que o PIB nominal em 2017 crescerá abaixo daquele nível – até na estimativa optimista do Governo –, então, estaremos já para lá do limiar de sustentabilidade.

Se a isto acrescentarmos o facto de o rácio entre os juros da dívida pública e as receitas fiscais do Estado estar já muito próximo de 20%, e em vias de quebrar este patamar, então, mais convictos ficaremos dos riscos que, não obstante uma falsa sensação de serenidade, se colocam no imediato à República.

E, por fim, se em cima dos riscos soberanos compreendermos a dinâmica de propagação de efeitos ao sector privado, onde as escolhas se fazem pela comparação racional (e não política) de benefícios e custos marginais, e onde o peso relativo dos juros no EBITDA não é menor, então, mais pessimistas ficaremos quanto à evolução do investimento, e da recuperação económica, em Portugal.

O Estado é cada vez mais a âncora da economia portuguesa. Mas é uma âncora que não estabiliza. Pelo contrário, afunda.

Por decisão do autor, este artigo é escrito de acordo com o anterior acordo ortográfico.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

A dívida pública e o ‘spillover’ para o sector privado

{{ noCommentsLabel }}