Offshores, o paraíso dos banqueiros

Durante anos, bancos como o BCP, o BPN o BPP ou o BES ocultaram dezenas de sociedades sediadas em paraísos fiscais. Para quê? Mascarar contas, canalizar "favores" e pagar prémios milionários.

(Artigo originalmente publicado a 25 de fevereiro)

Ilha de Delos, Grécia, século II a.C. Contam-nos os livros de História que os comerciantes gregos, para fugir aos impostos sobre as mercadorias importadas, armazenavam os produtos nesta ilha, onde o comércio não pagava impostos, nem direitos aduaneiros, nem taxas e taxinhas. Era o princípio, numa versão arcaica e sem a complexidade que hoje existe, do conceito de paraíso fiscal.

O mecanismo evoluiu e começou a assemelhar-se àquilo que é hoje na década de 1920, quando as autoridades britânicas passaram a permitir que uma empresa estabelecesse a sede num local, sem que tivesse, necessariamente, de pagar impostos nesse local. Passaram-se décadas (milénios?) de práticas de fuga ao fisco até governos e entidades reguladoras começarem a apertar o cerco ao abuso das offshores.

Na União Europeia, por exemplo, só depois de ter rebentado o LuxLeaks — o escândalo financeiro que, em novembro de 2014, denunciou as operações levadas a cabo por mais de 300 grandes empresas para fugirem ao pagamento de impostos — é que o Parlamento Europeu criou uma comissão especial para investigar os chamados acordos fiscais. Por cá, o histórico de escândalos com offshores não está tão relacionado com as grandes empresas que procuram países mais vantajosos do ponto de vista fiscal. Os casos existem, claro, mas, quando se diz “offshore” em Portugal, a associação imediata que se faz é outra: bancos.

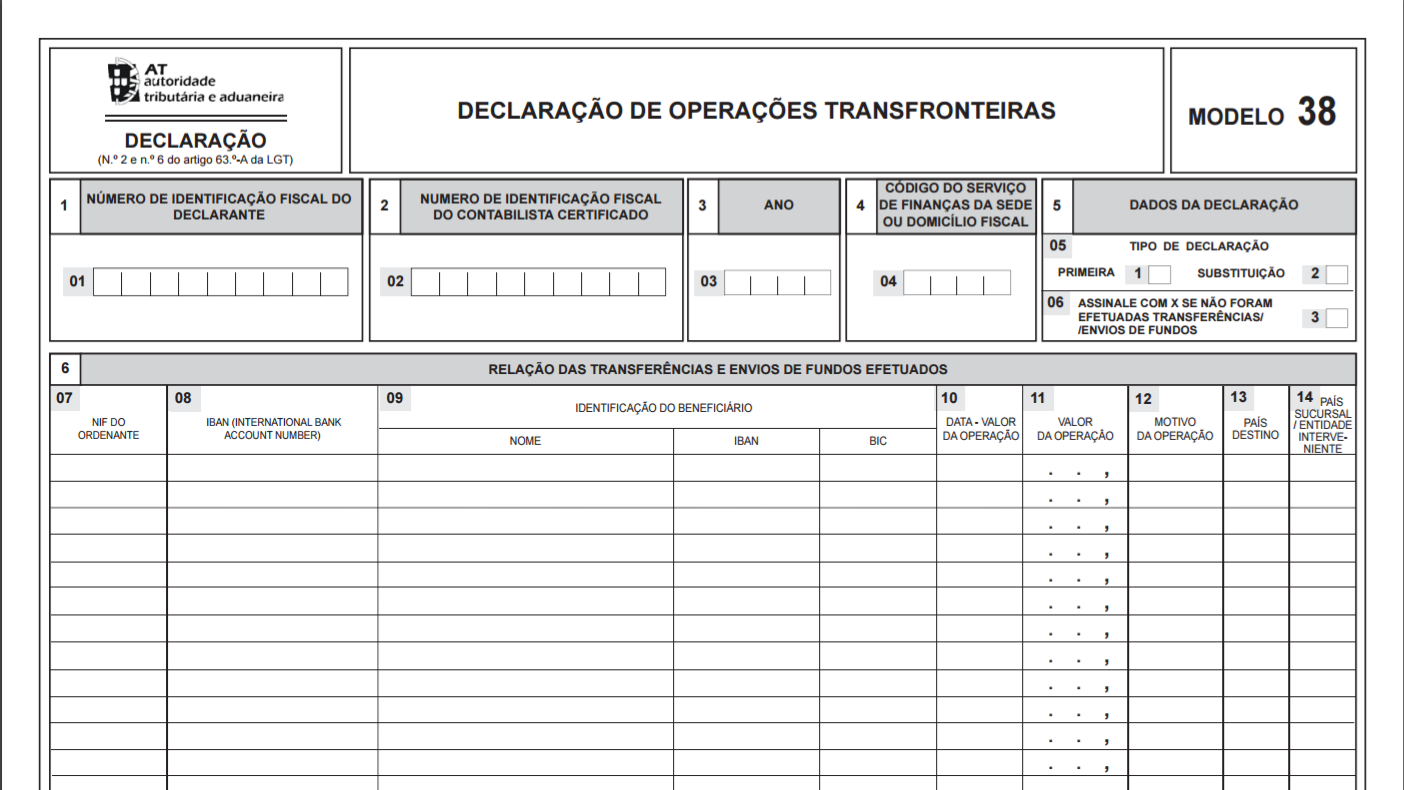

Só desde o início deste ano é que as instituições financeiras portuguesas são obrigadas a comunicar ao Banco de Portugal as transferências para offshores de montantes iguais ou superiores a 15 mil euros, ou um conjunto de operações de valor agregado igual ou superior a 15 mil euros que aparentem estar relacionadas entre si. A obrigatoriedade de declarar, todos os anos, estas transferências, uma por uma, já existia. Mas, antes desta norma do regulador, que entrou em vigor a 1 de dezembro de 2016, não estava especificado qual o tipo de transações que tinham de ser declaradas, o que facilitava o contornar das regras.

Essa é uma das razões que ajudam a explicar que bancos tão relevantes para o sistema financeiro português como o BCP, o BPN, o BPP ou o BES tenham conseguido ocultar dezenas de sociedades sediadas em paraísos fiscais, que serviam não só para pagar prémios milionários aos administradores sem que os mesmos fossem fossem tributados, como para mascarar contas e ocultar prejuízos de milhões.

Como conseguiram fazê-lo sem levantar suspeitas, e durante tantos anos? Uma boa parte do sucesso dos esquemas pode explicar-se com as regras de supervisão — ou com a falta delas. Só em 2007, com a implementação do acordo de supervisão bancária Basileia II, é que as autoridades de supervisão, incluindo o Banco de Portugal e o Banco Central Europeu, passaram a poder avaliar diretamente os mecanismos de controlo de capital dos bancos e a impor medidas corretivas quando considerassem que os fundos próprios não eram suficientes.

E é precisamente depois deste aperto da regulação que começa a descobrir-se a maioria das irregularidades nas contas dos bancos — à exceção das offshores do BES, que só no final de 2015 começam a ser questionadas, para serem confirmadas no ano seguinte.

20 + 17 = ?

O BCP inaugurou a lista. Há dois casos distintos de offshores usadas pelo BCP, um investigado em 2002, o outro descoberto anos mais tarde. Mas ambos os escândalos culminam na grande crise do BCP, originada por uma guerra de acionistas, e, em ambos os casos, o objetivo era o mesmo: valorizar artificialmente as ações do banco. Começando pelo princípio.

Em 2002, uma queixa do BPI, que na altura não foi tornada pública, levou o Banco de Portugal a investigar 20 entidades offshore, através das quais vários membros do Conselho Superior do BCP contraíram crédito para comprar ações próprias.

Mais tarde, já em 2007, a guerra de poder dentro do BCP levou Joe Berardo, acionista do banco, a acusar Jardim Gonçalves, fundador e presidente do BCP durante 25 anos, de ter comprado ações próprias para inflacionar a cotação das mesmas. Só depois destas acusações é que o Banco de Portugal veio a descobrir outras 17 offshores, até então desconhecidas, que também serviam para comprar ações próprias, contornando a norma que impedia as empresas de deter mais de 10% de ações próprias. E só nesta altura veio a público informação sobre as primeiras 20 offshores.

Quando o caso explodiu, Vítor Constâncio, então governador do Banco de Portugal, explicou que estas offshores “não estavam explicitadas nas contas do banco” nem “estavam reportadas ao Banco de Portugal”, além de os auditores externos nunca terem feito “qualquer referência a entidades desta natureza”.

O país pestanejou e dois bancos caíram

O caso BCP poderia ter sido o incentivo para apanhar outros a tempo, mas a História lembra-nos que não foi assim que aconteceu. No BPN, foi só graças (mais uma vez) a guerras internas que mais um banqueiro caiu — e que, consequentemente, se aceleraram investigações. Oliveira e Costa abandonou a presidência do grupo SLN/BPN em fevereiro de 2008, numa altura em que alguns acionistas colocavam em causa a sua liderança.

Foi substituído por Miguel Cadilhe, antigo ministro das Finanças, que, pouco tempo depois de chegar ao banco, denunciou crimes financeiros que envolviam três quadros superiores. No centro das “irregularidades” estava a identidade do proprietário do Banco Insular de Cabo Verde, que, veio a saber-se depois, era detido pelo BPN. O banco ocultou este facto através de uma offshore de Gibraltar, detida, por sua vez, por outras duas offshores. Através destas, o BPN conseguiu ocultar perdas entre os 700 e os 800 milhões de euros, que acabaram por levar à sua nacionalização.

Não houve tempo para pestanejar e aconteceu o BPP. O caso era, em vários aspetos, semelhante. João Rendeiro deixa a presidência do BPP depois de lhe ver ser recusado um empréstimo de 750 milhões com garantia estatal. A 1 de dezembro de 2008, alguns dias depois da saída de Rendeiro, o governo de José Sócrates avançava com um financiamento de 450 milhões ao banco, que, como sabemos, acabou por colapsar.

A partir daqui, foi sempre a cair — ou a vir à tona, dependendo da leitura que se faça. João Rendeiro acabou por se ver envolvido em vários processos. Num deles, foi acusado de evasão fiscal no valor de 16,4 milhões de euros, relativos ao pagamento de salários e prémios de gestão que nunca foram declarados. Estes montantes eram pagos através de sociedades offshore criadas pelo BPP mas, como veio a saber-se depois, estas não serviam só para pagar prémios milionários. Serviram, também, para ocultar prejuízos e realizar operações com o próprio grupo.

Entre 2004 e 2008, estas sociedades pagaram um total de 17 milhões de euros aos administradores do grupo. Os prejuízos decorrentes destes pagamentos foram imputados ao BPP Cayman.

O saco mais fundo

E chegamos ao saco azul do já extinto Banco Espírito Santo (BES), que Ricardo Salgado e companhia conseguiram ocultar por mais de duas décadas. A primeira referência à Espírito Santo Enterprises, o veículo financeiro que o Grupo Espírito Santo (GES) usava para pagar despesas que não eram declaradas, surge em novembro de 2014, pelo Público. Na altura, o jornal dava conta de que este veículo já estava no radar do Ministério Público.

Mais tarde, na comissão parlamentar de inquérito ao GES, Ricardo Salgado negou que a Espírito Santo Enterprises funcionasse como “saco azul”, dizendo que servia para pagar serviços partilhados do grupo. A explicação não convenceu as autoridades portuguesas, que suspeitavam de “práticas de crimes”.

Foi preciso chegar a abril de 2016 para se descobrir a ponta do icebergue, com a investigação jornalística Panama Papers, que denuncia o envolvimento de mais de 214 mil offshores em operações financeiras por todo o mundo.

O resto já é história: a ES Enterprises é criada em 1993, nas Ilhas Virgens Britânicas, pelo núcleo duro da família Espírito Santo, para assegurar os pagamentos relacionados com a atividade internacional da… família Espírito Santo. Contudo, a origem desta offshore data de muito antes. Mais precisamente, de 1975, quando os Espírito Santo saíram de Portugal e se espalharam pelo Reino Unido, Suíça Espanha e Brasil. Nesse ano, fundaram a Espírito Santo International (a ESI), que funcionava como holding da área financeira do GES.

Quando regressou a Portugal, a família Espírito Santo manteve a ESI e acrescentou-lhe subholdings: a Espírito Santo Financial Group, a Espírito Santo Resources e a Espírito Santo Financière. Era este conjunto de veículos que assegurava os salários e despesas dos vários membros do clã.

E foi esse papel que a ES Enterprises assumiu em 1993, mudando depois de nome para Enterprises Management Services em 2007. Segundo contaram o Expresso e a TVI, envolvidos nos Panama Papers, terão passado mais de 300 milhões de euros pela ES Enterprises e ainda não são conhecidos todos os destinatários destes pagamentos.

Alguns dos destinatários são conhecidos. Zeinal Bava, por exemplo. Por ordem de Ricardo Salgado, a ES Enterprises transferiu, em 2012, 18,5 milhões de euros para uma conta bancária no estrangeiro detida pelo ex-CEO da Portugal Telecom. O objetivo, segundo explicou Zeinal Bava ao Expresso, seria financiar a aquisição de ações da PT por um grupo de altos quadros da empresa, mas esta operação dependia da privatização total da PT, numa altura em que o Estado ainda detinha uma participação na operadora. Como a privatização não foi concretizada naquele momento, a operação não se realizou e, segundo Zeinal Bava, o dinheiro foi devolvido.

Pelo meio, o saco azul do GES interliga-se com a Operação Marquês, caso em que o Departamento Central de Investigação e Ação Penal (DCIAP) está a investigar a origem do dinheiro em contas de Carlos Santos Silva, o amigo de José Sócrates. Isto porque, segundo Hélder Bataglia, o empresário luso-angolano que fundou a Escom, as transferências bancárias que estão a ser investigadas na Operação Marquês foram feitas através da ES Enterprises. Em causa estão pagamentos no valor de 12,5 milhões de euros, dinheiro que os investigadores acreditam que terá servido para subornar o então primeiro-ministro, para que aprovasse a nova fase de desenvolvimento do empreendimento de Vale do Lobo.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Offshores, o paraíso dos banqueiros

{{ noCommentsLabel }}