Investir sem risco? Conheça três produtos que o podem ajudar

Num contexto de juros baixos é difícil rentabilizar o dinheiro através de produtos vocacionados para investidores avessos a risco. Se é esse o seu caso, conheça três soluções.

No que diz respeito aos investimentos, mais risco pode implicar maior retorno potencial e vice-versa. Se tem algum dinheiro para investir, mas não tem vontade de se aventurar em produtos mais propensos à perda do capital há soluções de investimento que permitem colocar o seu pé-de-meia a render sem incorrer grandes riscos.

Tendo em conta o contexto atual, claro que terá de estar preparado para não ter grandes surpresas em termos de retornos oferecidos pelos produtos de investimento sem risco. Há uns anos não seria assim. Contudo, a era dos juros baixos na Europa, resultou num corte da remuneração de muitos produtos de poupança preferidos pelos aforradores portugueses, sobretudo os oferecidos pelos bancos. Fique a conhecer os três produtos de investimento vocacionados para investidores mais avessos ao risco, as suas principais características, quanto rendem e quais os que oferecem o maior potencial de retornos.

Depósitos dão pouco, mas não todos

Os depósitos a prazo são um dos produtos de poupança mais populares em Portugal. De acordo com o último inquérito à literacia financeira da população portuguesa em 2015, 38,7% dos inquiridos afirmou ter um depósito a prazo. Apesar de ainda ocuparem um espaço relevante nos hábitos de poupança dos portugueses, em grande medida pelo baixo risco que lhes está associado, os depósitos a prazo têm vindo a perder brilho em resultado da quebra dos respetivos retornos.

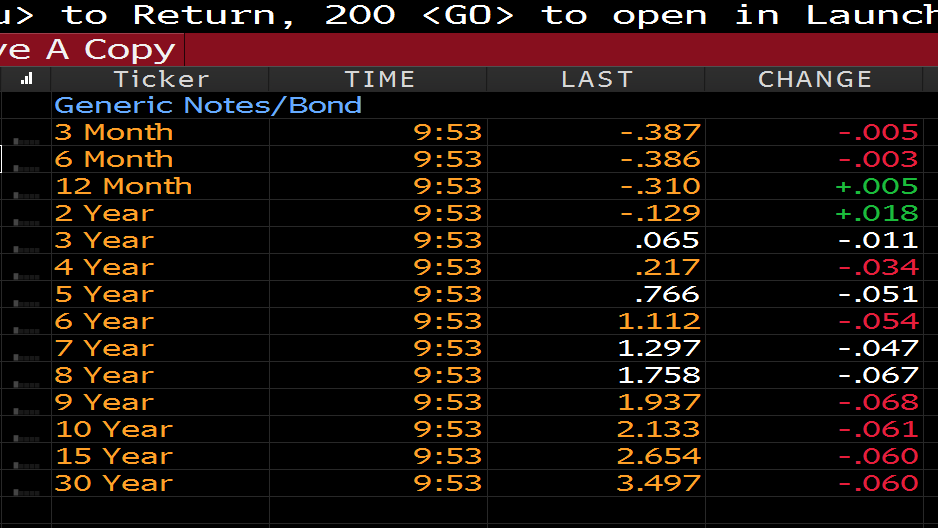

Os juros das tradicionais aplicações a prazo estão em queda há já algum tempo, mas nunca estiveram tão baixos como agora. A taxa média praticada pelos bancos está em 0,24% (dados de agosto do Banco de Portugal), o nível mais baixo de sempre. Este é o resultado da política de taxas extremamente baixas implementada pelo Banco Central Europeu, que atirou os juros para valores negativos, e faz com que os bancos não possam pagar quase nada pelas poupanças dos portugueses.

Contudo, os depósitos a prazo são das poucas opções de poupança que permitem rentabilizar de alguma forma o dinheiro aplicado, quando o objetivo primordial é não correr riscos. Estes produtos têm capital garantido até um montante máximo de 100 mil euros por titular e instituição financeira, a quem aplicar até esse limite, mesmo que o banco onde está o dinheiro entre em falência. Essa proteção é dada pelo Fundo de Garantia de Depósitos que é alimentado pelas contribuições de todas as instituições financeiras.

Para quem prefira não prescindir de colocar o seu dinheiro nesta classe de produtos, há alguns produtos que conseguem destacar-se pela positiva em termos de retornos face aos restantes depósitos. O ECO analisou a oferta de 18 instituições financeiras em busca do melhor depósito a um ano. O objetivo foi encontrar a melhor proposta, em cada banco, para quem estivesse disponível para aplicar um montante máximo de cinco mil euros.

O depósito a um ano mais rentável em cada banco

No leque da oferta analisada, foram identificados apenas quatro bancos a oferecerem para o prazo de um ano, depósitos cuja taxa de remuneração bruta supera a fasquia dos 1%. A taxa mais elevada é disponibilizada pelo Banco Invest. Trata-se do Invest Choice Novos Montantes, que oferece uma taxa de juro bruta de 1,75%, para aplicações no mínimo de 2.000 euros. Este produto é, aliás, o único que tendo em conta o universo de depósitos analisados que cobre a inflação. Em termos líquidos, este depósito do Banco Invest oferece uma remuneração de 1,26%. De acordo com as estimativas do Governo no Orçamento do Estado para 2018, a inflação deverá ficar nos 1,2% este ano.

Com taxas de juro brutas acima de 1%, destacam-se ainda o depósito Net Millennium Flexível do BCP (1,15%), o BNI Europa (1,1%), disponibilizado pelo banco BIN Europa e o depósito Atlântico do banco Atlântico Europa (1%).

Novos certificados de aforro, a mesma taxa

Os certificados de aforro (CA) são outra das classes de ativos que podem ser uma opção quando o objetivo é preservar o capital aplicado e ao mesmo tempo, procurar rentabilizá-lo de alguma forma. Isto apesar de o potencial de retornos possível de alcançar através dos CA ser bastante mais curto do que já foi.

Ao comprar unidades deste produto está a emprestar o dinheiro ao Estado português, o que faz com que o risco que lhes está associado é muito reduzido, já que está apenas dependente da solvabilidade do Estado. São várias as vantagens associadas a este produto de poupança.

Uma delas é o facto de não precisar de se preocupar com o seu dinheiro durante dez anos, o horizonte máximo de tempo de aplicação das unidades de participação da série E, a única disponível atualmente e que vem substituir a anterior série D, mas mantendo as mesmas características. Isto leva a outra das vantagens que lhes estão associadas que é o facto de serem premiados com um bónus de assiduidade que vai aumentando até ao final do prazo. Outra vantagem destes produtos, é que têm capitalização automática dos juros vencidos, ou seja, de três em três meses os Certificados de Aforro pagam juros e esse dinheiro é reinvestido, aumentando o bolo da sua poupança. Para além disso, é possível subscrever esse produto a partir de quantias baixas: 100 euros, o equivalente a 100 unidades.

Em termos de remuneração oferecida, os CA não são particularmente atrativos comparativamente com outros tempos. Quem subscreveu unidades da série D deste produto neste mês de outubro contou com uma taxa de juro bruta de 0,671%. Esta taxa apesar de não ser muito atrativa, supera a oferecida pela maior parte dos depósitos a prazo disponíveis. Essa taxa compara com a remuneração de 0,24% oferecida, em média, nas novas aplicações em depósitos a prazo realizadas em agosto.

Mas para quem mantenha a aplicação em CA, a respetiva remuneração é acrescida de 0,5% do início do segundo ano até ao final do quinto ano. Do início do sexto ano até ao final do décimo ano, acresce ainda à taxa base 1%.

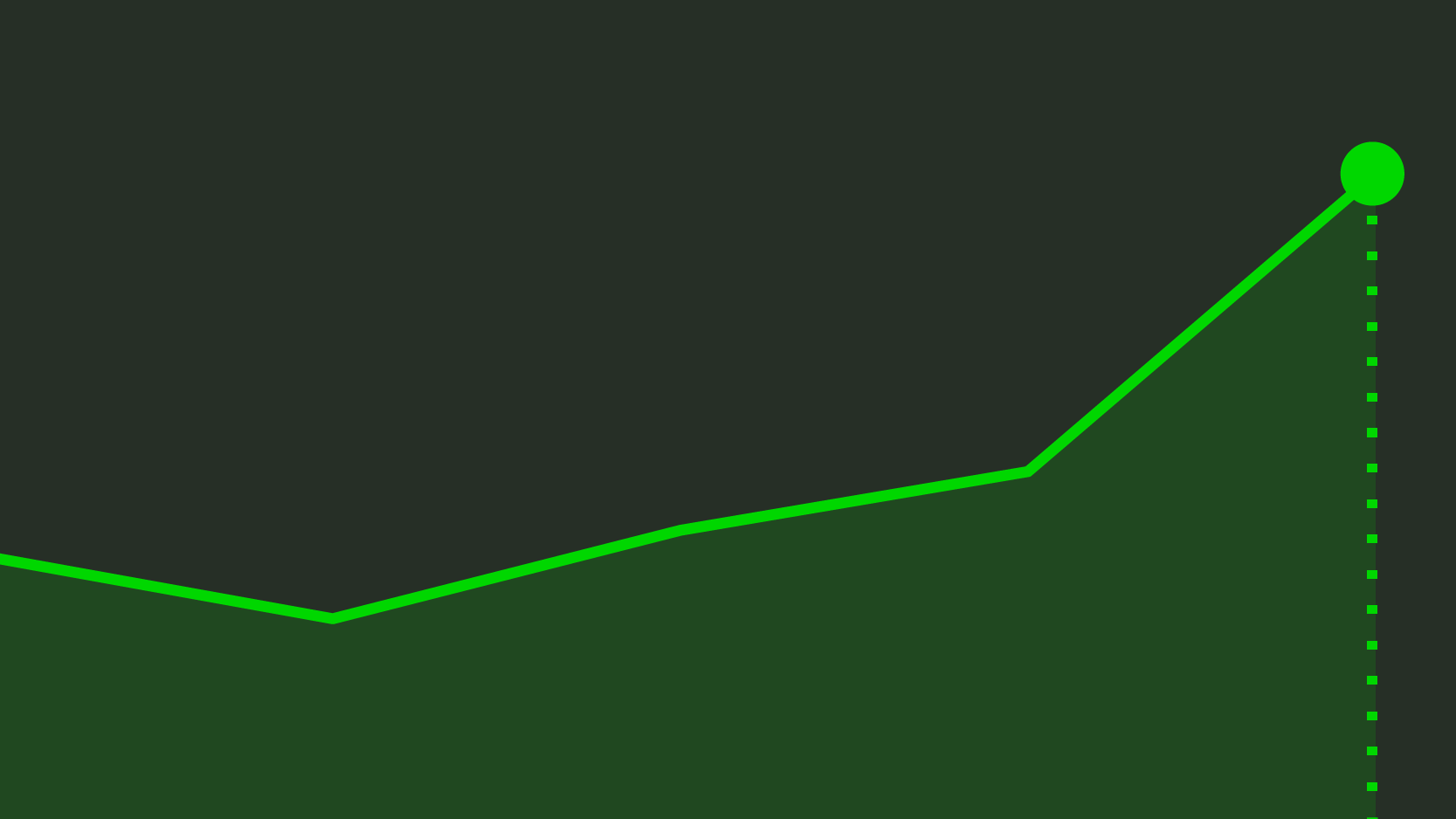

Certificados do Tesouro dão mais… com o PIB

Os Certificados do Tesouro Poupança Mais (CTPM) eram até agora, indiscutivelmente, o produto de poupança de baixo risco mais apelativo em termos de remuneração. Contudo, este produto deixou de estar disponível para subscrição e foi substituído pelos Certificados do Tesouro Poupança Crescimento (CTPC), que vão pagar menos. Os CTPM pagavam até agora uma taxa de juro bruta média de 2,25% ao fim dos cinco anos de aplicação, sendo que a partir do quarto ano podiam beneficiar de um prémio adicional em função do crescimento do PIB. No caso dos CTPC, a taxa média ao fim dos sete anos de horizonte temporal máximo de investimento é de apenas 1,35%, em termos brutos. As taxas do novo produto do Estado começam nos 0,75%, em termos brutos, no primeiro ano e vão crescendo até atingirem os 2,25% no sétimo ano de aplicação.

Contudo essas taxas podem ser melhoradas, já que a partir do segundo ano de aplicação está prevista a adição de um bónus em função do crescimento do PIB (nos CTPM era a partir do quatro ano). No caso dos CTPM esse prémio era de 80% do crescimento do PIB, enquanto no caso do novo produto de poupança do Estado, esse bónus é de apenas 40% do PIB e está limitado a um máximo de 1,2% (proporção de um crescimento de 3% do PIB).

Remuneração dos CTPC

Mesmo tendo em conta o facto de a remuneração base ser mais baixa face aos CTPM, este novo produto de poupança do Estado apresenta retornos mais atrativos quando comparado quer com a taxa de juro oferecida pela grande maioria dos depósitos a prazo quer com a disponibilizada nas subscrições de CA, isto considerando o primeiro ano de aplicação.

Tendo em conta que os juros de referência se devem manter baixos ainda por um período prolongado de tempo, considerando as atuais perspetivas, a vantagem deve manter-se face aos depósitos, pelo menos nos primeiros anos de aplicação. No segundo ano já não será tão líquida essa vantagem face aos CA, já que estes começam a contar com um prémio de 0,5%. Hipoteticamente, caso não fosse distribuído o bónus do PIB nos CTPC e se a atual taxa oferecida na subscrição de CA (0,671%) se mantivesse, estes já ofereceriam uma taxa mais elevada: 1,171% brutos. Mas, claro que se trata de uma extrapolação. E mesmo surgindo um produto mais vantajoso, a partir do final do primeiro ano da aplicação.

Para além das diferenças em termos de remuneração, bem como do período temporal mais longo, não há muito a diferir entre os atuais CTPC face aos anteriores CTPM. Também estão disponíveis para montantes mínimos de aplicação de mil euros, e apenas podem ser resgatados no final do primeiro ano de aplicação. Tal como os Certificados de Aforro e dos CTPM, que agora desapareceram, os CTPC podem ser subscritos aos balcões dos CTT ou através site do IGCP.

Em termos de segurança do capital investido em CTPC, essa está dependente da solvabilidade do Estado, à semelhança do que acontece com os CA, pelo que constituem produtos com baixo risco associado.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Investir sem risco? Conheça três produtos que o podem ajudar

{{ noCommentsLabel }}