Saiba quais são as três lições de Warren Buffett aos investidores

Buffett tem 87 anos e é um dos homens mais ricos do mundo. Os conselhos dele para os investidores? Pensar a longo prazo, investir sem se endividar e, acima de tudo, não desvalorizar os riscos.

Na sua carta anual, muito esperada tanto pelos acionistas da Berkshire Hathaway como pelos investidores em geral pelo mundo fora, Warren Buffett traz sempre algumas pérolas de sabedoria, como seria natural por parte de um multimilionário com 87 anos de idade e uma grande proximidade com os seus negócios. A carta divulgada este sábado não foi exceção.

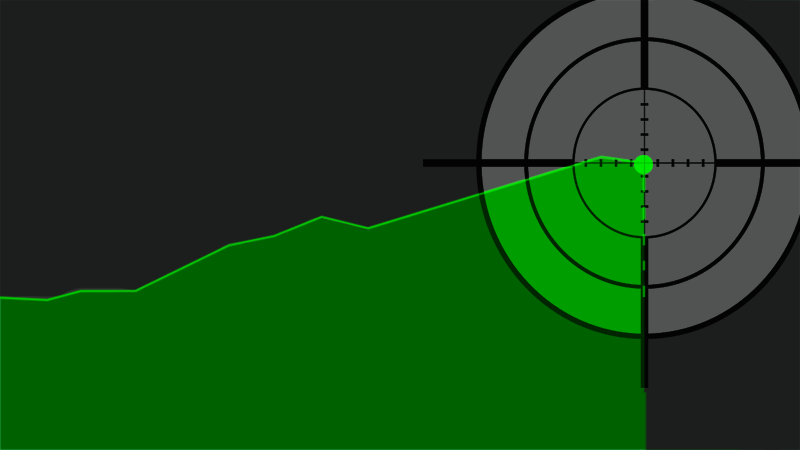

Na carta, Buffett não só revela os lucros da Berkshire Hathaway no ano que passou, e a forma como foram obtidos, mas explora também aquilo que aprendeu nos últimos anos. Por um lado, Buffett mostra as vezes em que a Berkshire Hathaway mais perdeu — quatro grandes momentos de perda — e esclarece qual a estratégia que lhe permitiu manter-se à tona da água. Por outro, o empresário revela as aprendizagens adquiridas no final de uma aposta de dez anos — entre 2007 e 2017 — que fez com a consultora Protégé.

Não se investe com dinheiro emprestado

Após mostrar as perdas significativas que a Berkshire Hathaway sofreu em quatro momentos da sua história, desde os anos 1970 até à grande crise financeira de 2008, Buffett tem uma conclusão clara. “Esta tabela oferece o melhor argumento que consigo arranjar contra usar dinheiro emprestado para adquirir ações”, escreve o empresário.

“Não é possível saber quanto é que as ações vão cair num período curto de tempo”, afirma Buffett. E o impacto não é apenas prático, acrescenta: mesmo que um investidor não tenha muito dinheiro emprestado nem seja muito afetado pelas quedas, há um impacto psicológico a ter em conta. “A sua mente pode ficar confusa pelos cabeçalhos assustadores e os comentários apressados. E uma mente confusa não toma boas decisões”, disse.

"A sua mente pode ficar confusa pelos cabeçalhos assustadores e os comentários apressados. E uma mente confusa não toma boas decisões.”

Para além disso, acrescenta o empresário, os momentos de queda podem oferecer “oportunidades extraordinárias”, mas só aqueles que não estiverem “sob o peso da dívida” poderão aproveitá-las.

Os riscos não se medem como se pensa

Quanto à aposta com a Protégé, os termos eram simples no início. Um milhão de dólares em cima da mesa, e uma ideia de Buffett: que o índice de referência principal da bolsa nova iorquina, o S&P 500, ia ao fim de dez anos ter uma performance mais bem-sucedida do que cinco fundos de investimento escolhidos a dedo pela Protégé, fossem eles quais fossem. Em 2017, Buffett ficou a saber que tinha vencido, e tirou daqui algumas lições.

“Desde logo, quero reconhecer que em qualquer dia, semana ou talvez mesmo ano, as ações são mais arriscadas como investimento do que obrigações do Governo dos Estados Unidos”, reconheceu o empresário. Mas não é o mesmo a longo prazo. “À medida que o horizonte de investimento de um investidor se alarga, porém, um portfólio diversificado de ações norte-americanas vai progressivamente ficando menos arriscado do que as obrigações”.

Conclusão? “É um grande erro para os investidores com horizontes a longo prazo — sejam eles fundos de pensões ou indivíduos com poupanças em mente — medirem o risco dos seus investimentos pelo rácio nos seus portfólios de obrigações para ações”, escreveu.

Outra questão que Buffett considera importante quando considera o investimento em fundos são as taxas cobradas pelos gestores. “A perfomance vai e vem”, escreveu, “mas as taxas ficam sempre”. Isto é, mesmo em alturas de menos ganhos pode esperar-se que o gestor cobre a sua taxa.

“Decisões grandes e fáceis”

A mesma aposta ensinou algo mais a Warren Buffett, que ele decidiu transmitir nesta carta. Para ter mais ganhos a longo prazo, assinala o empresário, é melhor tomar “decisões grandes e ‘fáceis'”, e mantê-las, sem muita atividade para lá disso. Porquê? Buffett percebeu que ao longo dos dez anos da aposta, os mais de 200 gestores que mantiveram os fundos contra os quais tinha sido feita a aposta tomaram decisões complexas de compra e venda com base em estudos e análises do mercado.

“Já eu e a Protégé”, escreve Buffett, “nem com research, nem com insights, nem com a nossa inteligência, só fizemos uma decisão ao longo de dez anos”. A longo prazo então, defende o investidor e empresário, é melhor “ficar quieto”:

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Saiba quais são as três lições de Warren Buffett aos investidores

{{ noCommentsLabel }}