Stress financeiro de Portugal em máximos, mas não como em 2008

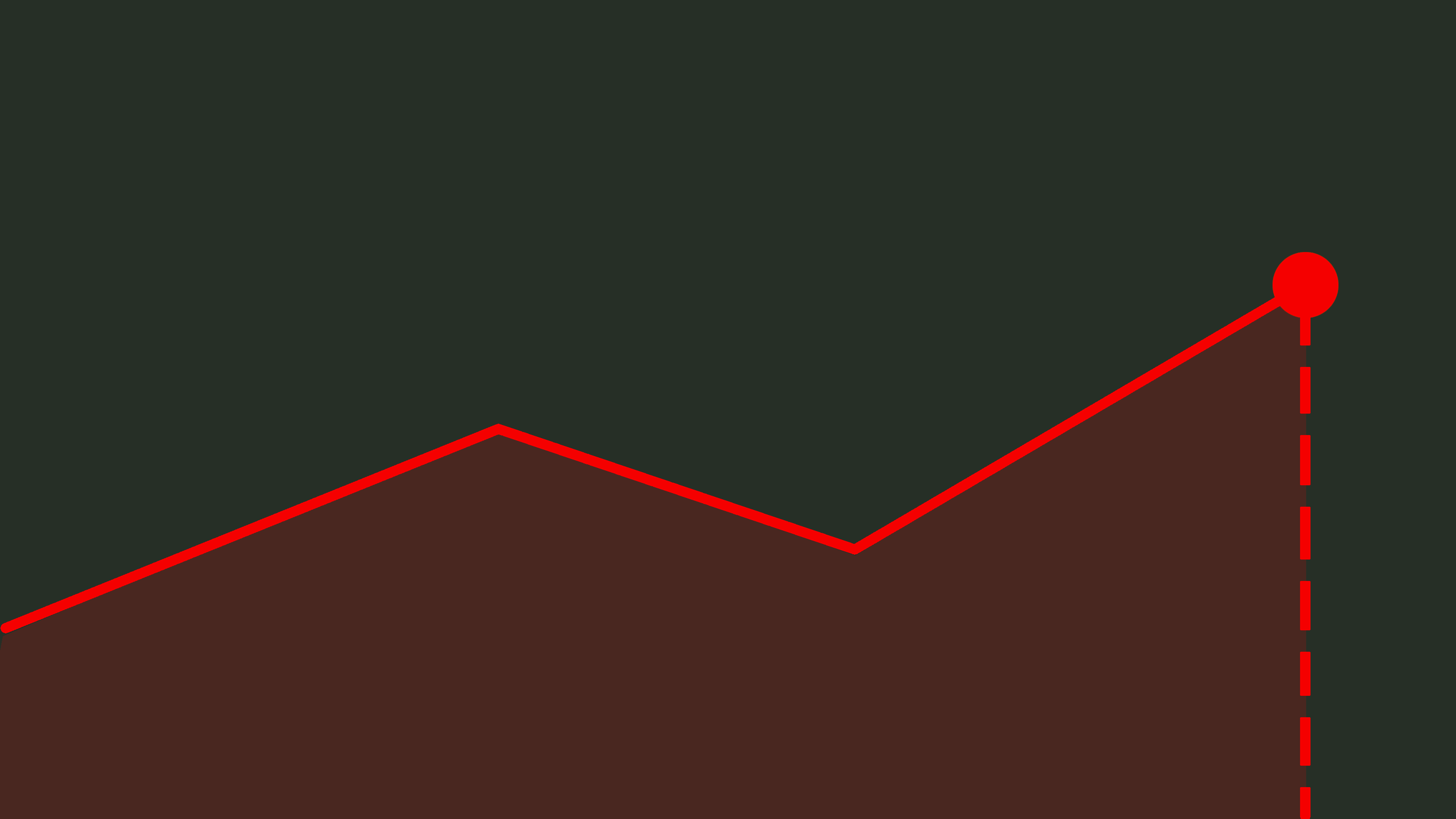

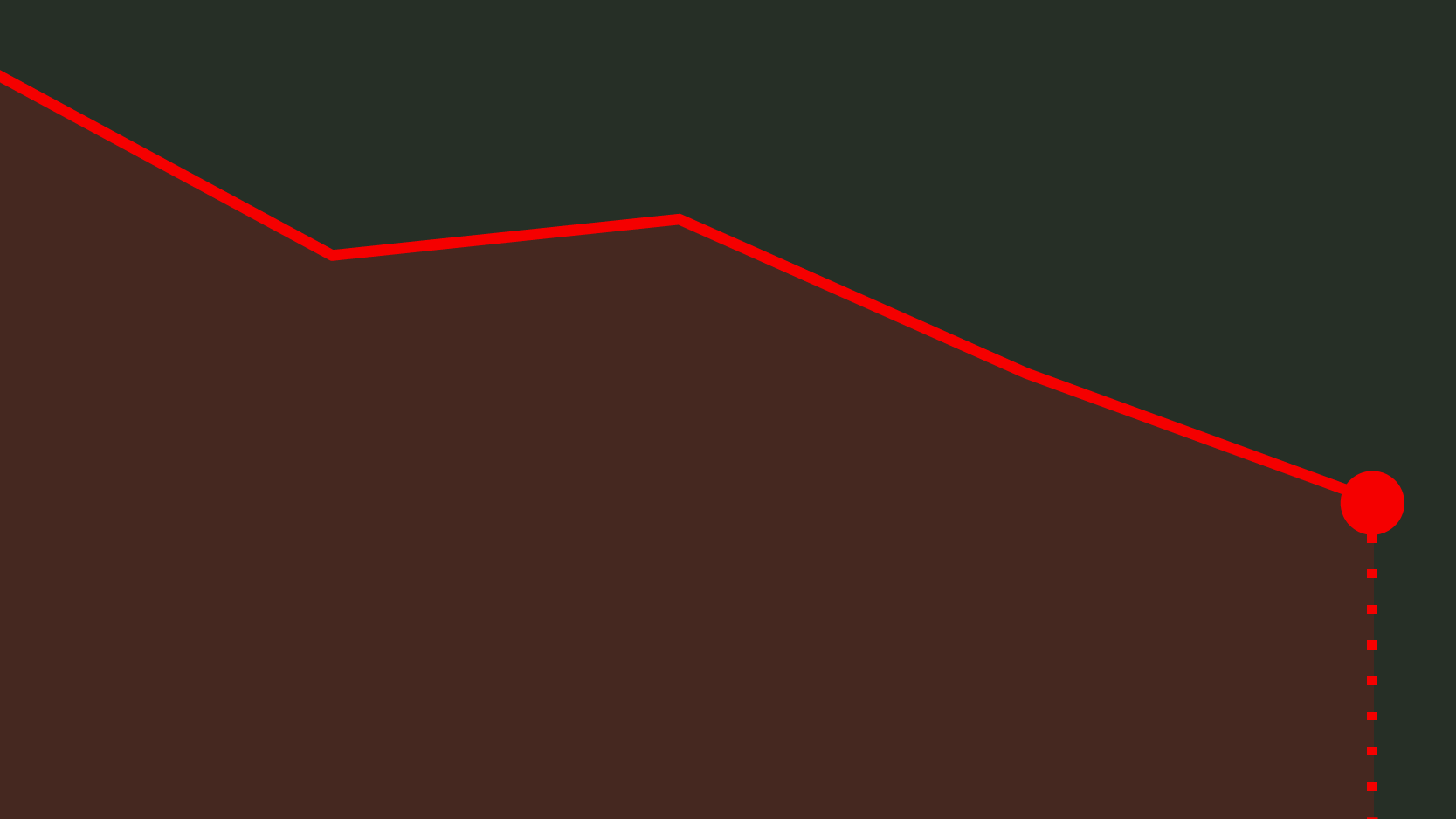

O indicador de stress financeiro para Portugal superou nas últimas semanas o nível atingido no início de 2016 quando havia dúvidas sobre a "geringonça", mas não chegou à crise de 2008.

A volatilidade nos mercados financeiros é o novo “normal” das últimas semanas, com os índices bolsistas a cair com a mesma rapidez com que depois sobem. O mesmo acontece nas obrigações, no petróleo ou noutros ativos financeiros. Ainda assim, segundo o indicador de stress financeiro do Banco de Portugal, a instabilidade financeira não atingiu o nível registado na crise financeira de 2008/2009 e na crise das dívidas soberanas de 2011/2012, mas superou o stress atingido no início de 2016 quando havia dúvidas sobre as medidas e a estabilidade da então nova “geringonça”.

São muitos os exemplos deste stress financeiro: o PSI-20 tocou em mínimos históricos do século passado, as bolsas norte-americanas entraram em “bear market” para pouco depois passarem a “bull market” (no caso do Dow Jones), os juros das obrigações portuguesas a dez anos agravaram-se para lá dos 1% e o petróleo — não só por causa da pandemia, mas também por causa do desentendimento entre a Arábia Saudita e a Rússia — passou rapidamente dos 60 dólares por barril para a casa dos 20 dólares.

E tudo isto ocorreu em poucas semanas em que se registaram sessões com subidas ou descidas históricas, ou seja, (quase) sem paralelo na história dos mercados financeiros. Este comportamento do valor dos ativos reflete o nervosismo e a incerteza dos investidores perante o impacto que a pandemia do coronavírus vai ter na economia mundial, nos resultados das empresas, na capacidade dos Estados pagarem a sua dívida, na procura por petróleo, entre outros.

“Os índices acionistas registaram movimentos de desvalorização significativos e generalizados, penalizados pelos receios sobre os efeitos da pandemia do novo coronavírus e acentuados pelas perturbações no mercado do petróleo”, resumia o Banco de Portugal no boletim económico de março, divulgado na quinta-feira, no qual divulga os dados mais recentes do indicador de stress financeiro para Portugal e para a Zona Euro.

Stress financeiro disparou nas últimas semanas

Para conjugar todos estes fenómenos e tentar quantificar o stress financeiro, o Banco de Portugal desenvolveu um indicador para aferir o grau de interrupção do normal funcionamento dos mercados financeiros, o que terá implicações nas decisões da política monetária e orçamental dado que o aperto das condições financeiras poderá transmitir-se para a “economia real” caso se mantenha por um período prolongado de tempo.

De acordo com a metodologia, os indicadores compósitos de stress financeiro para Portugal e para a Zona Euro são calculados a partir da agregação de indicadores de stress relativos de cinco segmentos de mercado: mercado monetário, mercado obrigacionista, mercado acionista, intermediários financeiros e mercado cambial. Este indicador revela não só se potencialmente haverá problemas financeiros para Portugal como fornece “informação estatisticamente significante sobre os valores futuros do crescimento do PIB real”, de acordo com o estudo feito por economistas do BdP.

A análise da série histórica deste indicador mostra que o pico atingido nas últimas semanas já ultrapassa ligeiramente o stress financeiro sentido no início de 2016 quando havia dúvidas sobre a aliança entre o Governo PS e o BE e o PCP, além de manter-se a dúvida sobre se Portugal iria ou não ser alvo de sanções europeias por não ter cumprido as regras orçamentais. Nessa altura, os juros da dívida portuguesa no mercado secundário de obrigações dispararam tal era o receio dos investidores face a uma mudança no rumo de controlo das contas públicas.

Porém, fica bastante aquém do nível de stress financeiro registado em 2008 e 2009 com a crise financeira — em que havia desconfiança entre os bancos (intermediários financeiros) — e o que se registou durante a crise das dívidas soberanas da Zona Euro em vários momentos em 2010, 2011, 2012 e 2013, seja com a Irlanda, Grécia, Espanha, Itália ou Portugal, o que levaria a programas de resgate e a anos consecutivos de austeridade que apenas recentemente acabaram.

Tal como em 2016, ano em que o Banco Central Europeu (BCE) liderado por Mario Draghi lançou o programa de compra de dívida pública (conhecido por “quantitative easing”) também agora a ação do banco central, neste momento liderado por Christine Lagarde, foi determinante para “acalmar” os mercados. Se inicialmente Lagarde tinha lançado achas para a fogueira com a declaração de que não era o papel do BCE encurtar os spreads (diferença dos juros de países de maior risco, como a Itália, e a da Alemanha), o lançamento de um programa pandémico de compras de 750 mil milhões de euros até ao final do ano levou o BCE de novo para a linha da frente na resposta económica da Zona Euro.

No caso do indicador do stress financeiro para a Zona Euro, este atingiu um pico nas últimas semanas superior ao registado em 2016, mas também fica aquém do registado durante a crise financeira e durante a crise das dívidas soberanas.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Stress financeiro de Portugal em máximos, mas não como em 2008

{{ noCommentsLabel }}