Ecossistema português de fintech está “mais diversificado”. E começa agora “a descolar”

O universo das fintechs em Portugal ficou "mais diversificado" este ano e o "crescimento veio para ficar", indica um relatório da Portugal Fintech. Banca já procura parcerias.

O ecossistema português de fintech “começa a descolar” e as empresas financeiras já estabelecidas estão cada vez mais interessadas em fechar parcerias com estas tecnológicas, reconhece o estudo Portugal Fintech Report 2018, elaborado pela Portugal Fintech. O relatório lança luz sobre o panorama nacional de fintech e alerta também para “novas regras europeias” que “prometem agitar as águas e criar mais concorrência no mercado”.

A Portugal Fintech não tem dúvidas de que “os inovadores estão a criar soluções disruptivas” que vão levar estas startups do setor financeiro “a rondas de financiamento recorde” e a operações de entrada em bolsa. “O talento está cá, as soluções são visíveis e os players do mercado estão preparados para os apoiar. O ecossistema português começa a descolar e o crescimento veio para ficar”, lê-se no relatório.

Em relação aos novos dados, o estudo descobriu que a maioria das fintechs de ADN português estão mais interessadas em desenvolver soluções para as áreas de atuação de “empréstimos e crédito” e “blockchain e criptomoedas”. O interesse divide-se, depois, pelas áreas de “financiamento alternativo”, “finanças pessoais”, “mercados de capitais e gestão de fortunas”, “pagamentos e transferências de dinheiro” e “regtech [tecnologia para melhorar os processos regulatórios]”. Uma percentagem mais reduzida de startups atua na área de “insurtech”, isto é, soluções inovadoras para o setor dos seguros.

O estudo aponta ainda que as fintechs portuguesas “têm beneficiado de algum sucesso” ao focarem-se em “segmentos menos lucrativos”, entregando “diretamente aos clientes experiências melhores e mais baratas”. São ainda identificadas as startups que mais estão a marcar o ecossistema nacional. A lista é encabeçada pela Feedzai, seguida da Loqr, Apiax, PPL Crowdfunding, Raize, Seeders, Hold, James, Parcela Já e Prazo.pt.

O Portugal Fintech Report 2018, que os promotores consideram ser “o primeiro relatório sobre a indústria de fintech em Portugal”, integra entrevistas a fundadores e figuras relevantes do ecossistema, bem como um artigo de opinião de António Horta-Osório, presidente executivo do grupo Lloyds Banking Group, que detém o Lloyds Bank, “o maior banco digital britânico”, garante o gestor português.

Nele, Horta-Osório diz que a “revolução” causada pelas fintechs “dá aos bancos a oportunidade de fornecerem um serviço que é simultaneamente mais pessoal e mais eficiente do que nunca”. “Para tornar isto uma realidade, os bancos devem estar abertos a formas diferentes de trabalhar, incluindo parcerias com empresas de fintech”, aponta o líder do Lloyds Bank. A opinião do banqueiro corrobora uma das conclusões do estudo da Portugal Fintech, que refere que “os incumbentes aumentam o interesse nas fintechs e a cooperação começa a emergir”.

Noutro artigo de opinião, Luís Pedro Duarte, managing director e financial services lead da Accenture Portugal alerta que o regulador “deve ser neutro”, tanto para os incumbentes como para as fintechs. Isto, como forma de “assegurar um desenvolvimento assente na relevância de mercado”. Ainda assim, considera que, em Portugal, “os reguladores já deram o passo em frente com a criação de novas ferramentas, novos canais, novos hubs e novos hotpoints, alavancando os players para um ecossistema de inovação”.

“É muito importante” o diálogo com reguladores

Marta Palmeiro, vice-presidente da Portugal Fintech, não tem dúvidas de que o mercado de fintech em Portugal já tem alguma maturidade. “Começamos a ver maturação do ecossistema, rondas de capital de montantes muito significativos”, diz, em conversa com o ECO. “Estes players vêm agarrar em tecnologias como a inteligência artificial e, em primeira mão, resolver problemas que estão a ser postos aos incumbentes”, refere.

Também não duvida que as fintechs nacionais estão a trabalhar ao nível do que de melhor se tem feito lá fora. “Olhando para o que se está a desenvolver em fintech em Portugal, são projetos ao nível dos melhores que estão a ser desenvolvidos a nível internacional e que estão mais preparados para competir. São projetos globais, apoiados por investidores internacionais”, destaca Marta Palmeiro, ressalvando que muitas fintechs já estabeleceram contratos com algumas das “melhores empresas globais”. “Não há razão nenhuma para estes projetos não estarem ao nível dos melhores”, reitera.

Encarando uma das principais questões levantadas no relatório — a relação entre os reguladores e a inovação –, a vice-presidente da Portugal Fintech garante que tem havido “diálogo” e que os empreendedores já começam a desenvolver produtos que são “regulated by design“. Ou seja, que são desenvolvidos já em conformidade com as leis. Por norma, as fintechs são reguladas em Portugal pela CMVM, Banco de Portugal e Autoridade de Supervisão de Seguros e Fundos de Pensões.

Não há razão nenhuma para estes projetos não estarem ao nível dos melhores.

Outro dos pontos é a procura cada vez maior por parcerias com fintechs por parte da banca tradicional. Marta Palmeiro nega que, atualmente, os bancos as vejam como uma forma de sobrevivência. E argumenta que vários modelos de negócio na área das fintechs estão a ser desenhados já a pensar nessas parcerias e na prestação de serviços aos bancos. “Há uma vontade muito real de cooperar. Mais de 60% das startups [de fintech] que mapeámos têm modelos de negócio B2B [business to business, isto é, serviços a pensar primeiro nas empresas como clientes, em vez de nos consumidores] e que são modelos intrinsecamente desenhados para cooperar com os incumbentes”, indica.

Este ano, o ecossistema nacional goza de uma maior “diversidade” e as perspetivas são de crescimento, conclui a responsável: “Comparando 2017 com 2018, há muito mais players no ecossistema e muito maior diversidade. No ano passado, estava muito concentrado nos setores mais tradicionais, de pagamentos e lending. Neste momento temos um ecossistema muitíssimo diversificado, com praticamente todas as áreas de atuação.”

Fintechs estrangeiras estão interessadas em Lisboa

Num mercado global como é o da tecnologia, as startups portuguesas também começam a enfrentar a concorrência vinda de fora. Uma das mais recentes entradas no país foi a da Monese, que está entre as maiores e mais mediáticas fintechs da Europa. Como noticiou o ECO no final de outubro, a empresa abriu recentemente um escritório em Lisboa, que é o terceiro da empresa a nível global, depois de Tallinn (Estónia) e Londres (Reino Unido).

A Monese criou uma tecnologia que permite abrir uma conta bancária digital em menos de 120 segundos. O foco são os telemóveis e a solução está disponível em duas dezenas de países europeus. A empresa garante ter 600 mil utilizadores registados e estar a crescer a um ritmo de 2.000 novos registos por dia.

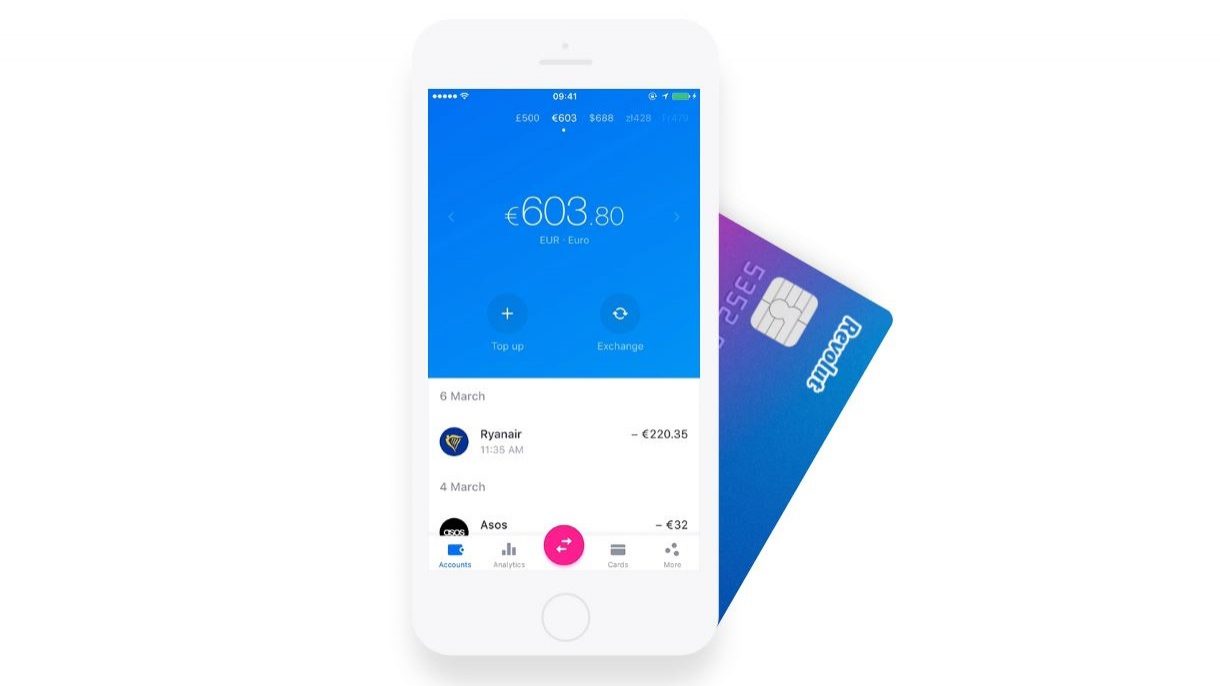

Outra fintech estrangeira a içar bandeira em território nacional foi a Revolut. O lançamento foi anunciado há pouco mais de um ano, com a promessa de agitar o setor da banca tradicional no país. Na altura, o fundador e CEO da Revolut, Nikolay Storonsky, disse ao ECO que “ninguém gosta dos grandes bancos”. “São notoriamente mais caros, oferecem tecnologia pobre e veem os clientes como nada mais do que números numa base de dados”, referiu o empreendedor britânico.

A Revolut é como uma carteira digital semelhante a uma conta bancária e que tem um cartão bancário físico da MasterCard associado. Também suporta algumas criptomoedas. Com 33 meses de história, a empresa revelou em abril ter fechado com sucesso uma nova ronda de financiamento Series C, no valor de 250 milhões de dólares. A ronda pôs a startup a valer 1,7 mil milhões de dólares. Storonsky tem presença marcada no Web Summit esta semana. Vai estar em Lisboa para falar em painéis esta quarta e quinta-feira.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Ecossistema português de fintech está “mais diversificado”. E começa agora “a descolar”

{{ noCommentsLabel }}