BCP aprova aumento de capital de 1.300 milhões

O BCP reuniu hoje em conselho de administração extraordinário para decidir a cooptação de dois novos administradores e o aumento de capital do banco até 1,3 mil milhões de euros.

Hoje é um dia importante para Nuno Amado neste segundo mandato que termina no final de 2017, uma espécie de primeiro dia do resto da vida do BCP: o conselho de administração do banco reuniu de forma extraordinária para aprovar a nomeação de dois administradores e, também, a decisão sobre um aumento de capital até 1,3 mil milhões de euros, apurou o ECO junto de diversas fontes conhecedoras do processo. Mas, até ao momento, não foi possível obter qualquer resposta do BCP.

Quando, no dia 19 de dezembro, os acionistas do Millennium bcp aprovaram a revisão dos limites de voto de 20% para 30%, estavam a responder à última das exigências da Fosun, o investidor chinês dono da Fidelidade que já é o maior acionista com 16,7% do capital. A Fosun anunciou estar disponível para chegar até aos 30%, mas precisava daquela decisão. E o presidente do BCP, Nuno Amado, naquela data, afirmou que “estão criadas as condições para o banco ter uma base de acionistas algo mais forte e de acompanharem a evolução do banco”. E mais: A tomada de medidas necessárias seria feita “rapidamente e bem, no sentido da defesa dos interesses do banco, dos seus acionistas e clientes”. Mais rápido era difícil.

Na sequência do acordo com a Fosun, a comissão executiva seria revista e aumentada com dois novos administradores, mas agora a Fosun só indica um, João Nuno Palma, antigo administrador financeiro da CGD na equipa de José de Matos. E será também cooptado um não-executivo, em princípio de nacionalidade chinesa. A seguir, vem o aumento de capital, cuja deliberação tem de ser aprovada em conselho. A operação, refira-se, será tomada firme por um sindicato bancário liderado por dois americanos, a J.P. Morgan e o Goldman Sachs.

Se, como tudo indica, o aumento de capital vier a confirmar-se – o que poderá ser feito nas próximas horas -, Nuno Amado vai resolver dois problemas de uma cajadada só:

- Pode reembolsar o empréstimo do Estado no valor de 750 milhões de euros que ainda não foi pago e que evita a possibilidade de arriscar ter o Estado como acionista.

- O BCP aumentará os rácios de capital, nomeadamente o mais relevante, para valores acima dos 11%, claramente acima do exigido pelo BCE.

É certo que a Fosun quer aumentar a sua participação até 30% e, por isso, vai acompanhar o aumento de capital na proporção da sua participação e vai também comprar no mercado direitos de voto que lhes permita chegar àquela participação. A Sonangol, por seu turno, é a segunda maior acionista com cerca de 14% e já tem a devida autorização do BCE para ultrapassar os 20%. A petrolífera liderada por Isabel dos Santos quer manter uma relação de forças equilibrada com a Fosun e, por isso, deverá reforçar a sua posição, e pode ultrapassar a fasquia dos 20%. O outro acionista de referência, recorde-se, era o banco espanhol Sabadell, com cerca de 4% do capital, mas decidiu sair e vendeu toda a participação ainda em 2016. Por outro lado, há dias, a EDP adquiriu à sua participada EDP Imobiliária e Participações perto de 14,5 milhões de ações do banco, correspondentes a 1,53% da instituição, e transferiu-as para o seu fundo de pensões. O Fundo de Pensões, por seu lado, já detinha 0,58% do capital, pelo que agora passa a ser titular de quase 20 milhões de ações do BCP, representativas de 2,11% do respetivo capital social e direitos de voto.

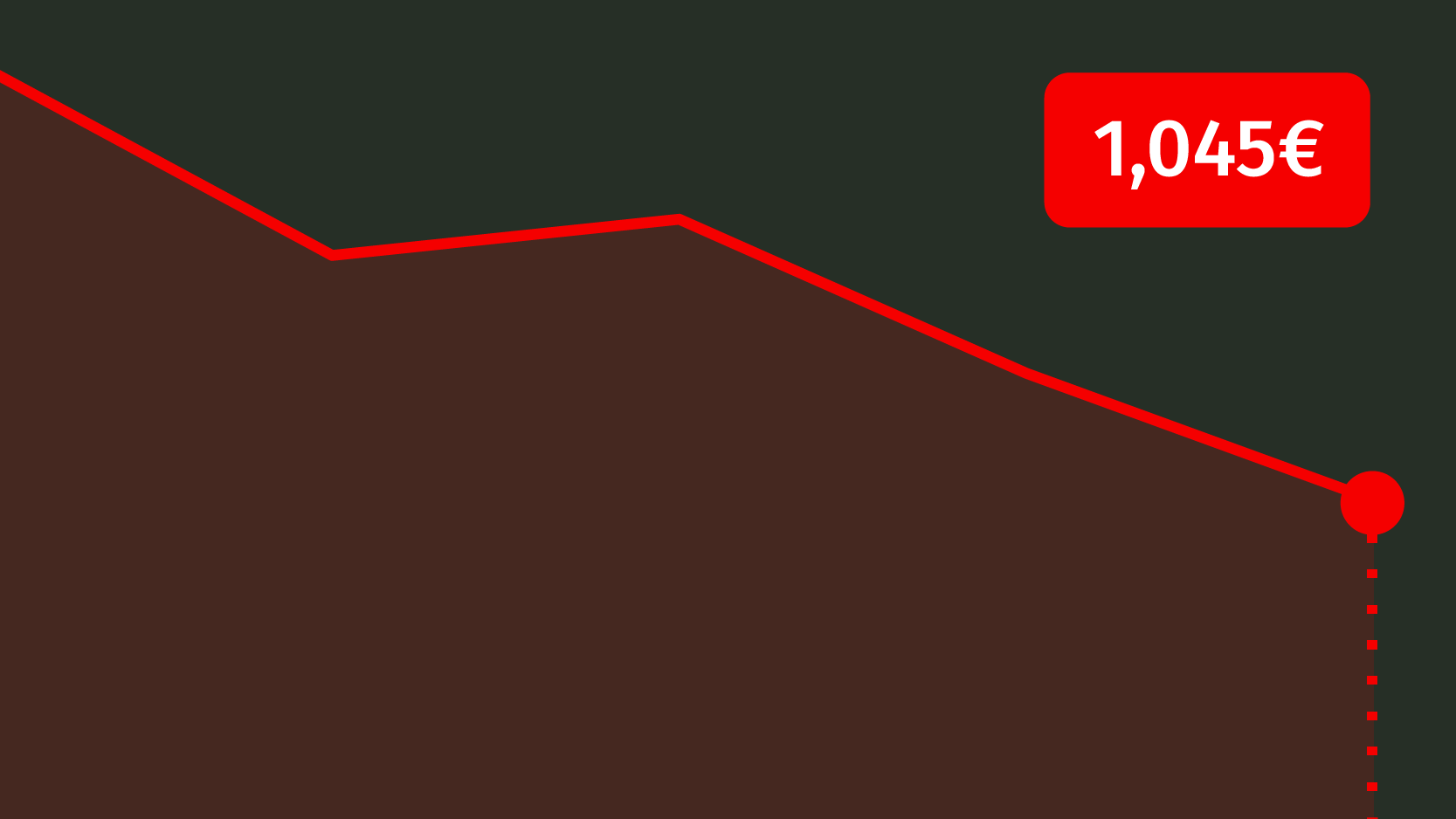

Há outra boa razão para o BCP acelerar o aumento de capital. Com a incerteza na banca internacional, e na italiana em particular, os investidores estão a penalizar os títulos financeiros e, no caso português, o BCP é o mais afetado, sobretudo porque há a convicção de que este aumento de capital é inevitável. Neste momento, o BCP já está a tocar novos mínimos e está praticamente colado a um euro por ação.

A Fosun, recorde-se, comprou 16,7% do capital do banco liderado por Nuno Amado a 20 de novembro. Uma compra feita através de uma colocação privada de ações que exigiu um investimento de cerca de 175 milhões de euros, isto é, a 1,1089 euros por ação, o que correspondeu a um desconto de cerca de 11% face à cotação naquele dia. Mas esse desconto já foi ultrapassado, porque no fecho de sexta-feira, o BCP valia 1,055 euros por ação.

(em atualização)

Evolução das ações do BCP

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

BCP aprova aumento de capital de 1.300 milhões

{{ noCommentsLabel }}