Tem uma empresa? Saiba o que muda nos impostos em 2017

Ano novo, vida nova. As questões fiscais são sempre uma dor de cabeça e o Orçamento do Estado para o próximo ano introduz algumas alterações que vão afetar a vida das empresas.

Desde as modificações que impactam setores específicos — como é o caso do alojamento local, farmacêuticas, setores bancário e energético — às mudanças genéricas nas regras de tributação, passando por benefícios que visam promover o investimento, eis uma lista das principais alterações introduzidas pelo Orçamento do Estado para 2017.

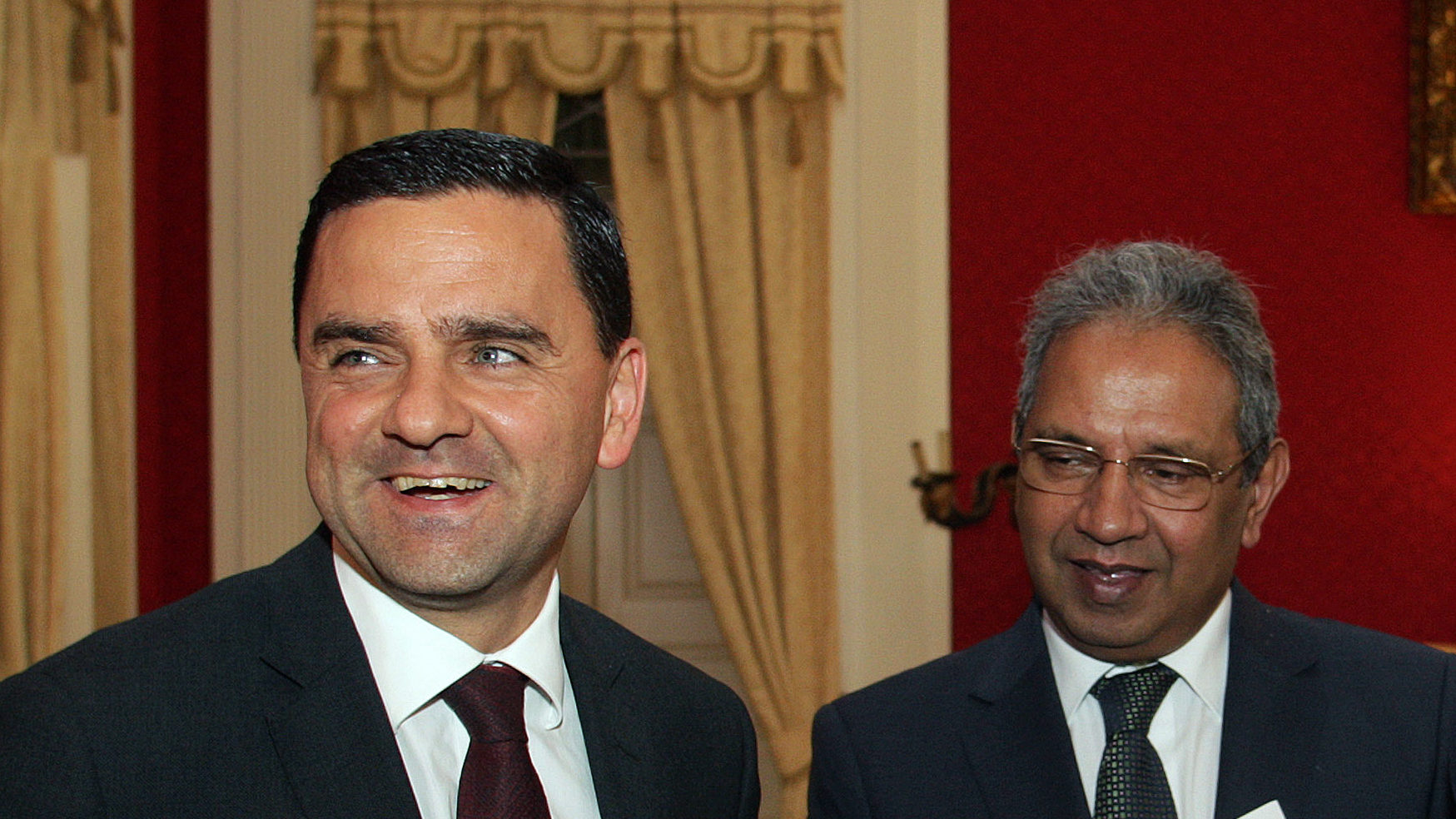

Augusto Paulino, head of tax do Grupo Your, defende que “o novo Orçamento do Estado é comedido”, em termos de alterações. No entanto, “existem medidas que se podem considerar menos amigas da atração de investimento e competitividade fiscal”.

Já Miguel Puim, senior manager da EY, ressalva a nova forma de tributação das empresas que parece ter vindo para ficar. “A paratributação setorial, sob a forma de contribuições especiais, foi prorrogada por mais um ano, continuando assim o seu efeito de distorção da coerência do sistema fiscal”. Mas também, a mudança de paradigma que tenta corrigir “uma distorção” que resulta do tratamento privilegiado do ponto de vista fiscal da capitalização das empresas por via de dívida em detrimento dos capitais próprios.

-

Benefícios fiscais

São prorrogados para 2017 diversos benefícios fiscais como por exemplo, o benefício em IRC à criação de postos de trabalho para jovens e desempregados de longa duração, e está também previsto o reforço dos benefícios ao investimento, com a duplicação do plafond (de cinco para dez milhões de euros) das despesas elegíveis para a dedução coleta do IRC.

-

Redução do Pagamento Especial por Conta

Redução do limite mínimo do Pagamento Especial por Conta para as empresas, de mil euros para 850 euros. Esta é uma espécie de imposto mínimo para as empresas que não têm IRC, sendo que o montante é calculado com base no volume de negócios. O valor só é coletável se a empresa vier a ter de pagar imposto.

-

Benefícios à capitalização das empresas

O regime da remuneração convencional do capital social é alargado à generalidade das empresas (até aqui estavam excluídas as grandes empresas). “Esta é uma alteração muito importante porque equilibra a vantagem de capitalizar as empresas através de dívida ou de capitais próprios”, sublinha Miguel Puim. Quando os sócios investem nas sociedades sob a forma de capital social a remuneração corresponde a dividendos, os quais não reduzem a base tributária de IRC. Já se a capitalização for feita através de dívida, a remuneração corresponde a juros que abatem à base tributária de IRC. “É o chamado equity debt bias“, sublinha Puim. Assim, a dedução anual aplicável na determinação do lucro tributável passa de 5% para 7% do montante das entradas de capital realizadas até dois milhões de euros, sublinha Augusto Paulino. E lembra que é ainda aplicável, durante seis anos (antes quatro anos), ficando limitada a 25% do EBITDA (antes era 30%).

-

Prejuízos fiscais

O critério FIFO (o primeiro a entrar é o primeiro a sair, first in first out) deixa de ser aplicável na dedução dos prejuízos, sendo possível deduzir em primeiro lugar os prejuízos cujo período de reporte se esgote primeiro.

-

Tributação conjunta

Os grupos económicos tiveram no passado a possibilidade de aplicar um regime de tributação pelo lucro consolidado. Isso permitia que alguns resultados gerados em operações internas do grupo fossem excluídas da tributação até ao momento, nomeadamente, da venda dos bens para fora do grupo. “O regime de tributação pelo lucro consolidado foi entretanto reformulado, tendo contudo sido mantida a suspensão de tributação referida”, sublinha Miguel Puim. “O regime de suspensão foi parcialmente alterado, com o Orçamento do Estado para 2016, obrigando os grupos a pagar 25% da tributação suspensa. Com o Orçamento do Estado para 2017, obriga-se à tributação de mais 25%”, explica o fiscalista da EY, reconhecendo que esta medida afeta um número reduzido de empresas, mas uma parte dos grupos económicos de maior dimensão não vai passar ao lado.

“Será ainda devido um pagamento por conta autónomo em julho de 2017 ou, em caso de períodos de tributação não coincidentes com o ano civil, no sétimo mês do período de tributação de 2017, correspondente à aplicação da taxa de IRC aplicável e em vigor sobre um quarto do respetivo montante”, acrescenta a PLMJ, numa análise às alterações introduzidas pelo Orçamento do Estado.

-

Informatização da contabilidade

A partir de 2017, todas as entidades com atividade comercial, industrial ou agrícola têm que organizar a contabilidade com recurso a meios informáticos.

-

Comunicação das faturas

A comunicação das faturas passa a ser obrigatória até ao dia 20 do mês seguinte, e não 25 como até aqui.

-

IVA nos produtos importados

Nas importações de países que não pertençam à União Europeia, o IVA passa a poder ser pago por autoliquidação, em vez de ser pago na alfândega. “Esta medida é apenas aplicável a partir de 1 de setembro de 2017 para alguns produtos, e a partir de 1 de março de 2018 para a generalidade dos bens”, lembra o fiscalista Augusto Paulino.

-

Subsídio de refeição

As empresas podem acompanhar o aumento do valor excluído de tributação na esfera dos trabalhadores. O valor não tributado passa de 4,27 euros para 4,52 euros, quando o subsídio é pago em dinheiro, e de 6,83 euros para 7,23 euros, quando atribuído em vales de refeição.

-

Adicional ao IMI

Para as empresas, a taxa ficou em 0,4%, e não é aplicável a dedução de 600 mil euros ao valor tributável. Caso os prédios sejam de uso pessoal dos titulares do capital, dos membros dos órgãos sociais ou de quaisquer órgãos da administração, gerência ou fiscalização, a taxa passa para 0,7%, sendo aplicável à parcela do valor tributável que exceda um milhão de euros uma taxa marginal de 1%.

-

Alojamento local

As empresas de alojamento local na modalidade de moradia ou apartamento (hostels e casas para alugar) abrangidas pelo regime simplificado de IRC vêm a sua carga tributária acrescida para 2017 em resultado do aumento do coeficiente que serve de base para a determinação do rendimento tributável (de 0,04 para 0,35).

-

Farmacêuticas, banca e setor energético

A contribuição extraordinária sobre o setor energético, indústria farmacêutica e setor bancário vai manter-se em vigor durante o ano 2017. A taxa da energia foi introduzida em 2014 com caráter temporário, mas vai durar um total de sete anos. De acordo com o relatório do Conselho das Finanças Públicas, que faz uma análise ao Programa de Estabilidade, o Governo inscreveu, para cada ano (entre 2017 e 2020), 210 milhões de euros a obter com a banca, 90 milhões de euros com o setor energético e 14 milhões de euros com as farmacêuticas.

-

Benefício às empresas do interior

As PME que se fixam no interior voltam a ter benefícios, vão ter uma redução da taxa de IRC para 12,5% para os primeiros 15 mil euros de matéria coletável.

-

Programa Semente

É um incentivo ao empreendedorismo e ao nível do IRS, que permite uma dedução de 25% dos investimentos em startups, explica Augusto Paulino, acrescentando que “é também uma forma das pequenas empresas atraírem investidores individuais”. O regime é aplicável a empresas com um número máximo de 20 trabalhadores e cujo valor de bens imóveis detidos não exceda os 200 mil euros.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Tem uma empresa? Saiba o que muda nos impostos em 2017

{{ noCommentsLabel }}