EDP já não é lixo para a agência S&P

Agência de notação melhorou o rating da EDP em um nível. Elétrica nacional deixa de ser considerada lixo aos olhos da Standard & Poor's.

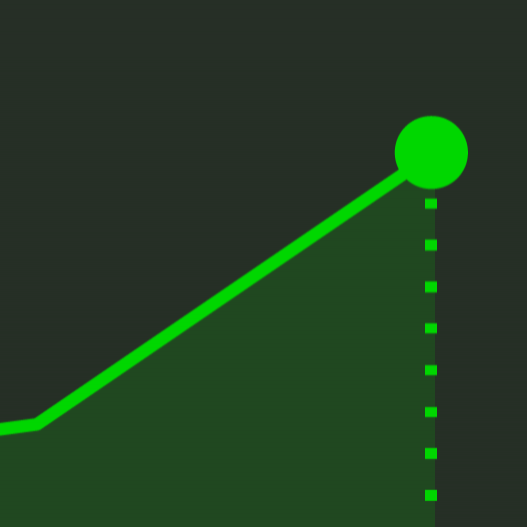

Seis anos depois, a dívida da EDP EDP 0,37% volta a ser considerada com grau de investimento pela Standard & Poor’s, a agência de notação financeira que melhorou esta terça-feira o rating da elétrica nacional liderada por António Mexia em um nível, de “BB+” para “BBB-“. Para a S&P, as vendas da Naturgas e Portgas vão acelerar a redução da dívida da EDP, numa altura em que a EDP Renováveis EDPR 2,67% começa a apresentar bons resultados.

“Melhoramos o rating da EDP porque esperamos que as suas métricas de crédito vão fortalecer”, diz a S&P. Era a última das três grandes agências a retirar a dívida da elétrica do grau considerado investimento especulativo, ou “lixo”.

“A melhoria vai decorrer de uma redução material da dívida através dos encaixes realizados com as vendas significativas e bem valorizadas [da Naturgas e da Portgas], assim como de um desempenho operacional mais forte, sobretudo da EDP Renováveis. Temos também uma opinião favorável da estratégia de simplificação do grupo, com a redução a participação dos minoritários da EDP Renováveis e despesas de caixa limitadas”, argumenta a agência no relatório onde fundamenta a sua decisão.

A melhoria vai decorrer de uma redução material da dívida através dos encaixes realizados com as vendas significativas e bem valorizadas [da Naturgas e da Portgas], assim como de um desempenho operacional mais forte, sobretudo da EDP Renováveis. Temos também uma opinião favorável da estratégia de simplificação do grupo, com a redução a participação dos minoritários da EDP Renováveis e despesas de caixa limitadas.

Racional da melhoria

São quatro os argumentos que a S&P usa para justificar esta ação de rating que para a EDP poderá significar uma melhoria nas condições de acesso aos mercados de financiamento. A saber:

- A melhoria do desempenho operacional: “O desempenho operacional da EDP continua a fortalecer, sobretudo da EDP Renováveis, que apresentou um aumento de 11% do EBITDA — lucro antes de juros, impostos, depreciações e amortizações — na primeira metade de 2017, suportada pela expansão da capacidade nos EUA e México”, nota a agência, sublinhando a elétrica encontra ainda melhores condições regulatórias no mercado brasileiro. “Estes fatores vão mitigar a menor contribuição das redes reguladas depois da venda dos ativos de gás em Espanha e Portugal e mitigar a elevada volatilidade nos fluxos de caixa decorrente do final dos acordos de geração hidroelétrica na Península Ibérica”.

- Reforço das métricas de crédito entre 2017-2019: “Esperamos que as métricas de crédito da EDP melhorem, com o FFO ajustado/dívida (capacidade de gerar lucros face à dívida) a aproximar-se dos 16% em 2017 e 2018. Isto decorre em larga medida da desalavancagem (redução de dívida) depois das vendas da Naturgas (por 2,5 mil milhões de euros, dos quais 2,3 mil milhões serão recebidos em 2017 e 200 milhões nos próximos cinco anos depois de 2017) e da Portgas (532 milhões)”, explica a S&P.

- A compra parcial aos minoritários da EDP Renováveis deverá resultar numa maior simplificação do grupo. “No dia 4 de agosto, a EDP anunciou que conseguiu 82,6% do capital da EDP Renováveis por cerca de 300 milhões de euros. Compreendemos que a EDP tem de esperar 12 meses para lançar uma nova oferta de aquisição”, diz a agência.

- “No âmbito do nosso cenário base, que inclui alguma margem para investimentos adicionais, estes fatores deverão levar a um decréscimo da dívida líquida ajustada para um valor entre 17,5 mil milhões e 18,5 mil milhões em 2018 face aos 20,9 mil milhões em 2016″, frisam os analistas.

A S&P mantém um outlook estável para a dívida da EDP porque espera que o perfil de risco vai continuar a fortalecer-se nos próximos dois anos “devido à melhoria do desempenho operacional e da redução de dívida pendente como resultado das vendas de ativos anunciadas”.

“A perceção de compromisso da administração em manter o grau de investimento e a sua política para reduzir a dívida até 2020 reforça este outlook”, considera a agência.

(Notícia atualizada às 17h43)

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

EDP já não é lixo para a agência S&P

{{ noCommentsLabel }}