Fundos compram metade dos 3.000 milhões de dívida do Estado

Maior parte da procura veio de investidores sediados em Espanha, França, Itália e Reino Unido. Cristina Casalinho destaca procura robusta da parte de investidores institucionais por dívida nacional.

Pouco mais de metade da emissão realizada esta quarta-feira pelo Tesouro português foi parar às mãos de fundos de investimento, com França, Espanha e Itália a representar 34,7% da procura total, revelou o IGCP-Agência de Gestão da Tesouraria e da Dívida Pública.

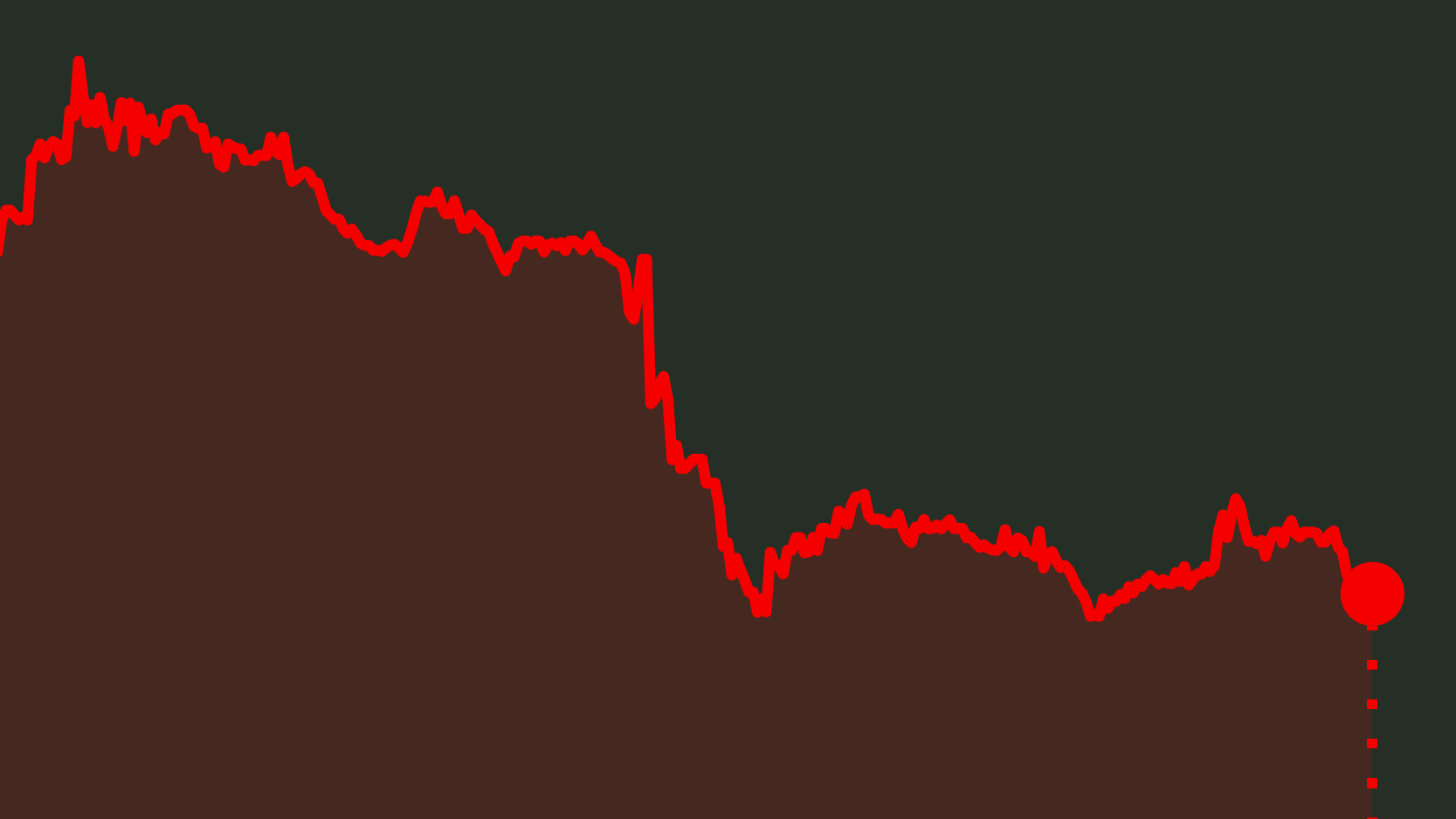

O Estado levantou 3.000 milhões de euros em obrigações do Tesouro a 10 anos, numa operação que contou com um sindicato de bancos. Pagou uma taxa de juro de 4,227%, acima das últimas operações, com a procura a exceder os 8,5 mil milhões de euros.

“A transação beneficiou da participação de uma matriz granular de investidores institucionais“, refere o instituto liderado por Cristina Casalinho. “A distribuição geográfica foi diversificada com grande participação de investidores sediados em França, Itália, Espanha e Reino Unido. Por tipo de investidor, a maior parte da procura veio de gestores de fundos, bancos/bancos privados e seguradoras/fundos de pensões”, acrescenta.

Com esta emissão, Portugal já assegurou cerca de 20% do financiamento previsto para 2017. O Tesouro português conta emitir, em termos brutos, entre 14 e 16 mil milhões de euros em obrigações para financiar 2017.

"A transação beneficiou da participação de uma matriz granular de investidores institucionais. A distribuição geográfica foi diversificada com grande participação de investidores sediados em França, Itália, Espanha e Reino Unido. Por tipo de investidor, a maior parte da procura veio de gestores de fundos, bancos/bancos privados e seguradoras/fundos de pensões.”

O facto de a taxa de juro desta operação ter sido superior não surpreendeu os analistas. As colocações de dívida levadas a cabo através de sindicatos bancários tendem a apresentar taxas de juro mais elevadas, atendendo a que os investidores estão a ser contactados diretamente, mas também porque, regra geral, os montantes a angariar são mais elevados face às emissões normais

“Já se esperava uma taxa acima dos 4% e até saiu um pouco mais baixa do que se antevia, portanto não foi surpresa e, nesse sentido, correu bem. Aliás, por ser uma operação sindicada, estava garantida à partida”, referiu Filipe Silva, diretor da Gestão de Ativos do Banco Carregosa. “Mas devemos realçar que a taxa saiu acima do custo médio da dívida portuguesa (que é de 3,4%), por isso, vem encarecer as condições em que o país se financia. O risco subiu num ano. É caso não para alarmes, mas para cautela”, acrescentou Filipe Silva.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Fundos compram metade dos 3.000 milhões de dívida do Estado

{{ noCommentsLabel }}