Portugal está a emitir dívida em prazos “estranhos”. Porquê?

Três, sete, nove e agora oito anos. O Tesouro português está a emitir dívida em prazos pouco habituais. Porquê? Abril poderá ser o mês da liberdade também para a agência que gere a dívida pública.

O Tesouro português já emitiu dívida a três anos, a sete anos e a nove anos desde o arranque deste ano. O IGCP regressa esta quarta-feira ao mercado por via de um leilão de obrigações com o prazo a oito anos. Para os analistas, a seleção das maturidades da agência liderada por Cristina Casalinho não deixa de ser curiosa, numa altura em que os outros países da Zona Euro estão a emitir com prazos mais longos para aproveitar a baixa dos juros. Em 2017, Portugal só arriscou emitir a dez anos com ajuda dos bancos. Porque é que isto acontece?

A República portuguesa já arrecadou mais de um terço do financiamento previsto para 2017. Mas os 5,3 mil milhões de obrigações do Tesouro foram emitidos com maturidades pouco habituais. Tal como acontece esta quarta-feira. Além do leilão a cinco anos, a agência que gere a dívida pública emite dívida a oito anos, pretendendo obter até 1.250 milhões de euros com esta operação que deverá registar juros à volta 2,2% e 3,3%, respetivamente. As taxas deverão ser inferiores às obtidas em emissões comparáveis mais recentes (2,753% a cinco anos em fevereiro).

“A seleção das maturidades das obrigações é realmente muito interessante”, nota o estratego David Schnautz, do Commerzbank. “O último leilão de obrigações com maturidade superior ao atual benchmark de dez anos aconteceu em setembro de 2016. Isto é notável por si só, mas também porque contrasta com os outros soberanos da Zona Euro, que têm manifestado bastante interesse em obter taxas de juros (historicamente ainda muito baixas) para maturidades bem mais longas”, sublinha o responsável.

"A seleção das maturidades das obrigações é realmente muito interessante. O último leilão de obrigações com maturidade superior ao atual benchmark de dez anos aconteceu em setembro de 2016. Isto é notável.”

Geralmente, a decisão de reabrir linhas apresenta-se mais com o argumento de falta de liquidez nos mercados secundários. Mas não tem sido esse o caso, diz Schnautz, recordando que ainda recentemente Portugal deu liquidez a linhas de prazos curtos. Para o responsável, há outras duas justificações: DBRS e França.

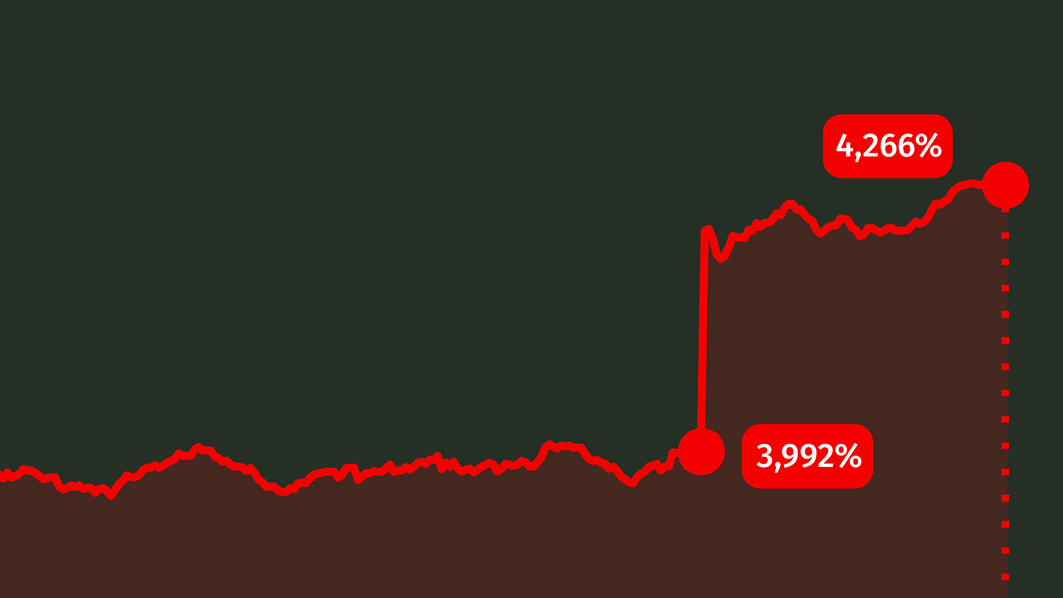

Portugal tem evitado emitir com prazos demasiados longos sob pena de ver os custos de financiamento agravarem ainda mais, depois de um arranque de ano particularmente oneroso para os cofres da República com a nova dívida. O custo médio da nova dívida emitida em 2017 subiu para 3,4%, face à taxa de 2,5% que o Tesouro português pagou em média no ano passado. De resto, a única vez que a agência liderada por Cristina Casalinho foi ao mercado emitir dívida a dez anos em 2017 contou com a ajuda de um sindicato bancário para levantar 3.000 milhões de euros com um juro de 4,227%.

2030 à vista?

Vários fatores (internos e externos) têm pressionado os juros da dívida ao longo deste ano. Ainda em março, a taxa implícita nas obrigações a dez anos atingiu os 4,3%, o valor mais elevado desde o tempo da troika. Fechou esta terça-feira 3,83%. E essa tem sido uma das razões para o IGCP evitar correr maiores riscos com emissões de longo, longo prazo no mercado primário. Mas abril também poderá ser o mês da liberdade para Casalinho.

David Schnautz acredita que Portugal pode avançar ainda este mês com novos leilões de prazo ainda mais alargado. O Tesouro pode mesmo reabrir a linha com maturidade em 2030, um ano depois de ter emitido 500 milhões ao abrigo deste prazo, juntamente com um leilão com a maturidade de referência, a dez anos. Mas isto só depois de a agência canadiana DBRS reafirmar, como tudo indica, o rating de Portugal num nível que lhe permite estar qualificado para o programa de compras do Banco Central Europeu (BCE).

“A afirmação da notação da dívida da República portuguesa deve inspirar o IGCP a realizar outros leilões de obrigações a 26 de abril, superando a incerteza proveniente da França”, adianta o especialista do Commerzbank.

“Embora o anúncio do leilão possa ocorrer a 21 de abril, ou seja, antes dos resultados da primeira volta das eleições presidenciais francesas (o que justifica a inação do IGCP), vale a pena ter em conta que o IGCP conhecerá o resultado da avaliação da DBRS que será publicada após o fecho da bolsa no dia 21 de abril, mas Portugal será informado com uma antecedência de 24 horas”, salienta Schnautz.

"A afirmação da notação da dívida da República portuguesa deve inspirar o IGCP a realizar outros leilões de obrigações a 26 de abril, superando a incerteza proveniente da França.”

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Portugal está a emitir dívida em prazos “estranhos”. Porquê?

{{ noCommentsLabel }}