Novo Banco atira fusões e aquisições para máximos desde compra da PT pela Altice

Venda do Novo Banco fez acelerar atividade de M&A no mercado nacional mas é a EDP quem mais está a puxar pelos negócios em 2017, com quatro negócios entre os dez mais valiosos do ano.

A atividade de fusões e aquisições atingiu os 6.660 mil milhões de euros até final de outubro, traduzindo um aumento de quase 30% face ao mesmo período do ano passado, depois de o Fundo de Resolução ter assinado a venda do Novo Banco ao fundo Lone Star, num negócio avaliado em 1.000 milhões de euros. Mas é sobretudo a EDP que está a atirar o mercado de M&A para o nível mais elevado desde a compra da PT Portugal pela Altice, em 2014.

De acordo com os dados da consultora Dealogic, a conclusão da venda do antigo BES ao fundo americano, que foi assinada no dia 17 de outubro, entra diretamente para o segundo lugar do ranking de operações de M&A (sigla para mergers and acquisitions) envolvendo Portugal.

No âmbito da venda de 75% do Novo Banco, os americanos do Lone Star acordaram com o Banco de Portugal injetar mil milhões de euros na instituição ainda este ano, dos quais 750 milhões já foram “introduzidos” no capital do banco. Faltam 250 milhões.

Até ao momento, foram realizadas 85 operações de M&A que envolveram de alguma forma entidades portuguesas. A maior operação do ano continua a ser a venda da espanhola Naturgas pela EDP a um grupo de investidores que inclui o JPMorgan Chase. A transação foi feita por 2.591 milhões de euros, tendo ficado fechada em março deste ano.

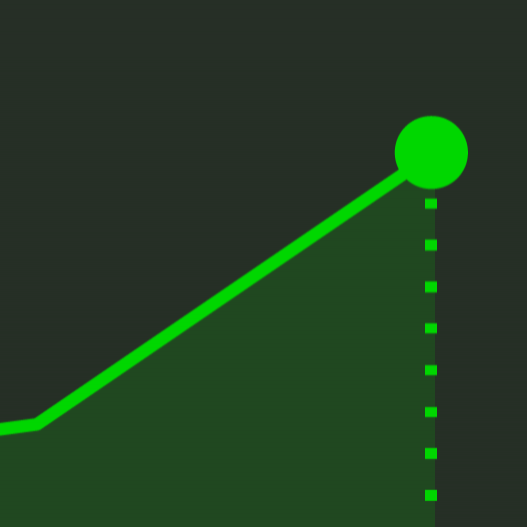

Atividade de M&A dispara 27% este ano

Fonte: Dealogic

Tudo somado, a atividade de fusões de aquisições apura até ao momento um valor que supera em 27% o montante observado no mesmo período do ano passado, aproximadamente de 5.200 milhões de euros. De resto, 2017 já se encontra mesmo acima do conjunto do ano de 2016 em termos de M&A (5.811 milhões) e perto de bater o volume de negócios realizados em 2015 (6.741 milhões).

Ou seja, com dois meses para o fim do ano, o M&A em 2017 prepara-se para atingir o nível mais elevado desde que a Altice comprou PT Portugal, em 2014, por 7.400 milhões de euros.

Ranking dos dez maiores negócios de M&A em 2017

EDP responsável por mais de metade do M&A

Olhando para os negócios mais valiosos envolvendo entidades portuguesas, evidencia-se a EDP como principal player que está a mexer com mercado de M&A em Portugal. Além da venda Naturgas em Espanha, a elétrica nacional também alienou os seus ativos de gás no Norte de Portugal no âmbito da seu plano de reestruturação da carteira de ativos e lançou ainda mão de parte da EDP Renováveis numa oferta pública de aquisição (OPA) que viria a falhar nos seus objetivos.

A EDP Gas foi vendida à REN num negócio avaliado em 532 milhões de euros, transação que ficou concluída em setembro e que se coloca na terceira mais valiosa em 2017. No mês anterior, terminou a OPA sobre a EDP Renováveis e que resultou na compra de mais 5% da empresa de energias renováveis por 296 milhões de euros pela EDP.

Se contarmos ainda a venda realizada pela EDP Renováveis de uma posição minoritária num portfólio de energia eólica de 422 megawatts em Portugal, transação denominada por “Power Station” pela Dealogic e que ficou fechada a 30 de junho por 248 milhões de euros, a atividade de M&A envolvendo a família EDP ascende aos 3.667 milhões de euros, representando 55% do total de negócios M&A em que Portugal esteve envolvido.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Novo Banco atira fusões e aquisições para máximos desde compra da PT pela Altice

{{ noCommentsLabel }}