Novo Banco: Troca de obrigações avança este mês

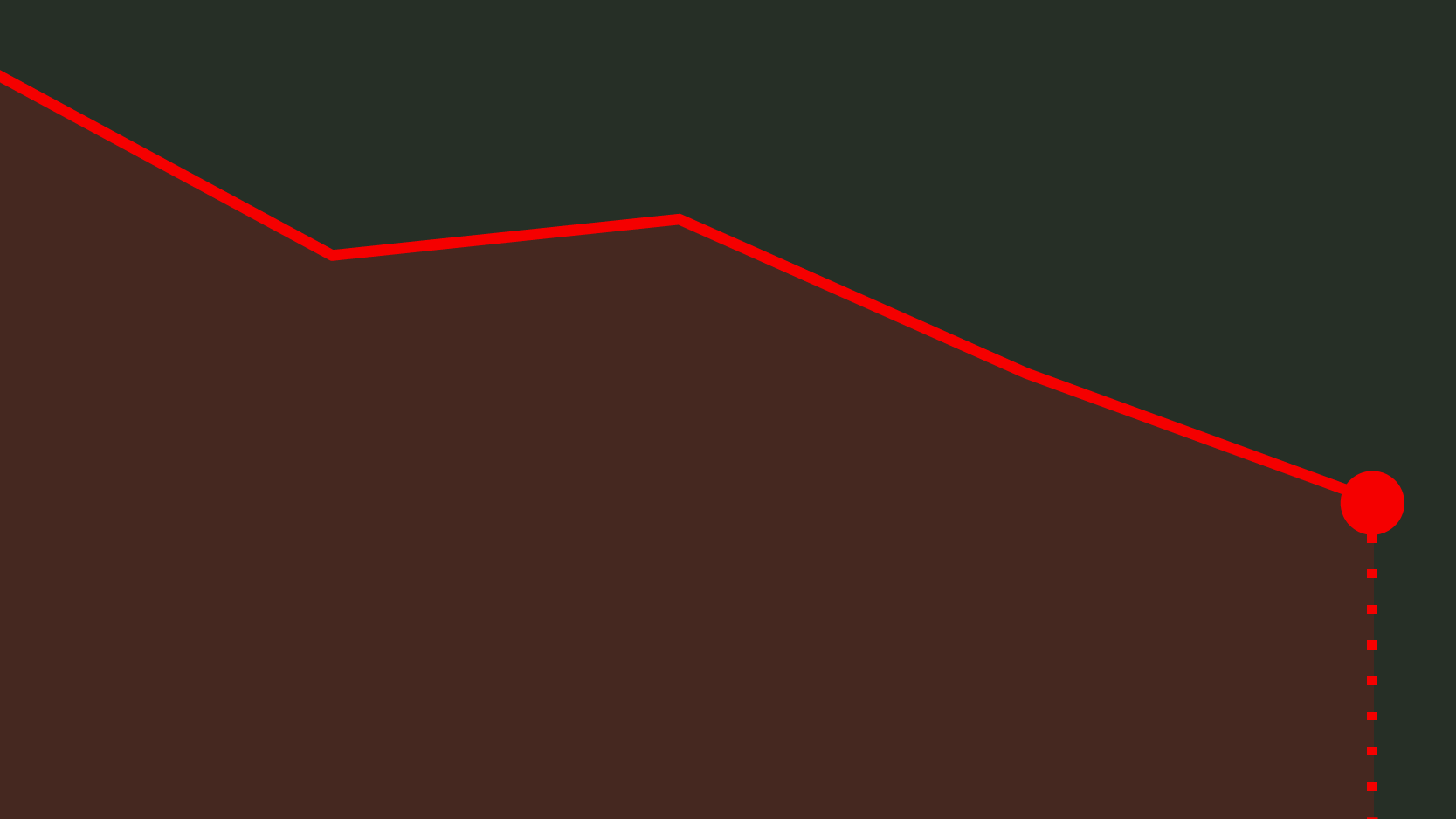

A oferta de troca de obrigações do Novo Banco vai chegar ao mercado ainda em julho e estará aberta durante os meses de agosto e setembro. Sucesso da operação permitirá concluir venda até novembro.

A proposta de troca de obrigações do Novo Banco vai ser comunicada ao mercado ainda em julho, garantiu ao ECO uma fonte que conhece o processo. O chamado LME (liability management exercise) – que tem por objetivo garantir um impacto positivo de 500 milhões de euros nos rácios de capital do Novo Banco — é uma condição necessária para fechar o negócio com o fundo Lone Star. A operação será apresentada pela administração do Novo Banco aos investidores internacionais até ao final do mês e, se tiver sucesso, permitirá cumprir a data final do negócio anunciada esta quarta-feira pelo secretário de Estado Mourinho Félix: novembro.

A venda do Novo Banco ao Lone Star foi anunciada pelo governo no dia 31 de março, mas ainda não se conhecem as condições dessa operação que, formalmente, é da competência de António Ramalho, o presidente executivo do banco. E o ECO sabe que a proposta já terá sido mesmo aprovada no conselho de administração do banco, embora sem confirmação oficial. Oficialmente, sabe-se apenas que tem de contribuir para o reforço dos rácios de capital do banco, à qual se juntará, claro, a entrada de mil milhões de euros de capital do próprio Lone Star, dos quais 750 milhões na data de assinatura do acordo. O Fundo de Resolução vai manter uma participação de 25% no banco e, além disso, vai prestar uma garantia no valor de 3,9 mil milhões de euros para acautelar o risco do chamado side bank.

De acordo com as fontes contactadas pelo ECO, a operação de troca de obrigações – que abrange um universo de três mil milhões de euros de obrigações ‘vivas’ e fundos como a Pimco ou a BlackRock, por exemplo, mas também particulares — será apresentada este mês ainda e deverá prolongar-se por agosto e setembro, precisamente por causa do mês de férias. “É necessário garantir que os investidores tenham tempo para avaliar a proposta”, disse uma fonte. O objetivo do Fundo de Resolução — e do Lone Star e das autoridades europeias — é garantir um efeito de 500 milhões de euros nos rácios de solvabilidade do Novo Banco. “A oferta será menos agressiva do que se espera e terá em conta o preço médio ponderado pelo volume de transações destas séries de obrigações desde a resolução do BES e criação do Novo Banco, em agosto de 2014”. O objetivo, acrescenta a mesma fonte, “é garantir que os investidores não perdem dinheiro do ponto de vista nominal, mas ‘apenas’ que ganhem menos, o que não é indiferente”.

Neste contexto, a oferta de troca voluntária de obrigações seniores do Novo Banco tem implícito um risco, o que se chama de free ride, isto é, sendo voluntária e tendo como objetivo os 500 milhões de euros, há o risco de uns quantos investidores não aceitarem a proposta e preservarem as condições de rentabilidade que têm, à custa de outros que aceitem a proposta de troca. “Há esse risco, mas é uma consequência de uma oferta voluntária. De qualquer forma, todos os investidores sabem que se a oferta de troca [LME] falhar, as alternativas são a resolução do Novo Banco ou a liquidação e, aí, os perdem tudo”, confidenciou outra fonte que acompanha o processo. É este risco que, para o fundo de resolução, o Novo Banco e o Lone Star limita o potencial de free ride. Quem quer fazer bluff e arriscar perder tudo?

Há, de resto, outro dado que, nas negociações com os fundos internacionais que vão ditar o sucesso ou insucesso do LME, poderá influenciar uma decisão: a resolução do Banco Popular impôs perdas totais aos obrigacionistas subordinados e, entre eles, estão também fundos que têm exposição ao Novo Banco. A Pimco é um dos exemplos, mas não é o único.

Esta quarta-feira, no Parlamento, Mourinho Félix revelou que a dimensão da reestruturação a que o banco vai ser sujeito está ainda em discussão entre as autoridades europeias e o comprador, o Lone Star, e com a autoridade de resolução, de modo a encontrar uma forma de tornar a instituição financeira viável. Ricardo Mourinho Félix foi claro: “Se [o Novo Banco] não for viável, não pode ter autorização para operar e o investidor não tem interesse.”

Neste momento, em paralelo com a conclusão dos termos finais e condições financeiras da LME, decorre uma discussão entre o BCE e o Lone Star sobre o business plan e os seus efeito nos rácios de capital do banco. Uma fonte que conhece a operação admite que as negociações não são fáceis, mas descarta a hipótese de a operação não ser concluída por causa disso.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Novo Banco: Troca de obrigações avança este mês

{{ noCommentsLabel }}