7,8 mil milhões de euros depois, “seguro” do Novo Banco está a acabar

Falência do BES fez nascer o Novo Banco com promessa que era a solução com menor impacto. Fatura da decisão já vai longa, mas ainda não acabou. Já não há é muito mais fundos para usar.

A 3 de agosto de 2014, a resolução do Banco Espírito Santo (BES) fazia nascer o Novo Banco. Dividiam-se banco bom para um lado e ativos tóxicos para o outro, sendo a opção da nacionalização afastada para proteger o sistema financeiro, os depositantes e o financiamento da economia.

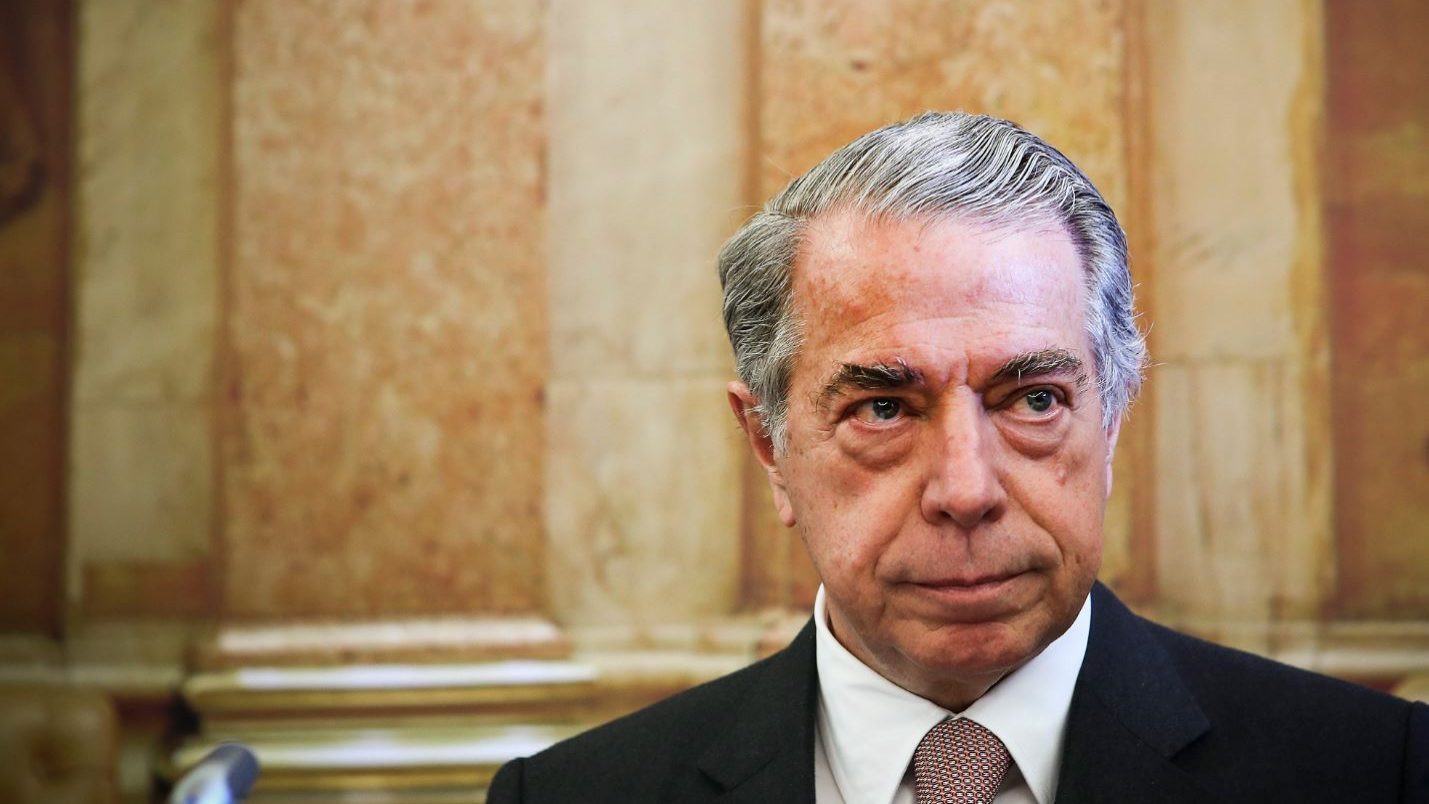

Ao longo dos últimos cinco anos, percebeu-se que a divisão não foi assim tão simples e o legado é pesado. “É importante mostrar às pessoas que os resultados do Novo Banco estão mascarados por uma resolução falhada“, afirmava o ministro das Finanças, Mário Centeno, numa audição no Parlamento, em março, apontando a Carlos Costa. “Resolução deixou um banco mau dentro do Novo Banco“.

A fatura do Novo Banco — repartida entre Estado (na grande maioria), contribuições dos outros bancos e acionista maioritário Lone Star — já vai em 7.850 mil milhões de euros. E começou a fazer-se sentir logo em agosto de 2014. O Fundo de Resolução (FdR) foi chamado a suportar custos: eram precisos 4,9 milhões de euros, mas o organismo liderado por Luís Máximo dos Santos (que tinha então apenas dois anos e cujas receitas vêm de contribuições da banca) tinha apenas 365 milhões de euros em caixa. Pediu um empréstimo de 3.900 milhões ao Estado e outro de 700 milhões aos bancos.

A partir daí, o objetivo era claro. Era preciso encontrar comprador para a renascida instituição financeira. Em 2015, uma tentativa falhada custou 9,7 milhões de euros em consultoria jurídica e financeira ao Fundo de Resolução. Só dois anos depois, é que o negócio ficou fechado: o Lone Star comprava 75% do Novo Banco (os restantes 25% ficaram no FdR), numa transação que aumentou a conta em mais mil milhões de euros.

A totalidade do valor serviu para injetar no banco, sendo que ficou ainda acordada uma rede de segurança para eventuais custos futuros. Para que a venda se concretizasse, o Governo teve de aceitar criar um mecanismo de capital contingente, ou seja, um mecanismo suportado pelo Fundo de Resolução, que entra em ação se os rácios de capital do banco caírem abaixo de um determinado valor.

O primeiro-ministro António Costa garantia, ao lado de Centeno, que não existiria “impacto direto ou indireto nas contas públicas, nem novos encargos para os contribuintes” enquanto apresentava o negócio e explicava que ativação do mecanismo previa duas condições cumulativas.

"Não existirá impacto direto ou indireto nas contas públicas, nem novos encargos para os contribuintes. Não há garantia. Nem direta, nem indireta. Nem do Estado, nem do Fundo de Resolução. Os contribuintes não pagarão nem direta, nem indiretamente.”

Por um lado, que os ativos considerados tóxicos do Novo Banco sofressem uma desvalorização face ao valor de referência e, por outro, que os rácios de capital baixassem do nível acordado. No máximo, o fundo (com garantias públicas) podia transferir 3,89 mil milhões de euros e, apesar das garantias do Governo, foi chamado a intervir logo no ano seguinte.

Ao longo de todo o período em que se limitava a ser um banco de transição (antes da venda), o Novo Banco nunca tinha tido lucros — foram prejuízos de 500 milhões entre agosto e dezembro de 2014, de 981 milhões em 2015 e de 780 milhões de euros em 2016 — e assim continuou.

Após perdas de 2.298 milhões em 2017 (ano da venda e da criação do mecanismo), o Estado financiou uma injeção do Fundo de Resolução de 791,6 milhões. No ano passado, prejuízos de 1.412 milhões levaram a nova injeção de 1.149 milhões. O FdR já esgotou mais de 1.941 mil milhões de euros, ficando apenas dois mil milhões disponíveis.

Centeno e Máximo esperam mais injeções de capital

O Governo prevê diminuir as transferências para 600 milhões de euros em 2020 e 400 milhões no ano ano seguinte, segundo as estimativas inscritas no Programa de Estabilidade. Entre 2022 e 2026, a margem total emagrece para mil milhões de euros, mas a expetativa é que seja suficiente.

A Comissão de Acompanhamento do Novo Banco estima que seja necessário um total de 3.000 milhões. “Penso que vamos ficar aquém [do limite]. O quanto aquém é difícil quantificar“, confirmava Máximo dos Santos. No entanto, as contas ainda estão longe do equilíbrio. Fruto do esforço de “limpeza”, o banco liderado por António Ramalho apresentou mais 400 milhões de euros de prejuízos na primeira metade deste ano.

Apesar de o ano ainda ir a meio, o Novo Banco já está a alertar que vai precisar de mais dinheiro no fecho das contas de 2019. Tendo em conta mais estes milhões de prejuízos, já prevê pedir 540 milhões de euros ao FdR, valor que pode variar em função do que acontecer nos próximos meses.

Esta estratégia tem exigido todas estas injeções pelo FdR (que tem mais de duas décadas para cobrar taxas aos bancos e devolver o empréstimo público). Ainda assim, o ministro das Finanças tem mantido a posição: a nacionalização seria ainda pior.

“Todos os custos que vemos passar à nossa frente passavam a ser financiados pelos portugueses. Mas tinha mais consequências: Portugal entrava em 2017 no procedimentos por défices excessivos e iria endividar-se mais“, acrescentou Centeno, na mesma audição no Parlamento.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

7,8 mil milhões de euros depois, “seguro” do Novo Banco está a acabar

{{ noCommentsLabel }}