Mexia vai conseguir tirar a EDP Renováveis da bolsa? Pouco provável

OPA sobre EDP Renováveis não tem condições de sucesso mas se a EDP quiser retirá-la da bolsa vai ter de controlar quase 98%. Octávio Viana contesta lei que não protege investidores mais resistentes.

Quando a EDP lançou a Oferta Pública de Aquisição (OPA) sobre a EDP Renováveis não impôs condições de sucesso. Ainda assim, a elétrica liderada por António Mexia vai precisar de ser bem-sucedida no cumprimento da lei se quiser (como quer) retirar a sua subsidiária da bolsa. Terá de superar 90% dos direitos de votos da sua subsidiária, quando já detém 77,5%. E, simultaneamente, terá de comprar 90% dos direitos de voto que estão no objeto da oferta. Ou seja, no final da operação, a EDP vai ter de assumir uma participação de 97,5% da EDP Renováveis. E isso é muito pouco provável, atirando os acionistas mais resistentes para uma situação de liquidez reduzida no mercado.

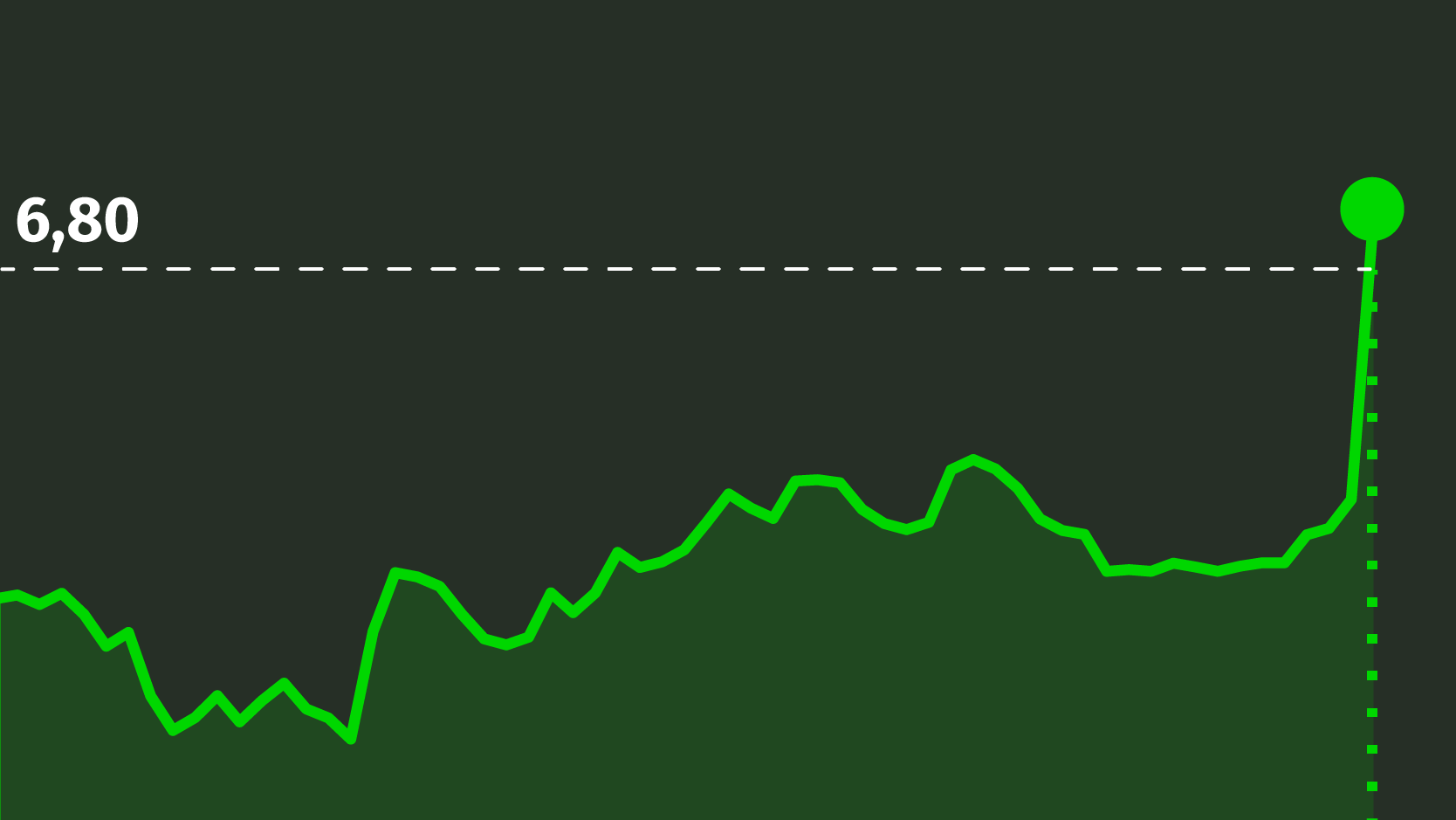

Todas as variáveis apontam no mesmo sentido. A EDP não vai conseguir comprar o número suficiente de ações que lhe permita lançar uma OPA potestativa. Porquê? Em primeiro lugar, porque se trata de uma oferta voluntária, em que a EDP adquire o número de títulos que quiser. Depois, com as ações a transacionar consistentemente acima da contrapartida da oferente, o mercado aparenta alguma resistência em participar na oferta. A não ser que a EDP melhore a sua oferta, algo que nenhum analista vislumbra neste momento…

Assim, se é mais provável vir a assumir 90% do capital da EDP Renováveis, dificilmente a EDP conseguirá arrebatar 90% dos direitos de votos do objeto da oferta para proceder ao lançamento de uma OPA potestativa, conforme estabelece o Código de Valores Mobiliários, no capítulo das Ofertas Públicas:

- Quem, na sequência do lançamento de oferta pública de aquisição geral em que seja visada sociedade aberta que tenha como lei pessoal a lei portuguesa, atinja ou ultrapasse, diretamente ou nos termos do nº 1 do artigo 20º, 90% dos direitos de voto correspondentes ao capital social até ao apuramento dos resultados da oferta e 90% dos direitos de voto abrangidos pela oferta pode, nos três meses subsequentes, adquirir as ações remanescentes mediante contrapartida justa, em dinheiro, calculada nos termos do artigo 188º.

Para os pequenos acionistas, teme-se o pior cenário: que a EDP Renováveis se torne num novo zombie na bolsa.

“Podemos vir a ter um caso em que a EDP terá, por exemplo, 97% da EDP Renováveis e os acionistas fiquem aprisionados em 3% do capital”, alerta Octávio Viana, presidente da Associação de Investidores e Analistas Técnicos do Mercado de Capitais (ATM), queixando-se da falta de proteção da lei em situações deste caso.

"Podemos vir a ter um caso em que a EDP terá, por exemplo, 97% da EDP Renováveis e os acionistas fiquem aprisionados em 3% do capital.”

“O sentido da lei e o espírito da lei, o espírito da aquisição potestativa, é permitir o escape aos acionistas que não tenham vendido na OPA por não se conformarem com o preço, mas que depois vencidos perante o domínio, tentam vender nesta segunda oportunidade. Ao não poderem fazê-lo, estão aprisionados e isso viola o espírito da lei”, diz o representante dos pequenos investidores, prometendo levar o caso a tribunal.

OPA legal mas eticamente duvidosa

Não têm faltado qualificações à OPA que a EDP lançou sobre a EDP Renováveis. O Haitong considerou-a “oportunista” na medida em que a elétrica aproveita a baixa da cotação da sua subsidiária, num momento de maior fôlego financeiro com a venda da Naturgas. Octávio Viana concorda, mas “ser oportunista numa oferta não é ilegal. É o mercado“. Mas sublinha: “É importante que os acionistas tenham essa noção que a EDP está a ser oportunista. É legal, cumpre o Código dos Valores Mobiliários. Mas é questionável do ponto de vista ético”.

"Ser oportunista numa oferta não é ilegal. É o mercado. É importante que os acionistas tenham essa noção que a EDP está a ser oportunista. É legal, cumpre o Código dos Valores Mobiliários. Mas é questionável do ponto de vista ético.”

O BPI Research considerou o preço “magro”. O presidente da ATM também está de acordo: “Não nos parece que o preço oferecido seja justo, tendo desde logo como referencial o preço da Oferta Pública de Venda (OPV) e os dividendos distribuídos e aquilo que têm sido as declarações e o dever fiduciário da administração da EDP Renováveis e do próprio acionista EDP, que tem vindo a apostar na EDP Renováveis e a apostar num crescimento da empresa”, justifica.

Na conferência com analistas para explicar pormenores da operação, Mexia foi confrontado com a baixa avaliação que está a fazer da EDP Renováveis. Sobretudo depois de o negócio com a venda de ativos à China Three Gorges ter atribuído uma avaliação bastante superior. “Cada um que faça a sua matemática”, respondeu o presidente da EDP aos analistas, indicando que o negócio é atrativo para os acionistas de ambas as empresas.

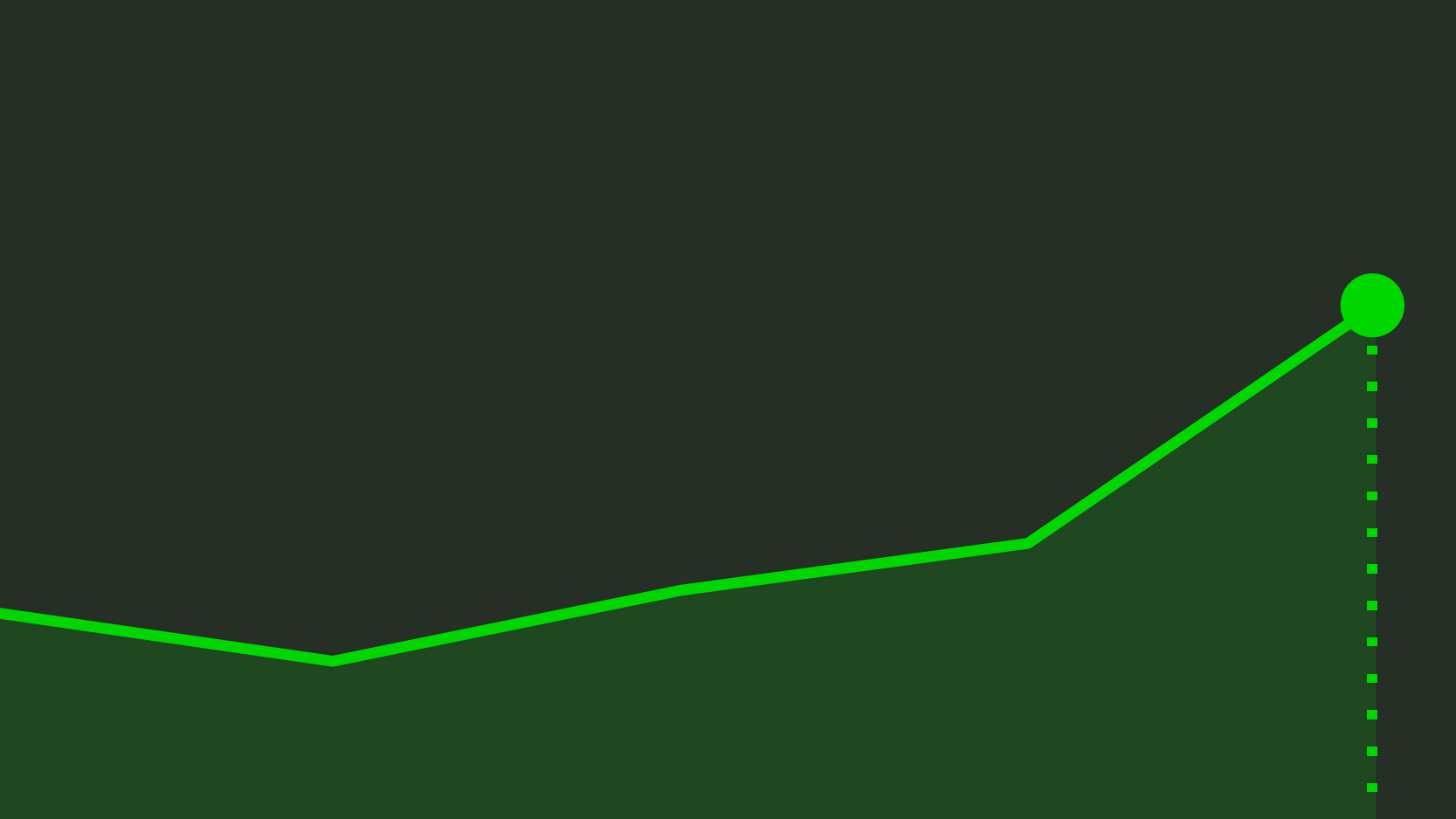

Para já, o mercado vai exigindo mais da EDP, com as ações da EDP Renováveis a negociar dez cêntimos acima da OPA nas sessões que se seguiram ao anúncio preliminar da oferta, realizado na segunda-feira. Com o prospeto a ser registado pela CMVM, as próximas semanas vão determinar as “condições de sucesso” que Mexia não impôs na operação mas que são necessárias para ficar com a EDP Renováveis só para si.

Assine o ECO Premium

No momento em que a informação é mais importante do que nunca, apoie o jornalismo independente e rigoroso.

De que forma? Assine o ECO Premium e tenha acesso a notícias exclusivas, à opinião que conta, às reportagens e especiais que mostram o outro lado da história.

Esta assinatura é uma forma de apoiar o ECO e os seus jornalistas. A nossa contrapartida é o jornalismo independente, rigoroso e credível.

Comentários ({{ total }})

Mexia vai conseguir tirar a EDP Renováveis da bolsa? Pouco provável

{{ noCommentsLabel }}